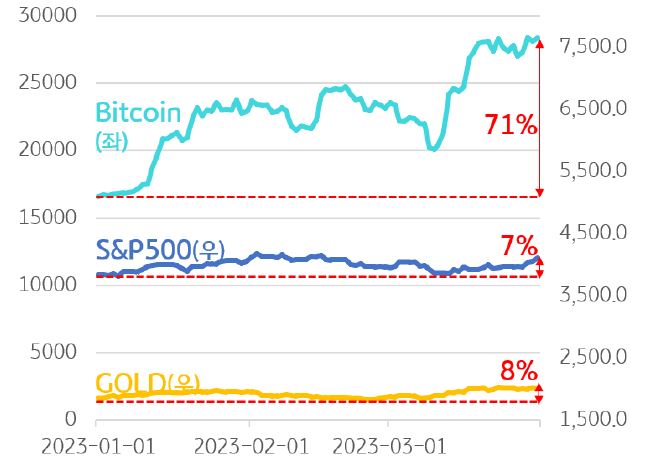

○ 최근 각종 언론매체를 살펴보면 비트코인을 안전자산으로 취급하는 듯한 내용을 자주 접할 수 있는데, 이는 독자로 하여금 혼란을 줄 가능성이 있기 때문에 유의가 필요

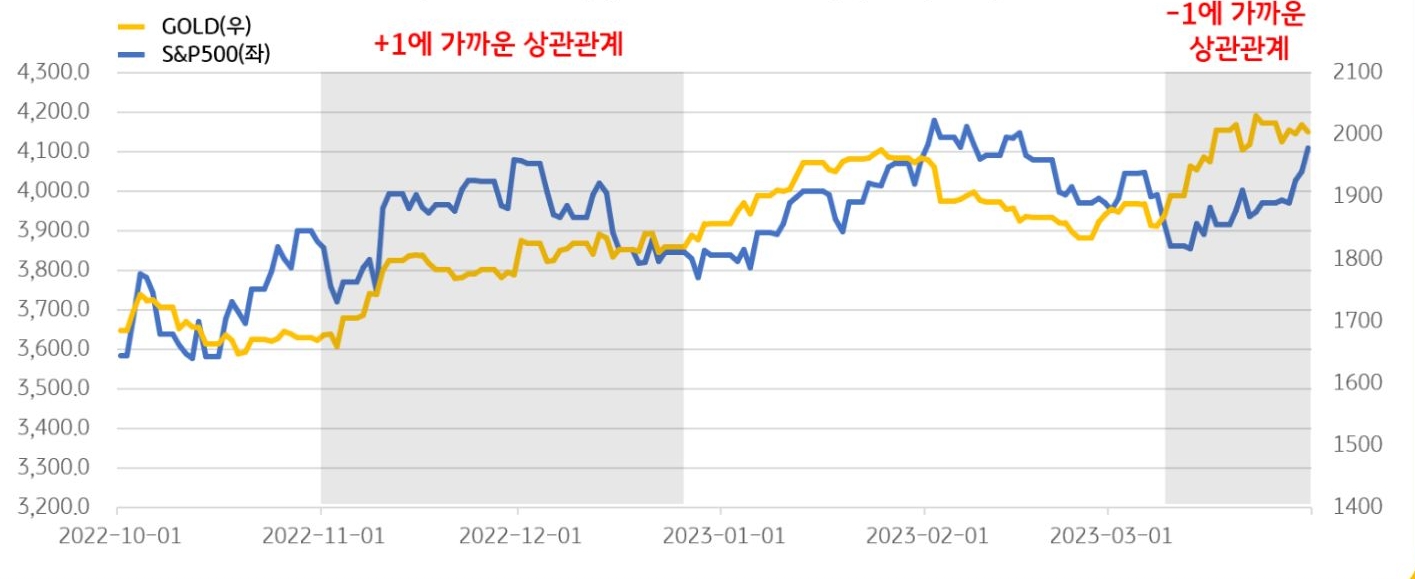

- 안전자산이란 ‘투자로 발생할 수 있는 여러 위험들이 매우 적은 자산’으로 정의할 수 있고, 대표적으로 금·달러·국채 등이 여기에 해당

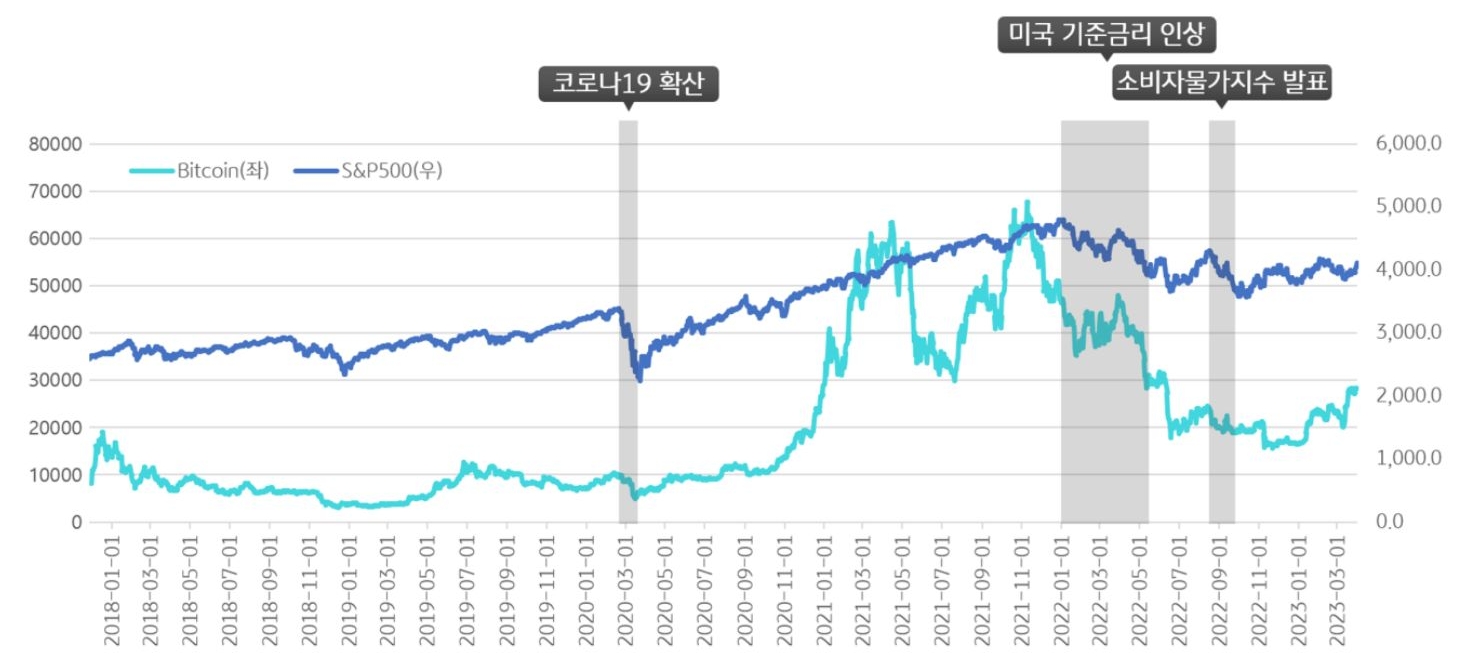

- 금융투자에는 ①이자 지급이나 원금 상환이 불가능해지는 채무불이행, ②시장상황 변화에 따른 시장가격 변동, ③인플레이션에 의한 자산의 가치 변화와 같은 위험들이 수반되는데 안전자산은 이러한 리스크가 최소화된 것

- 즉, 자산에 대해 신뢰성 높은 주체가 보증을 하고, 가격 변동성이 크지 않으며 외부의 변화에도 자산의 내재가치가 흔들리지 않아야 ‘안전자산’으로 인정되는 것

- 이러한 기준으로 볼 때 비트코인은 절대 안전자산으로 분류될 수 없음

![[2월 2주차] 금리 전망](https://cdn.kbthink.com/content/dam/tam-dcp-cms/webadmin/thumbnail/investment-01-pc.jpg)