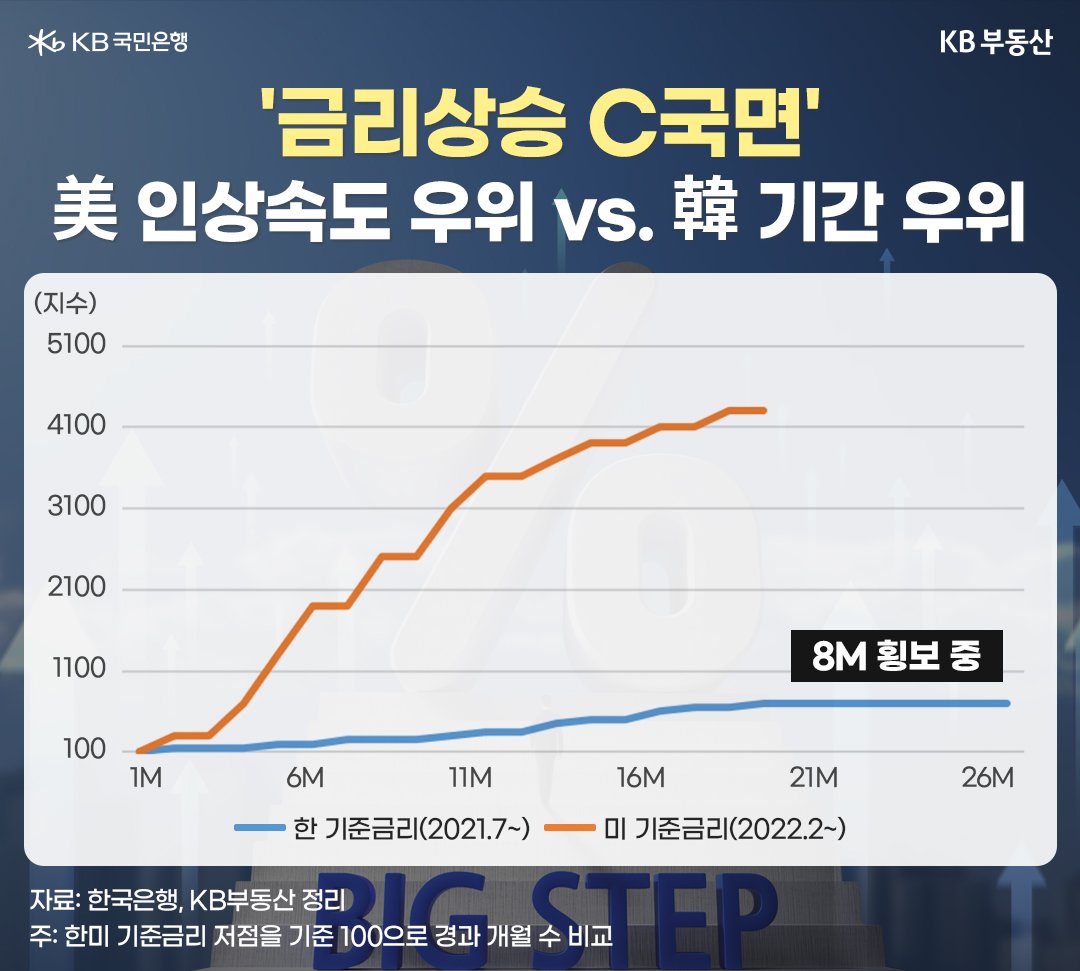

부동산 위기로 LPR금리를 인하한 중국과 고금리 행진 중인 미국 간 정책금리 난기류 속에 한국은 24일 통화정책회의에서 기준금리를 연 3.5%로 5연속 동결했습니다. 국내 소비자물가 상승률이 2개열 연속 2%대를 유지했고, 글로벌 경기침체 리스크로 인상 명분이 적어진 때문이죠.

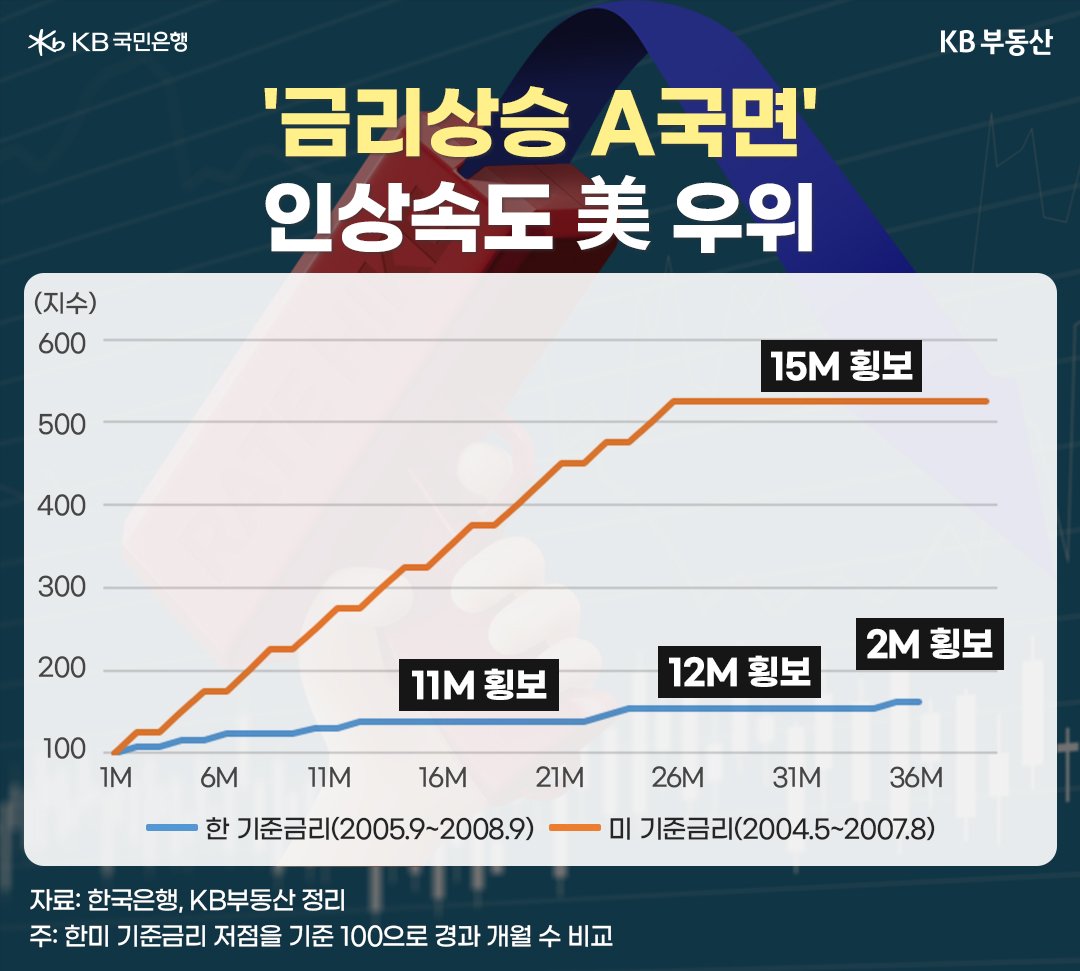

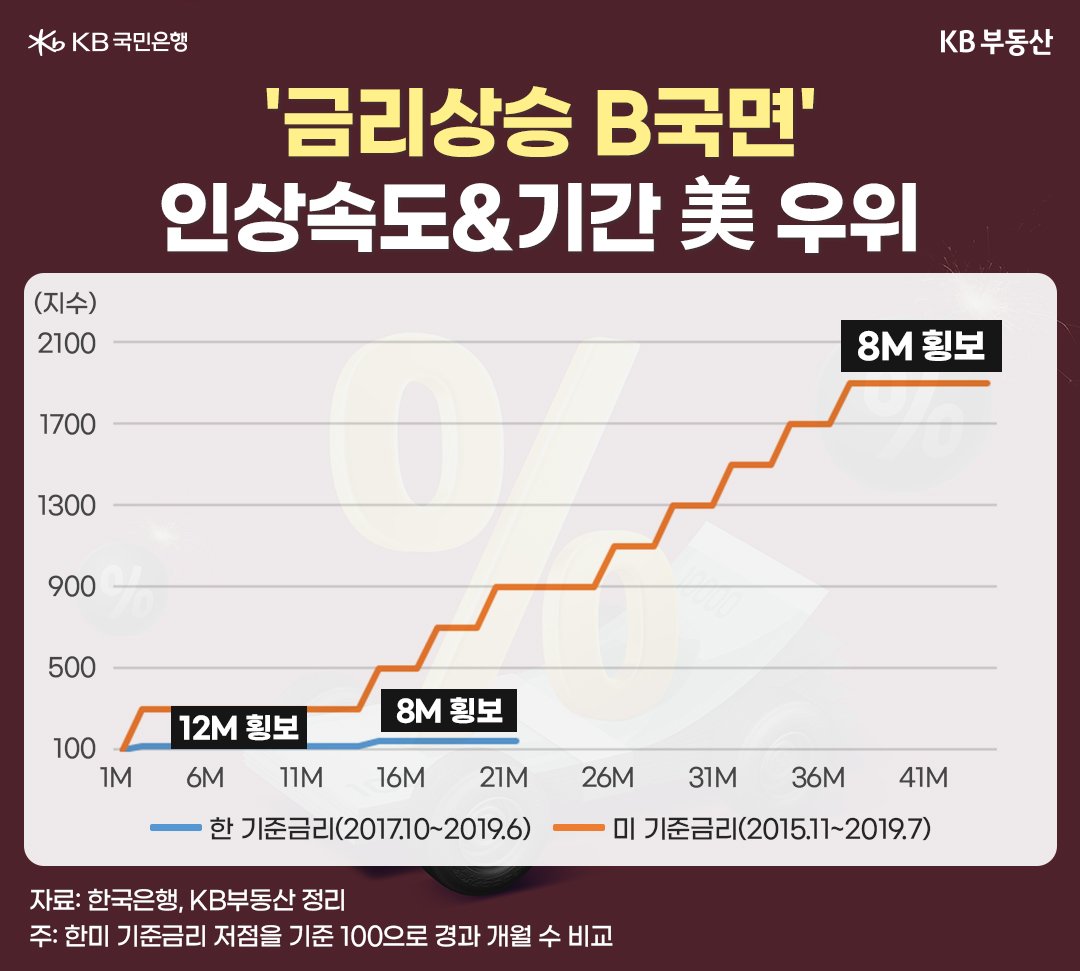

그러나 중국의 1년 만기 LPR금리 0.1%p 인하, 5년 만기 LPR금리 동결은 위완화 약세로 인한 차이나머니 이탈방지와 부동산부양을 지양한다는 의미로 해석됩니다. 인플레이션에 대한 대응, 美정부 지출확대, 각국 부동산 억제정책으로 당분간 글로벌 고금리 장기화에 대비할 필요가 있습니다.

![[2월 2주차] 금주 국내외 경제 전망](https://cdn.kbthink.com/content/dam/tam-dcp-cms/webadmin/thumbnail/investment-01-pc.jpg)