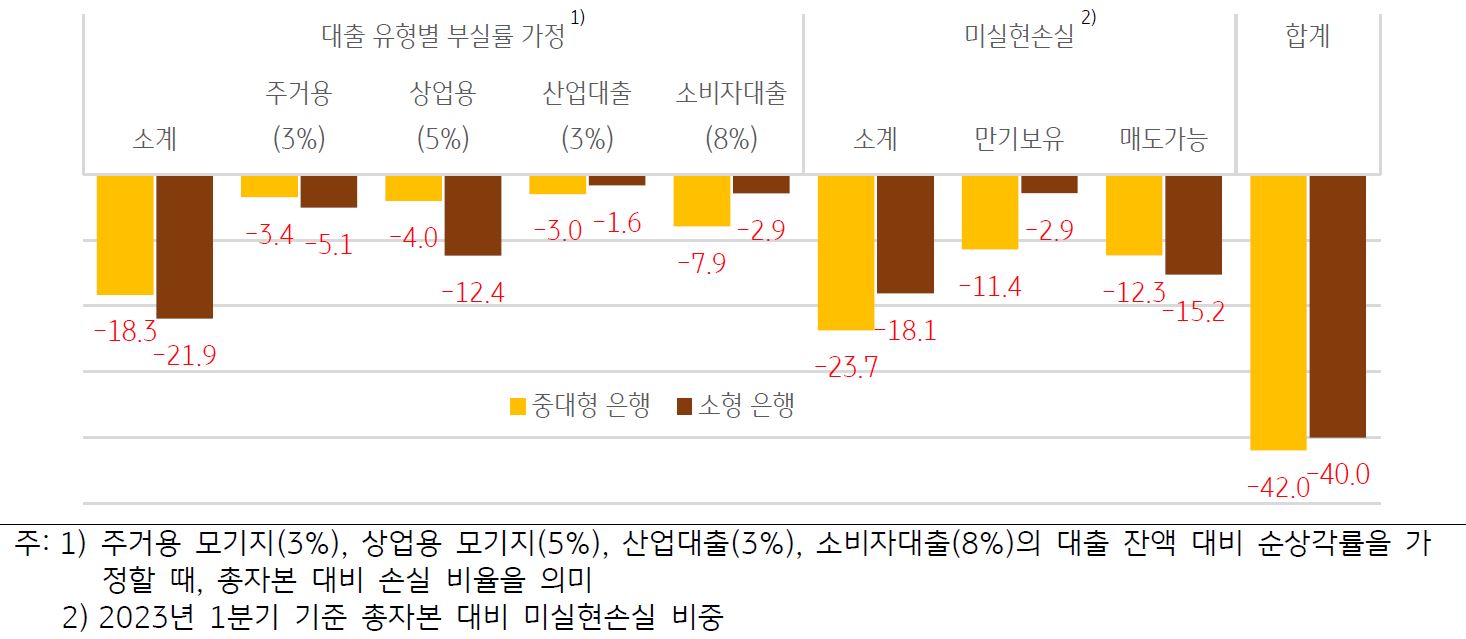

- 대출 포트폴리오 집중 현상은 전문성 또는 특화라는 점에서 긍정적으로 볼 수 있으나, 위기 시에는 특정 익스포저(exposure) 확대에 따른 리스크 증가로 해석될 수 있음

- 대출 포트폴리오가 집중된 미국 은행⁴은 1,478개사로 전체의 30.4%를 차지하며, 총자산 기준으로 보면 17.7%에 달함

- 총자산 100억 달러 이상의 중대형 은행은 52개사(총자산 기준 12.5%)이며, 총자산 100억 달러 미만 소형 은행은 1,426개사(총자산 기준 5.2%)를 기록

- 주거용 또는 상업용 모기지 비중이 총대출 50%를 상회하는 은행은 전체의 28.2%

- 주거용 모기지와 상업용 모기지에 집중된 대출 포트폴리오를 보유한 은행은 각각 725개사(14.9%)와 647개사(13.3%)로 가장 많으며, 총자산 기준으로 보면 각각 5.2%와 4.7%를 차지

- 상업용 모기지 비중이 70% 이상인 은행도 295개사에 이르며, 이 중 중대형 은행은 10개사에 불과

- 산업대출과 소비자대출에 특화된 은행은 각각 전체의 0.6%와 1.6%를 차지

- 산업대출과 소비자대출의 경우 각각 31개, 79개 은행이 집중된 대출 포트폴리오를 가지고 있으며, 총자산 기준으로 보면 각각 1.1%와 6.7%에 달함

의%20대출%20포트폴리오%20집중%20현황.JPG)

의%20대출%20포트폴리오%20집중%20현황.JPG)

![[환율 전망] 중동 불안 속, 기로에 선 원화](https://cdn.kbthink.com/content/dam/tam-dcp-cms/webadmin/thumbnail/investment-01-pc.jpg)

![[3월 2주차] 금리 전망](https://cdn.kbthink.com/content/dam/tam-dcp-cms/webadmin/thumbnail/investment-02-pc.jpg)