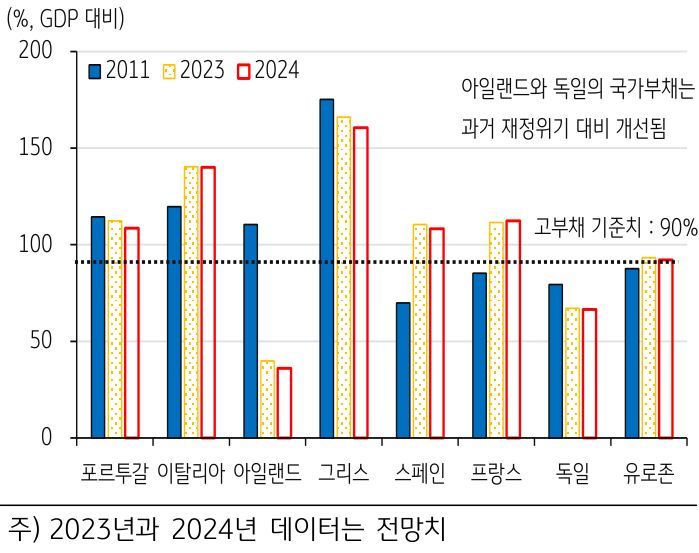

- 그리스와 포르투갈은 자구적인 재정 건전성 개선 노력 등으로 국가부채 수준이 점차 낮아질 것으로 예상되며, 프랑스도 연금 개혁법 통과 등 재정개혁 의지를 보임

- 그리스는 올해 6월 카리아코스 마초타키스 총리가 재집권에 성공한 가운데 일각에서는 그리스의 신용등급 향상 가능성을 제기

* 마초타키스 총리는 공공 부문의 임금 삭감과 무상 의료 폐지 등의 정책을 추진하였고, 이는 그리스 부채 비율을 개선하는데 기여

- 포르투갈은 공공 부문과 노동 부문의 개혁 등으로 국가부채 비율을 낮출 전망

* 포르투갈의 GDP 대비 국가부채 비율: ′20년 135%, ′23년 112%, ′24년 109%

- 프랑스 정부는 연금 재정수지 악화에 따른 재정 적자 전환에 대비하여 올해 3월 연금 개혁 법안을 통과시킴

* 프랑스 연금 개혁법은 연금 수령 시작 최소 연령을 종전 62세에서 ′30년까지 64세로 연장하고, 연금 전액 수령 요건인 근로 기간은 종전 42년에서 ′27년부터 43년으로 확대

4화. 유로존의 분야별 리스크 점검 - 정치적 상황

작게

보통

크게

그리스, 포르투갈 및 프랑스는 재정 건전성 개선을 위해 노력 중이며, 아일랜드와 독일은 안정적인 국가부채 수준을 유지하고 있다는 점에서 긍정적

- 아일랜드와 독일은 과거 재정위기 국가들과 달리 안정적인 국가부채 수준을 유지

- 아일랜드는 과거 재정위기 당시 사회복지 축소, 임금 동결, 세금 인상 등 강력한 긴축정책을 시행하였고, 수출 주도형 경제성장 전략이 효과적으로 작용

* 아일랜드의 GDP 대비 국가부채 비율: ′11년 111%, ′23년 40%, ′24년 36%

- 독일은 과거 재정위기 당시 안정적인 재정 건전성을 유지했으며, 2023년 GDP 대비 국가부채비율은 재정위기 당시보다 낮아질 전망

* 독일의 GDP 대비 국가부채 비율: ′11년 79%, ′23년 67%, ′24년 66.5%

유로존 국가별 국가부채 비교

자료: IMF, World Economic Outlook Database(′23.4월)

다만 현재 유럽의 재정개혁 시도가 정치적 포퓰리즘에 의한 재정 확대, 자국 우선주의 기조 확산 등의 움직임으로 전환될 가능성에 유의

- 과거 재정위기 당시 유로존에서는 재정긴축 반대 기조, 불안정한 경제 상황 등으로 역내 여러 국가의 정권이 교체된 바 있으며, 이는 현재 유럽의 정치 지형 변화와 유사

- 과거 유로존 국가들의 정권 교체는 긴축 재정, 경기 불황에 대한 반작용으로 나타났고, 현재 유로존 국가들의 정치지형 변화도 고물가 현상 등의 불안정한 경제 상황에서 기인

* 과거 재정위기 당시 경제 성장 부진, 긴축 재정에 따른 사회복지 축소 등이 정권 교체 요인

* 2012년 5월 당선된 프랑수아 올랑드 전 대통령은 유로존 위기 해법으로 ‘재정 확장’을 제시

- 현재 독일, 포르투갈, 덴마크, 노르웨이를 제외한 역내 여러 국가에서 우파 성향이 우세한 가운데 유로존 재정 정책, 난민 문제 등에 대해 자국 우선주의 기조가 확산될 우려

* 자국 우선주의는 유로존 위기 발생 시 신속한 대응을 저해할 수 있으며, ‘하나의 유럽(One Europe)’ 기조가 반이민 정책, 반EU 정책 등으로 약화될 가능성

유럽 주요국의 정치 지형

자료: 연합뉴스, 유럽 주요국 정치 지형(′23.5.29일)

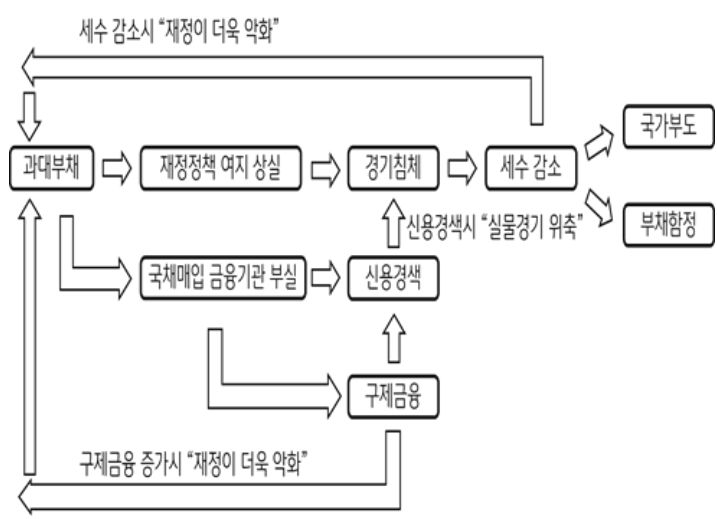

[BOX1: 과거 유로존 재정위기의 주요 원인]

○ 과거 유로존 재정위기는 ′08년 글로벌 금융 위기 여파, 유로존의 구조적 한계 등으로 발생

- 2009년 10월 그리스에서 시작된 재정위기가 주변국으로 확산되며 같은해 12월 말 포르투갈, 이탈리아, 아일랜드, 그리스, 스페인 등 남유럽 국가들의 재정위기가 심각한 문제로 부각

- 그리스 정부가 2009년 GDP 대비 재정수지를 당초 예상치인 -3.7%에서 3배 이상 하회할 것으로 발표하자 글로벌 투자자들이 유로존 재정취약 국가의 국채 매입을 회피

- 그리스, 아일랜드, 포르투갈은 2009년 GDP 대비 재정수지 비율이 각각 -15.4%, -13.9%, -9.9%를 기록하는 등 취약한 재정으로 구제 금융을 신청

- (원인 1) 2008년 글로벌 금융 위기 대응 과정에서 재정 지출이 큰 폭으로 확대되었고, 경기침체에 따른 세수 감소가 발생

- (원인 2) 단일 통화정책과 국가별 재정 정책이 분절되어 EU 시스템의 구조적 한계 노출

- 그리스 등 무역 적자국들은 단일 통화로 인해 국가별 상황에 맞는 통화정책 시행 불가

- (원인 3) EU 회원국 간 복잡한 의사결정 절차도 위기 대응 능력을 저하

- (원인 4) 위기 발생 전 역내 국가들은 선제적으로 재정 건전성 개선 노력을 기울이지 않음

참고: 대외경제정책연구원, 유럽 재정위기의 원인과 유로존의 개혁 과제, 2012년

유로존 재정위기 여파

자료: 한국은행 강의자료 참고(′12.6월, 고려대 오정근 교수)