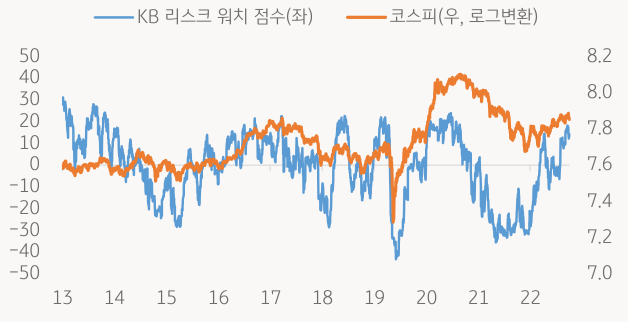

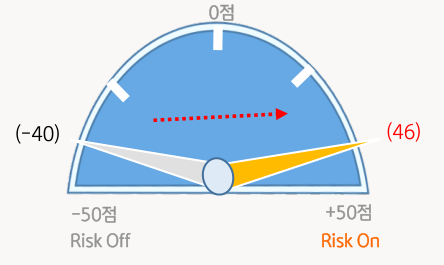

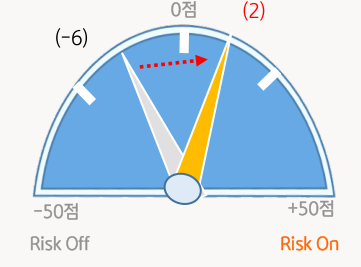

- 3분기 금융시장은 인플레이션 하락 가시화와 경기침체 우려 완화, 연준 기준금리 인상 종료 인식으로 2분기 대비 위험 선호가 개선됨

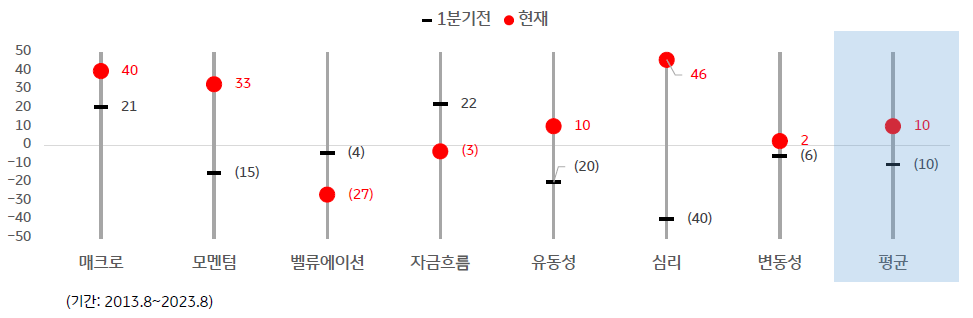

- KB 글로벌 리스크 워치를 구성하는 7개 세부 항목 중 매크로, 모멘텀, 유동성, 심리, 변동성의 5개 항목이 전분기 대비 개선됨

KB 글로벌 리스크 워치: 위험 선호 다소 개선

작게

보통

크게

KB 글로벌 리스크 워치 소개

KB 글로벌 리스크 워치는 금융시장의 위험 선호를 파악하기 위해 최근 10년 대비 현재 금융시장의 ①매크로, ②모멘텀, ③밸류에이션, ④자금흐름, ⑤유동성 ⑥심리, ⑦변동성 총 7개 변수를 종합하여 -50부터 +50으로 점수화한 것으로 값이 0보다 클 수록 위험 선호가 강하고(Risk On), 0보다 작을 수록 위험 회피 성향이 강함(Risk Off)을 의미합니다.

Source : Bloomberg

KB 글로벌 리스크 워치: 위험 선호 다소 개선

KB 글로벌 리스크 워치

Source : Bloomberg

매크로: 경기 선행지수 모멘텀 개선

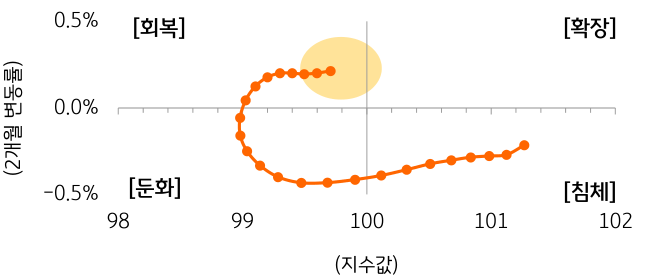

- OECD G20 경기선행지수와 2개월 증가율로 살펴본 글로벌 경기는 8개월째 회복 국면에 위치하고 있어 경기 회복 기대가 커지고 있음을 보여줌

- 미국의 올해 경제 성장률 컨센서스도 높아지는 상황. 다만 컨센서스 상향이 하반기 전망 개선에 의한 것이 아니라 상반기 실적 호조 때문이라는 점에는 유의할 필요

OECD G20 경기선행지수로 판단한 글로벌 경기 국면

Source : Bloomberg

미국 2023년 경제 성장률 컨센서스

Source : Bloomberg

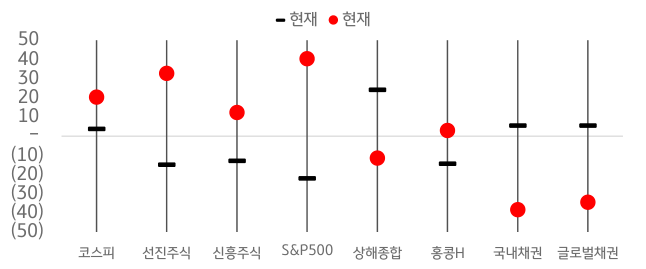

모멘텀: 주식 중심 가격 모멘텀 개선

- 3개월 지수 상승률로 측정한 8월 7일 현재 3분기 글로벌 금융시장의 모멘텀은 2분기 대비 크게 개선

- 물가와 경기 여건 안정, 기준금리 인상 종료 인식. AI 열풍 속 성장주 호조가 모멘텀 점수 개선의 배경

- 대부분 지수의 모멘텀 점수가 개선되었지만, 미국 국가신용등급 강등과 채권 발행 증가 영향으로 국∙내외 채권의 모멘텀(3개월 상승률) 점수는 한분기 전 대비 하락

MSCI 선진 3개월 수익률

Source : Bloomberg

주요 지수 3개월 수익률 모멘텀 점수

Source : Bloomberg

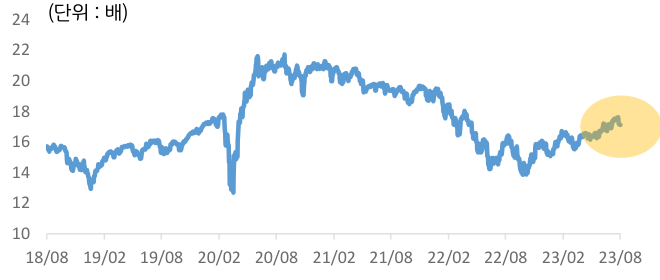

밸류에이션: 밸류에이션 부담 확대

- 글로벌 증시의 이익전망 개선 속도보다 주가 반등이 빠르게 나타나면서 한분기 전 대비 밸류에이션 부담 확대됨(주가수익비율 상승)

- 대부분 지역의 현재 밸류에이션은 10년간 분포 대비 상위 20~30위권(높은 밸류에이션)에 머물고 있어 위험 선호 개선에 부담으로 작용

- 전분기 대비 밸류에이션 점수가 상승한 시장은 코스피와 중국 본토

MSCI 선진 지수 주가수익비율(PER)

Source : Bloomberg

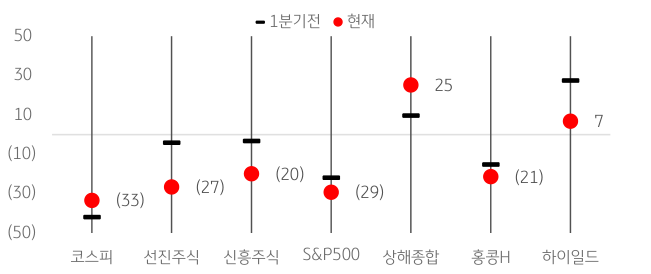

주요 지수 밸류에이션 점수

Source : Bloomberg

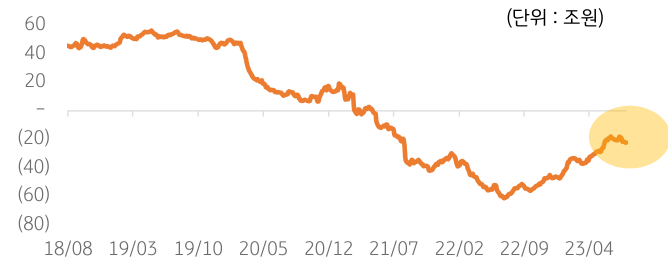

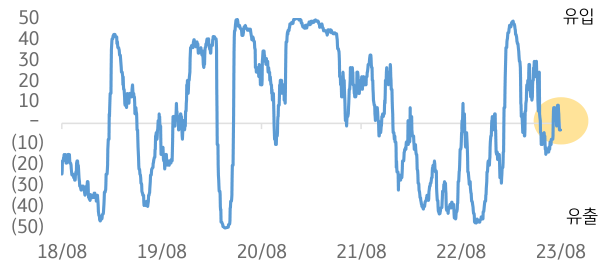

자금흐름: 3분기 유입 강도는 전분기 대비 소폭 약화

- 3분기 글로벌 자금 흐름은 미국의 실리콘밸리뱅크(SVB) 사태에 따른 지역은행 자금 이탈, 높아진 주식 밸류에이션에 대한 부담, 연준 금리 인상 지속에 따른 현금의 매력도 상승에 따라 한분기 전 대비 유입 강도가 약화

- 국내 증시도 올해 외국인이 큰 폭의 순매수를 기록했지만, 7월 중순 이후 차익 실현 움직임이 나타나면서 3분기 중 2조원대 순매도를 기록하고 있음(8월 7일 현재)

코스피 시장 외국인 누적 순매수

Source : Bloomberg

글로벌 주식형 펀드 자금 흐름 점수 (-50점~50점)

Source : BofAML, Bloomberg

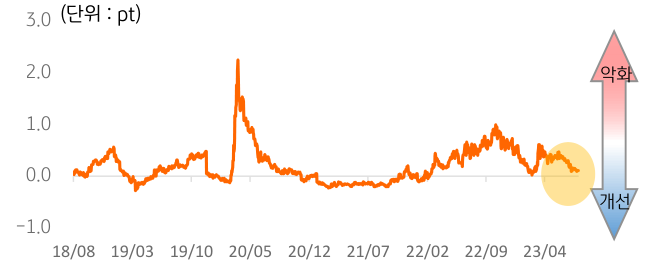

유동성: 유동성 여건 전분기 대비 개선

- 유동성 워치는 채권의 매수·매도 호가의 차이, 은행간 금리와 중앙은행 금리의 차이, CP 금리의 국채 수익률 대비 가산금리 등을 통해 금융시장의 유동성 리스크를 측정

- 글로벌 금융시장의 유동성 리스크 지표는 지난 3월~4월을 기점으로 개선 흐름이 유지되고 있음

글로벌 유동성 리스크

Source : BofAML, Bloomberg

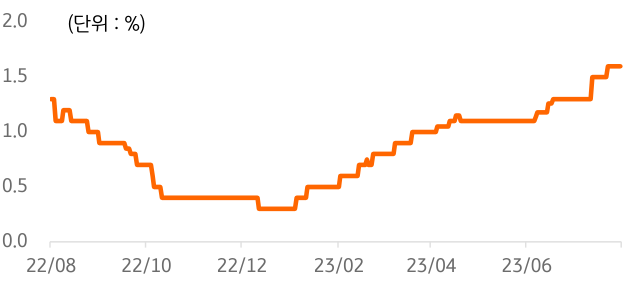

한국 국고채 대비 기업어음 가산금리 추이

Source : Bloomberg

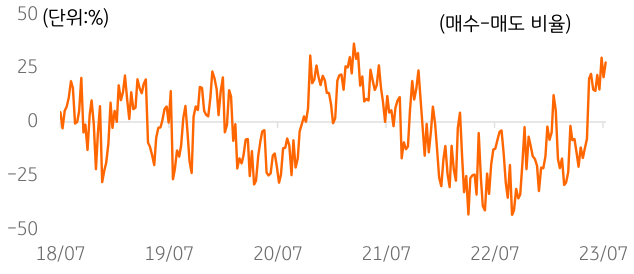

개인 투자심리 크게 개선

- 전미개인투자자협회의 주식투자 심리 지수는 인플레이션 하락과 경기 침체 우려 완화로 큰 폭으로 상승, 코로나19 이후 최고점이었던 21년 4월 수준에 근접

전미개인투자자협회 심리지수 매수 vs 매도 비율 차이

Source: Bloomberg

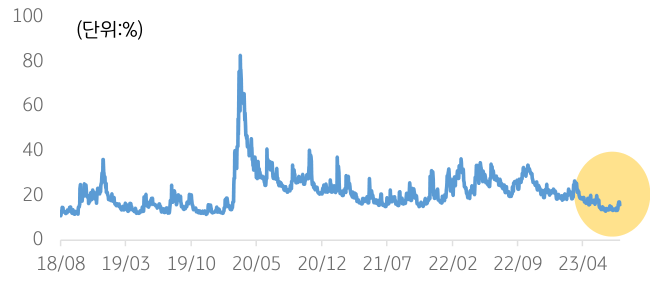

변동성 점수 소폭 상승

- VIX지수로 측정한 글로벌 주식시장의 변동성 점수는 소폭 상승(변동성 위험 감소를 의미)

미국 CBOE VIX 지수 추이

Source : Bloomberg

본 자료는 경제 및 투자 여건에 대한 이해를 돕기 위한 정보 제공 목적으로 작성, 배포 되는 조사 분석 자료로 정보 제공만을 목적으로 합니다. 본 자료의 내용은 어떠한 경우라도 투자 결과에 대한 법적 책임 소재와 관련된 증빙 자료로 사용될 수 없습니다. 과거의 성과가 미래의 투자수익을 보장 하지 않으며 본 자료에서 제시된 어떠한 예상이나 예측 또는 전망도 실현된다는 보장은 없습니다. 당행 직원은 투자권유 또는 투자관련 고객 상담 시 ‘자본시장과 금융투자업에 관한 법률’ 및 당행 규정업무 프로세스를 준수할 의무가 있습니다. 본 자료의 지적 재산권은 KB국민은행에 있으므로 당행의 사전 서면동의 없이 무단 배포 및 복사는 금지 됩니다.

목차