건설사의 대량, 연쇄 도산에 대응하여 대규모 지원책 활용

- 초기에는 단기 효과가 큰 세제 혜택(양도소득세 5년 한시 감면)과 금융 지원(생애최초주택구입자 자금 지원) 정책, 후반으로 갈수록 신도시 건설 등 공급 정책으로 무게가 이동

- 대부분의 정책을 포괄하여 규제를 완화하고 물량 확대 및 경기 진작을 위한 지원 정책을 실시함.

작게

보통

크게

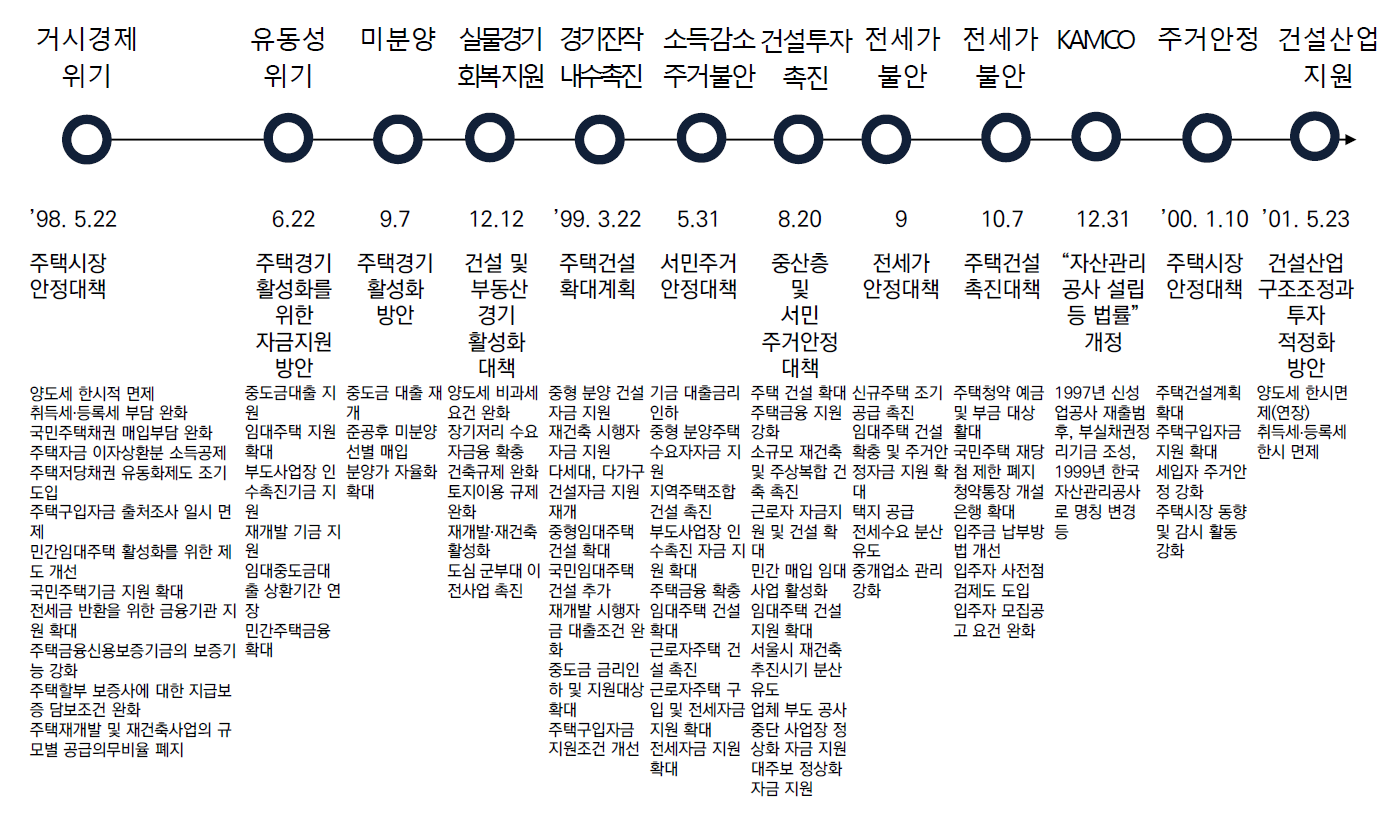

[IMF] 건설경기 활성화 → 임대차 안정으로

자료: 외환∙금융위기이후 주택 정책의 시장 파급효과 분석 연구, 2000, 국토연구원, 임재현, 2008, 주택정책론, 부연사 기초로 재작성 함.

[IMF] 직접 지원 수단 적극 활용

외환위기 당시 수단별 정책

자료: 코로나19 부동산 경기 대응TF, 2020, 코로나19 사태의 부동산경기 파급효과 및 대응방안, 한국건설산업연구원.

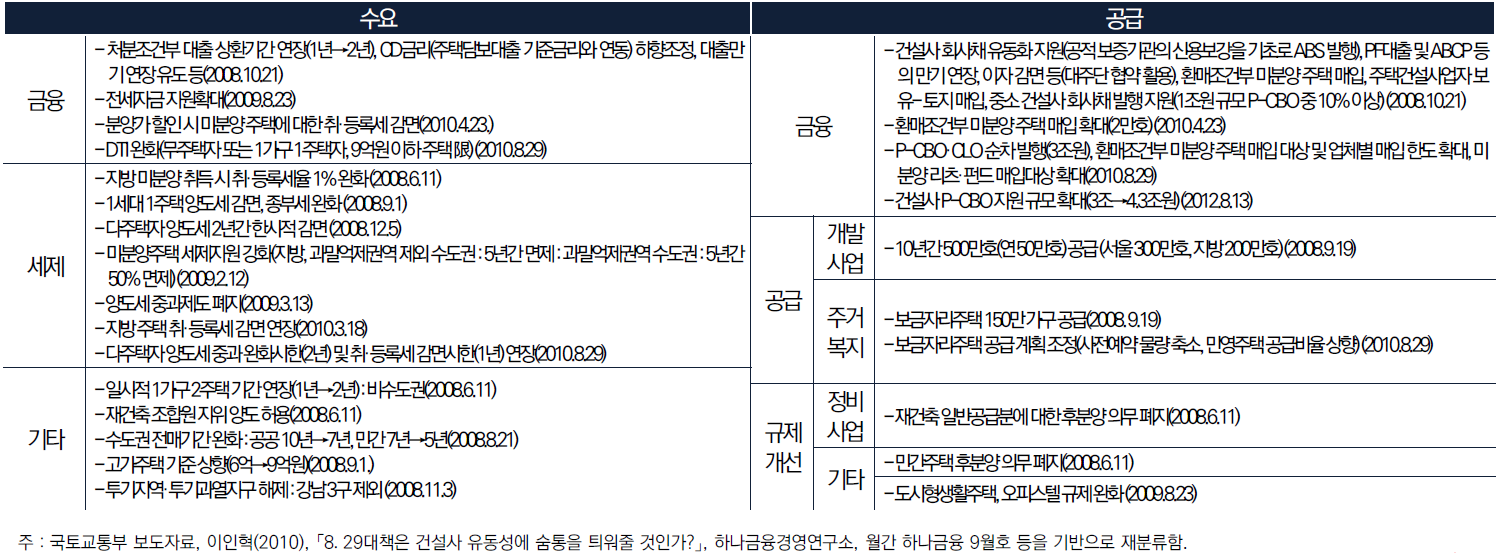

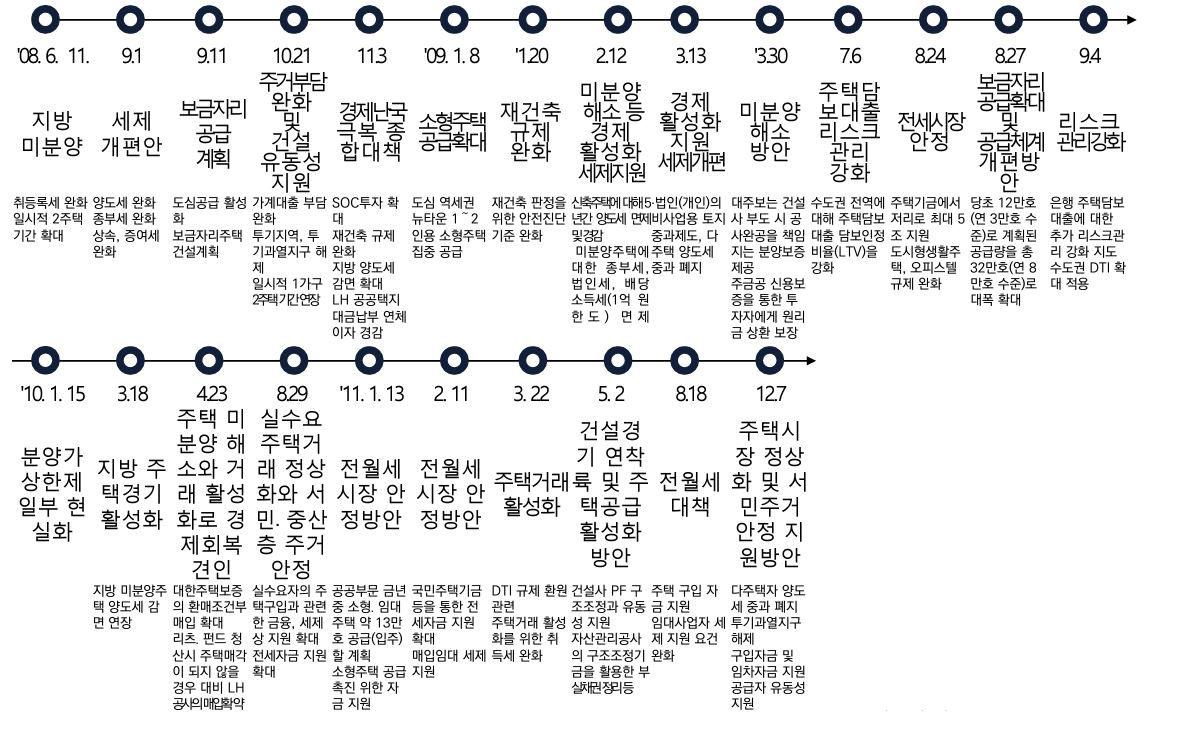

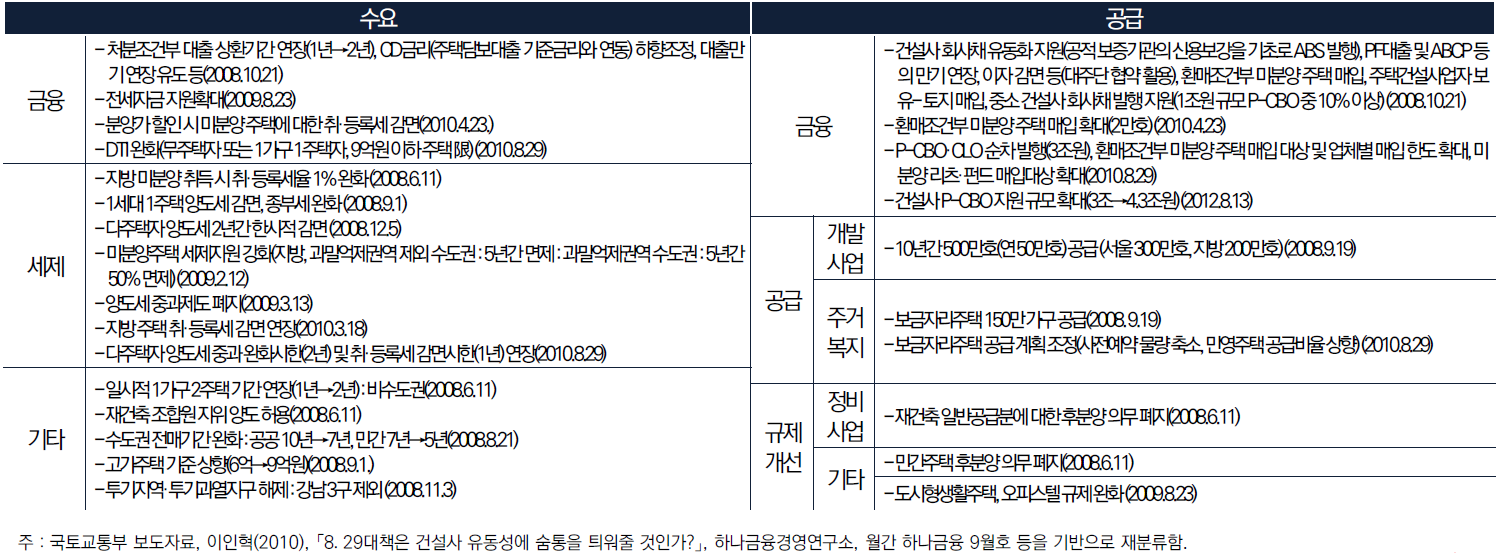

[금융위기] 유동성 지원→경제 활성화→거래 정상화 및 임대차 안정

자료: 발표된 보도 자료 저자 정리.

[금융위기] 소폭의 잦은정책 대응→시장에 영향 미치기 어려워

금융 위기 당시 수단별 정책

자료: 코로나19 부동산경기 대응 TF, 2020, 코로나19 사태의 부동산 경기 파급효과 및 대응방안, 한국건설산업연구원.

[금융] 당면문제: 고금리+ 고물가+ 저성장

%20주택시장%20안정을%20위한%20정책%20방향(허윤경%20한국건설산업연구원%20연구위원)_271.jpg)

[금융] 당면 과제, 유동성 공급으로 대응 中

%20주택시장%20안정을%20위한%20정책%20방향(허윤경%20한국건설산업연구원%20연구위원)_28.jpg)

자료: 각 부처 보도 자료

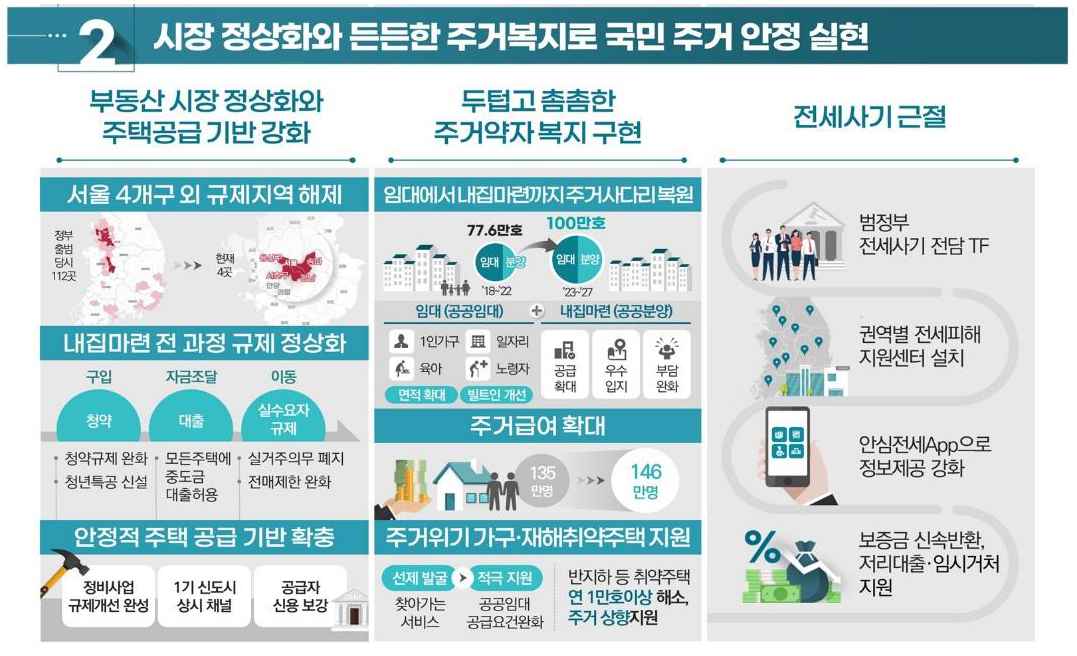

[정책방향] 2023년 경제정책 방향 → 부동산 시장 연착륙

1. 다주택자 역할 강화

- 세제(취득세, 양도세) 완화, 대출 규제 완화

2. 실수요자 규재 개선 및 주거부담 완화

- 실거주 및 전매제한 완화, 대출 규제 완화

- 공시가격 정상화 부동산시장

- 특례 보금자리론 시행 연착륙

3. 정비사업 규제개선 등 공급기반 위축 방지

- 안전진단 합리화, 공급속도 조절

- 공급자 금융 지원

4. 임대차시장의 구조적 안정화 도모

- 매입 민간등록임대 복원

자료: 기획재정부, 2022, 2023년 경제 정책방향 보도 자료

부동산시장 연착륙 ▼

2023년 국토부 부동산 부문

자료: 국토교통부, 2023, 1, 3, 2023 핵심 추진 과제 보도자료

[분양] 사업주체 지분 투입 확대시켜야

[사례] 美 임대주택 대출 프로그램, 사업자 지분 참여 강제

DUS 프로그램에서의 시장 참여자 역할

%20주택시장%20안정을%20위한%20정책%20방향(허윤경%20한국건설산업연구원%20연구위원)_29.jpg)

자료: 허윤경, 2020, “미국 GSE의 임대주택 자금지원 정책 사례”, 주거 복지 해외에 길을 묻다, pp. 97-117.

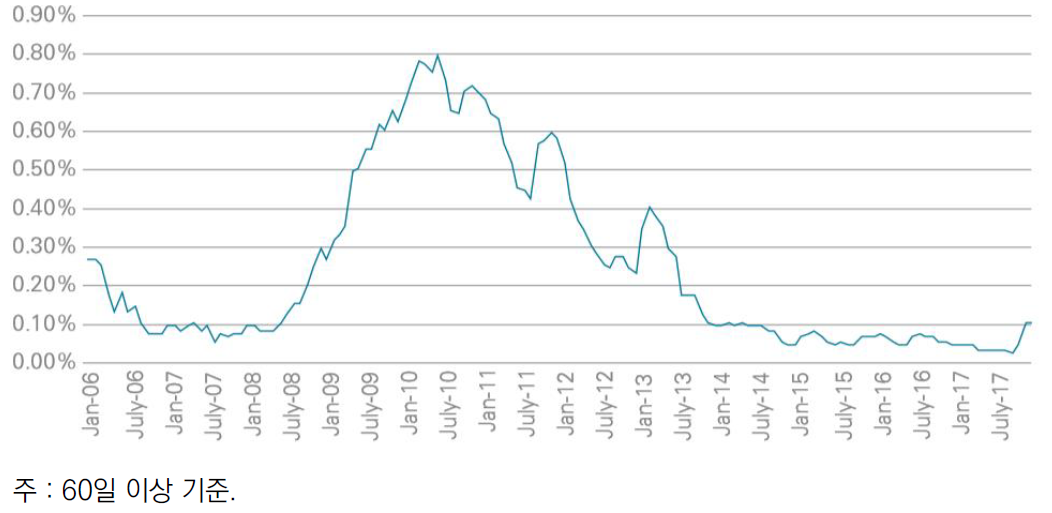

연체율

자료: Fannie Mae, 2019, Celebrating 30 Years of the Fannie Mae Delegated Underwriting & Servicing (DUS®) Program

[전세] 전세와 월세의 정책 균형점 모색

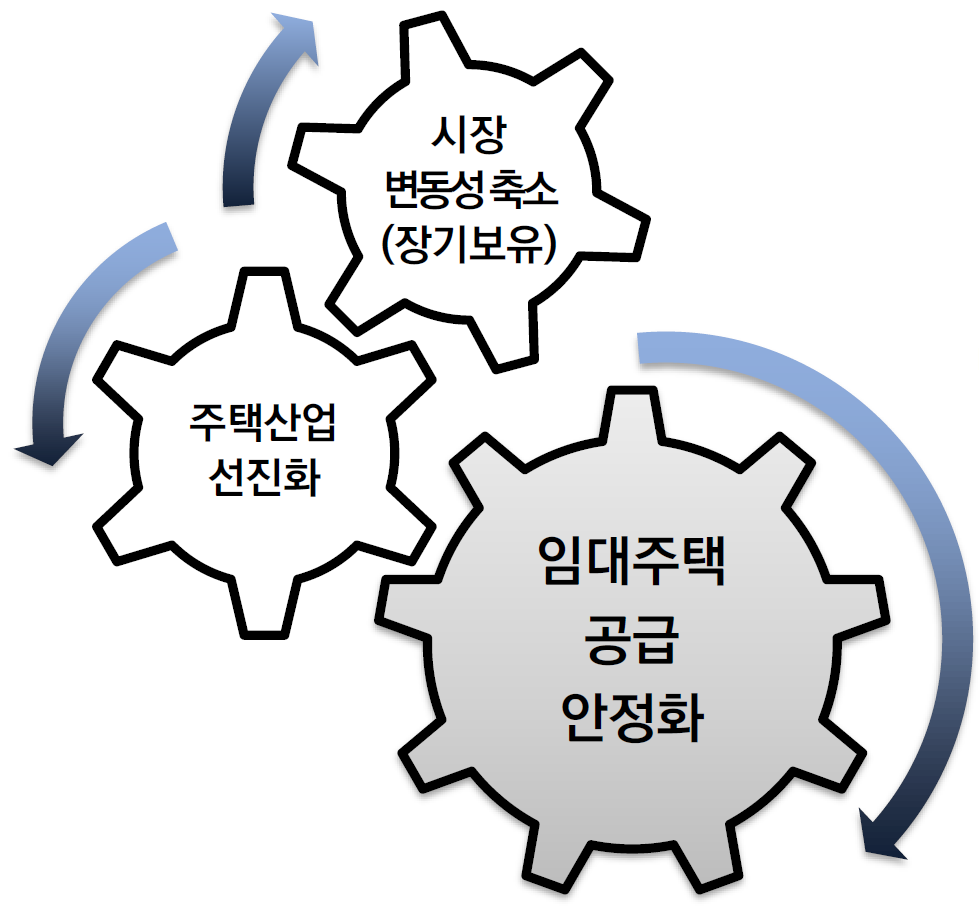

[임대] 민간 임대주택사업 육성➔시장 안정 + 산업 선진화

등록 민간 임대주택의 순기능

주택사업(사업자, 수요자)의 본질 → 매규모 자금이 투입된, 장기 사업

정책의 장기적 안정성(변동성 축소)

주 : “허윤경, 2022, 주택시장 진단과 정책대응, 한국주택협회/한국건설산업연구원 공동 세미나”의 내용을 기초로 수정∙보완함.

목차

금융용어사전

금융용어사전