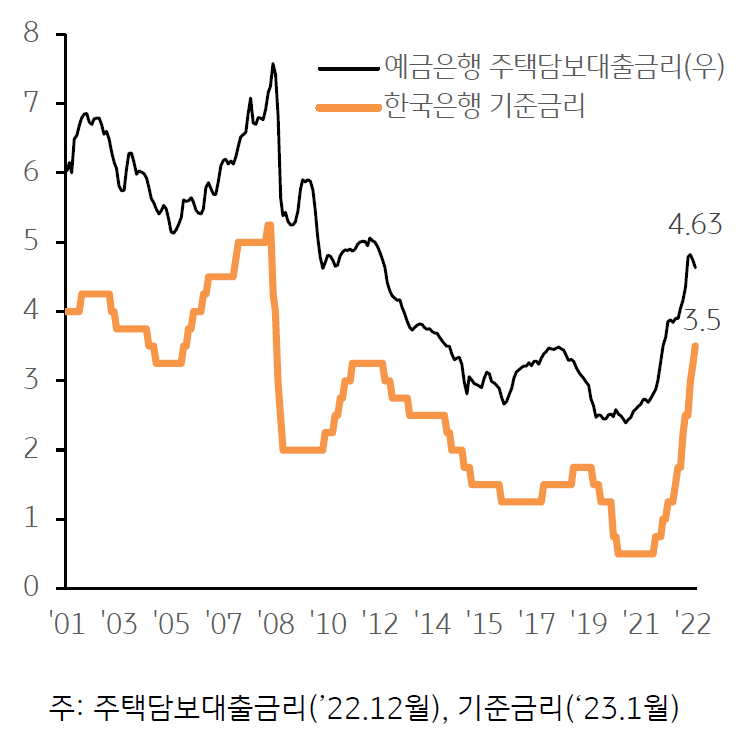

금리인상에 따른 부정적 여파 우려. 금리상승은 주택가격 하락 및 거래량 감소에 영향을 미치는 주요 요인

- 올해 1월 기준 기준금리는 3.50%를 기록. 단기간에 금리 인상이 가속화되면서 매수심리가 빠르게 위축

- 투자성 자금이 집중되는 서울 아파트 시장은 단기 유동성 변화와 유사한 흐름. 금리인상 여파에 따라 가격 하방 압력이 가장 클 것으로 예상

작게

보통

크게

①급격한 금리인상에 따른 이자부담 증가로 매수심리 빠르게 위축

기준금리 및 주택담보대출금리 추이

자료: 한국은행

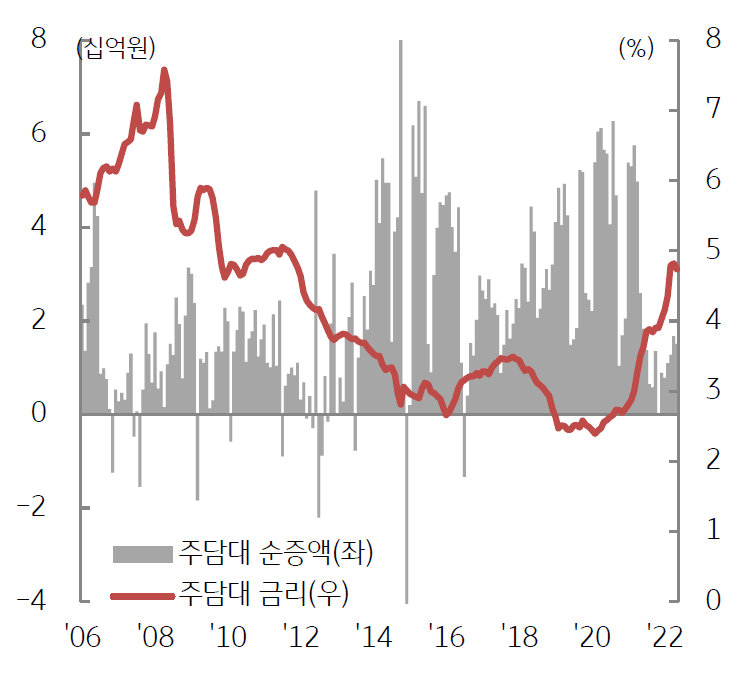

주택담보대출 금리와 순증액

자료: 한국은행, KB국민은행

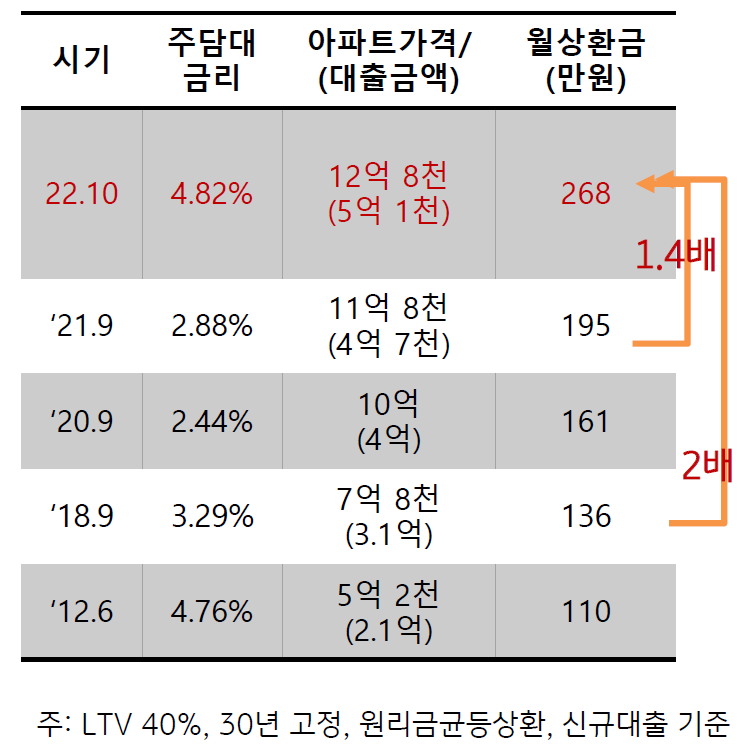

서울 아파트 매입시 대출 부담 비교

자료: KB경영연구소

<참고> 금리인상 관련 연구 결과

%20주택시장%20연착륙%20가능성%20점검(강민석%20KB경영연구소%20부동산연구팀장)_17.jpg)

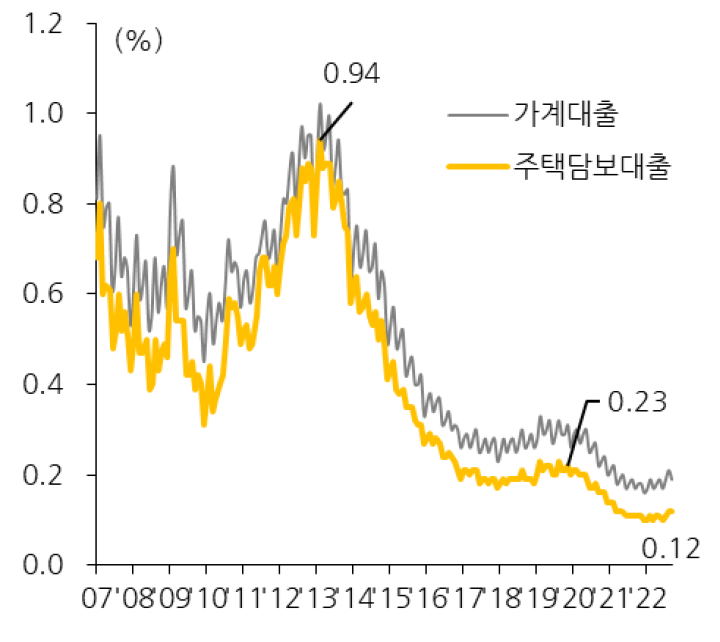

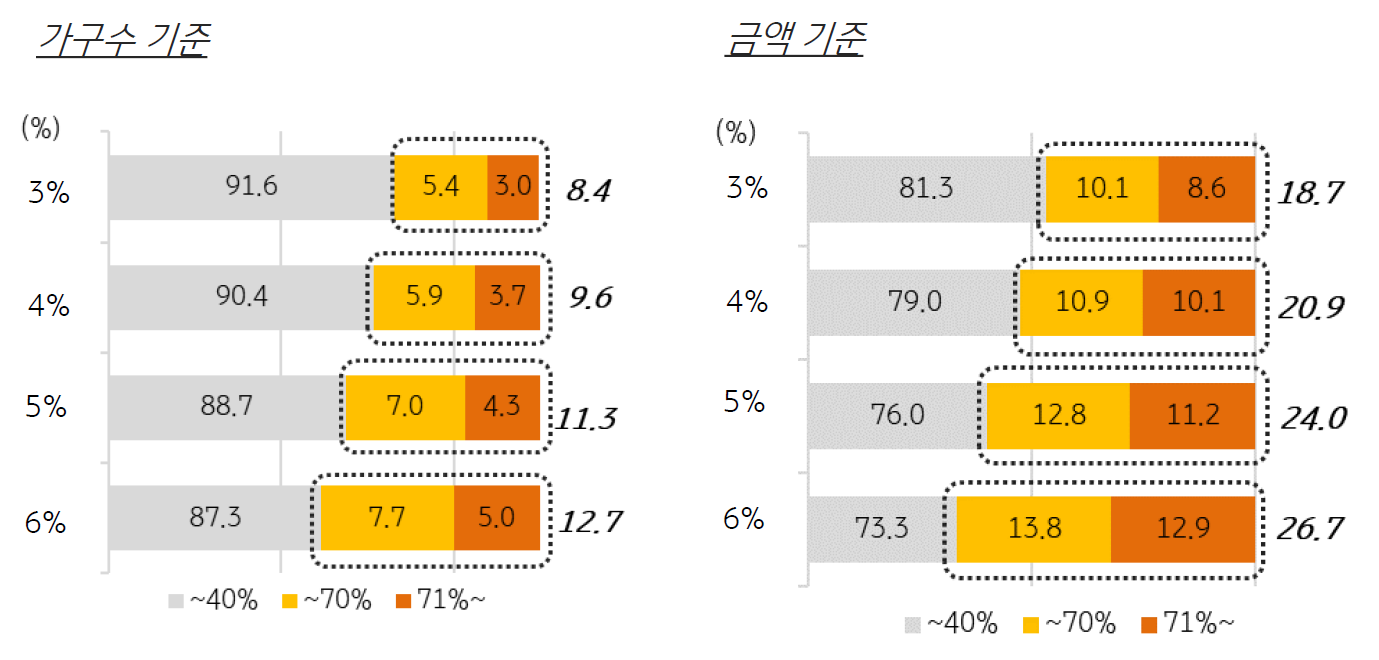

②금리 상승 시 고위험 가구 부담 증가하나 급격한 증가 수준은 아님

LTV 규제 완화는 큰 무리가 없으나 가계부채 감안 시 거래 활성화를 목적으로 한 DSR 규제는 바람직하지 않음

연체율 추이

자료:한국은행

금리 인상시 DSR 분포 변화 추정

자료:통계청, 가계금융복지조사 2021, KB경영연구소

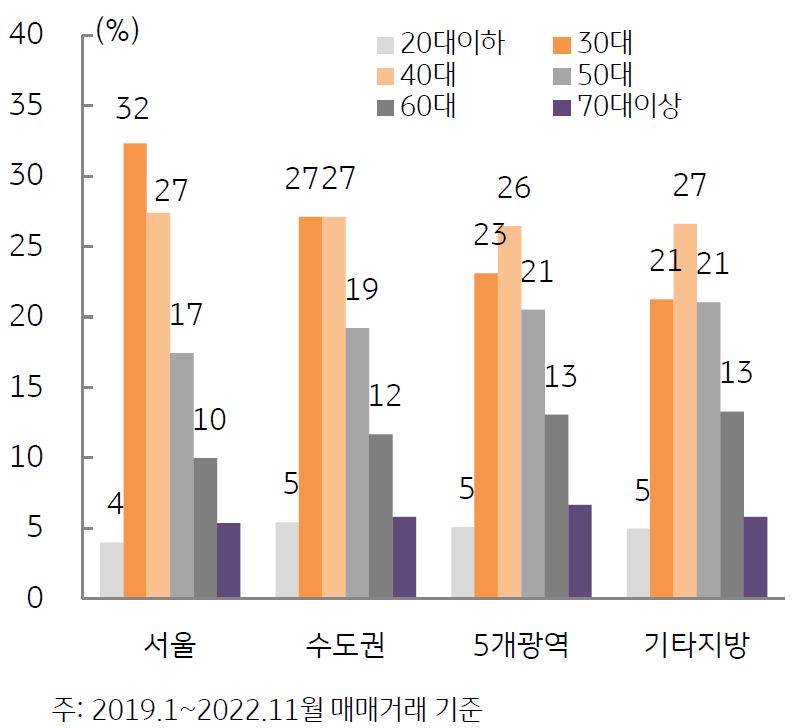

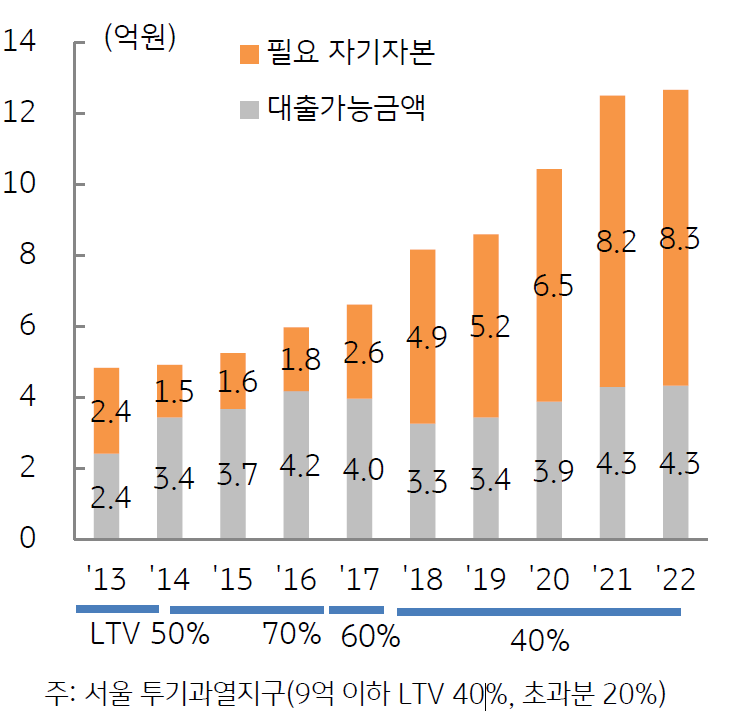

③주택가격 상승기에 아파트를 구매한 가구의 상환 부담에 주목

아파트 구매자 연령대별 비중

자료: 국토교통부

서울 아파트 구입시 필요자금

자료: KB국민은행, KB경영연구소

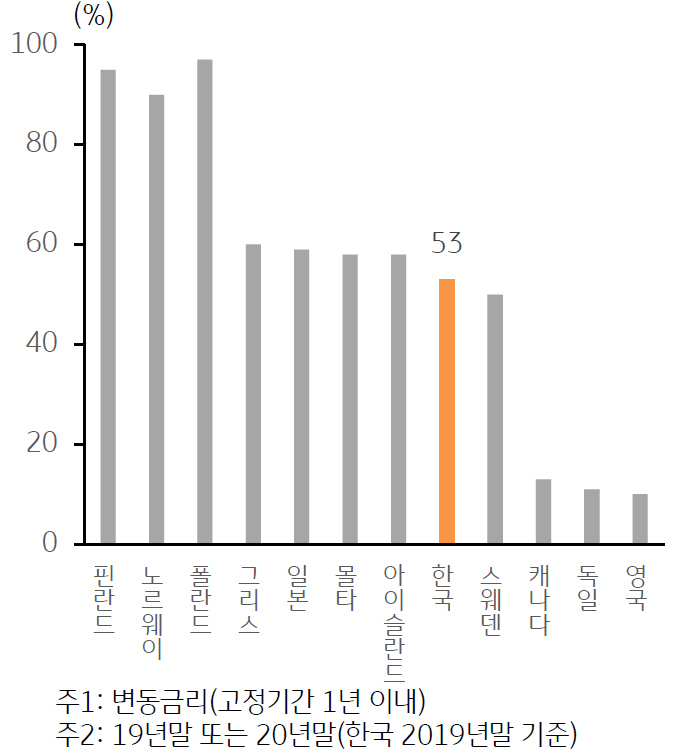

주요국의 변동금리 주담대 비율

자료: Hypostat, 한국은행

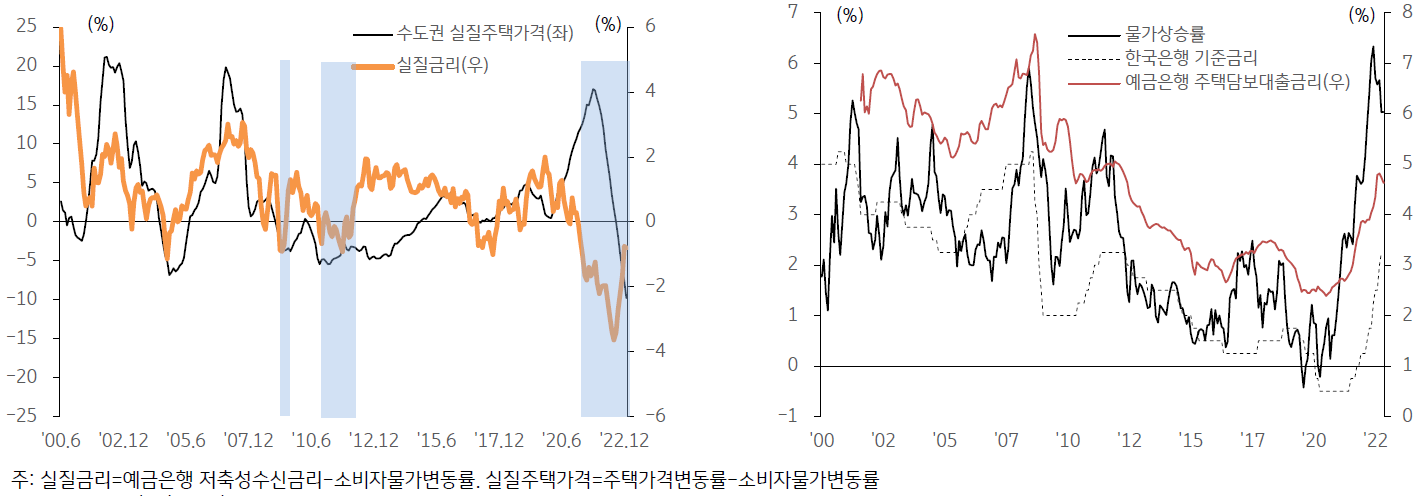

④실질금리는 여전히 마이너스로 실물자산에 대한 선호도는 일정 수준 유지

실질금리와 주택가격 변동률 / 기준금리와 물가상승률

자료: KB국민은행, 한국은행

목차

금융용어사전

금융용어사전