고금리와 부동산침체로 한동안 힘을 못썼던 꼬마빌딩 시장이 부동산 회복세를 타고 다시 꿈틀거리는 모양입니다. 그러나 거래량 회복까진 아직 멀었다는 의견도 나오고 있는데요. KB부동산에서 최근 꼬마빌딩 시장을 살펴보고 투자 시 유의사항 등도 알아봤습니다.

다시 갓물주 시대 올 수 있으려나? 요즘 꼬마빌딩 움직임 살펴보니…

작게

보통

크게

몇 년 전까지만 해도 자산가 투자 1순위였던 ‘꼬마빌딩’

꼬마빌딩은 연면적 3000㎡, 7층 이하 규모에 매매가격이 50억원 이내로 형성된 중소형 건물을 말합니다. 최근에는 부동산가격이 상승해 최대 100억원까지도 꼬마빌딩으로 포함하기도 합니다.

몇 년 전까지만 해도 꼬마빌딩에 꽂힌 자산가들이 많았습니다. 역대 최저 수준인 저금리와 부동산규제 등과 맞물리면서 시세 상승과 임대 수익을 동시에 누릴 수 있는 꼬마빌딩이 똘똘한 한 채로 주목을 받았던 것입니다.

특히 담보대출의 경우 매매가의 70%까지 대출이 나왔고 주택과 비교해 상대적으로 세금 부담이 적다는 점도 투자 수요를 끌어들이는 요인으로 작용했습니다.

실제 일부 연예인들이 꼬마빌딩 투자로 시세차익을 봤다는 뉴스가 쏟아지기도 했는데요. 예컨대 유명 여자 연예인의 경우 지난 2018년 서울 강남구 논현동 소재 빌딩을 34억2000만원에 매입해 지난 2021년 70억원에 매각하면서 3년만에 36억원에 가까운 시세차익을 남겨 화제가 되기도 했습니다.

고금리에 수익률 떨어지며 급락 추세… 최근 반등 기대감↑

이러한 꼬마빌딩 열풍은 금리 인상과 함께 주춤하게 되는데요. 꼬마빌딩 매입 시 대출 비중이 높은 경우가 많기 때문입니다. 금리가 오르면 대출이자 부담이 커져 전체적인 수익률은 떨어지게 되거든요.

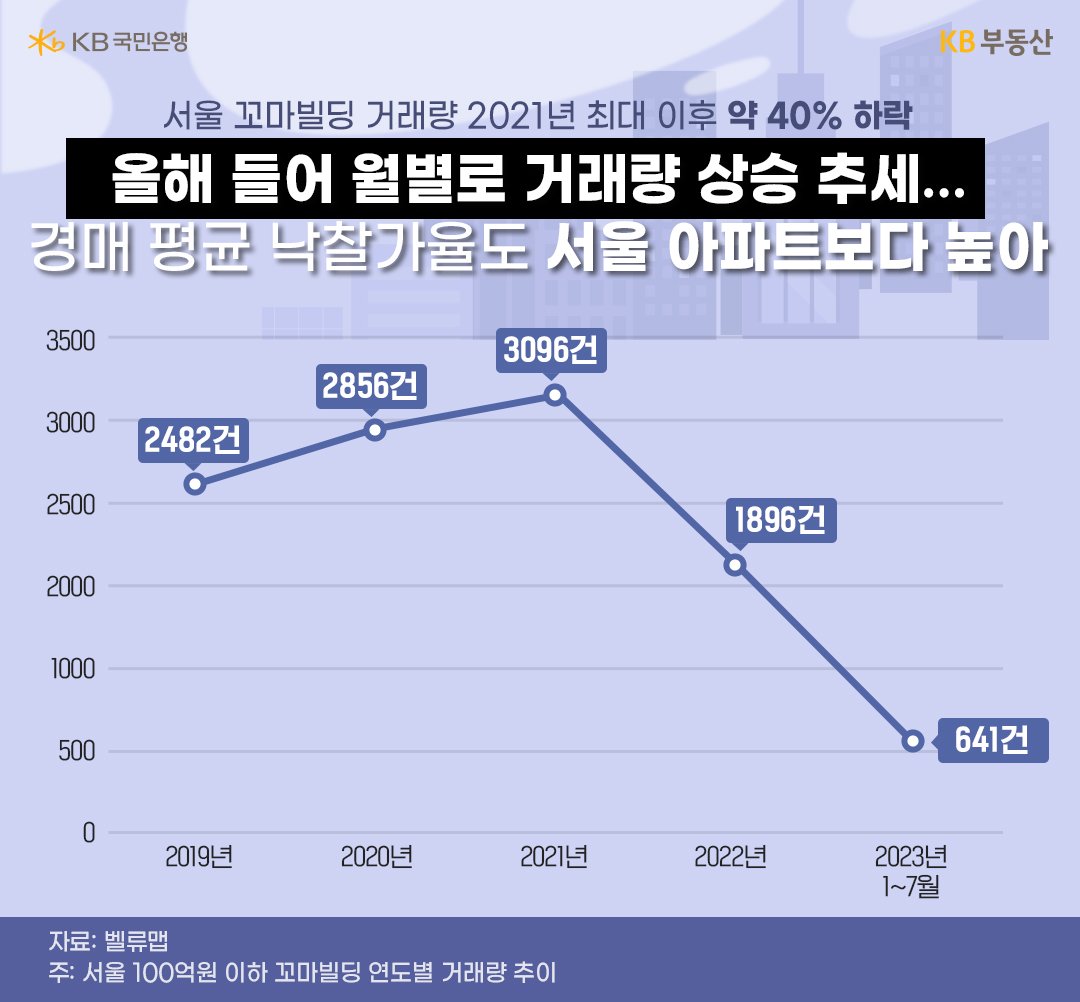

실제 토지·건물 빅데이터 플랫폼 밸류맵에 따르면, 서울의 100억원 이하 꼬마빌딩의 지난해 거래량은 1896건으로 나타났습니다.

이는 전년도 3096건에 비해 38% 가량 하락한 수치인데요. 참고로 꼬마빌딩 거래량은 2019년 2482건, 2020년 2856건을 거쳐 2021년엔 3096건까지 치솟았다가 2022년 1896건으로 쪼그라든데 이어 올해 7월까지 거래량이 641건 수준으로 하락했습니다.

그러나 월별로 보면 꼬마빌딩 거래량이 조금씩 느는 모습입니다. 올해 1월까지만 해도 꼬마빌딩 거래량이 51건에 불과했으나 지난 6월엔 102건으로 늘었습니다. 5개월 사이에 2배 가량 상승한 것이죠.

경매시장에서도 꼬마빌딩은 회복추세를 보여주고 있는데요. 법원경매 정보업체 지지옥션에 따르면 지난 5월 서울 아파트 평균 낙찰가율은 81.1%인 반면, 감정가 75억원 이하 꼬마빌딩(근린상가) 평균 낙찰가율은 116.2%로 상대적으로 훨씬 높았습니다.

거래량 늘고 있는데… 완전 회복? 시기 상조?

꼬마빌딩 거래량이 올해 초 바닥을 찍고 점점 상승하는 모습을 보여주고 있으나 완전 회복했다고 하긴 이르다는 평가가 지배적입니다. 그 이유는 다음과 같은데요.

우선 아직 고금리 상황이 끝나지 않아 담보대출에 대한 이자부담이 크게 작용하고 있어섭니다. 꼬마빌딩 거래량이 가장 많았던 2021년도의 경우 기준금리가 역사적으로 가장 낮은 0.50%였으며, 하반기 기준금리가 올랐다고 해도 1.00% 수준이었습니다.

이에 따른 담보대출 이자 역시 3% 내외였고요. 그러나 현재 기준금리 3.50%에 대출이자만 5%대로 예상해야 합니다. 여기에 기준금리 인상에 따른 추가 상승도 고려해야 하고요.

이자가 치솟는데 임대료를 올리는데 한계가 있기 때문에 투자수익률은 갈수록 낮아질 수 있습니다. 최근 일부 꼬마빌딩에서는 역마진이 나는 사례도 나타나고 있는데요.

실제 최근 언론매체에 보도된 한 연예인의 경우 서울 성수동 꼬마빌딩 매입 매입이 그 예입니다. 이 연예인은 지난 2020년경 서울 성수동 꼬마빌딩을 100억원에 매입했는데, 지하 1층부터 8층 중 1층을 제외한 나머지 공간이 모두 공실로 알려졌습니다. 문제는 오른 대출이자인데요.

대출금액 80억원에 이자만 4%로 잡아도 1달에 2600만원 수준이라고 합니다. 1년 추정 임대료 수익은 9000만원인 반면 대출이자는 3억2000만원에 달해 연 2억원이 넘는 손실을 보고 있을 가능성이 큰 상황인 것이죠.

꼬마빌딩 투자 시 유의점은?

거래량이 적긴 하지만 그럼에도 불구하고 서울 내 꼬마빌딩은 조금씩 거래가 되고 있는 상황입니다. 요즘과 같은 고금리 속에서도 실제 꼬마빌딩 매수에 나서는 이들이 있다는 것인데요.

아무래도 대출보다는 현금이 많은 분들이 에셋파킹의 용도로 꼬마빌딩을 구매하는 것이라는 생각이 듭니다.

에셋파킹이란 ‘자산’(Asset)과 ‘주차’(Parking)가 합쳐진 신조어로 부동산 시장에서는 똘똘한 한 채를 구매해서 월세 등을 주지 않고 저장한다는 의미의 자산 관리 개념입니다.

그렇다면 꼬마빌딩 투자 유의할 점은 무엇일까요? 우선 앞서 언급한 것처럼 현금이 많거나 아니면 보증금 비율이 높아 대출을 최대한 낮춰서 매입할 수 있는 꼬마빌딩이 요즘처럼 고금리에 유리합니다.

또한, 단기 시세차익을 노리고 접근하기엔 시장이 좋지 않은 만큼 긴 호흡으로 오랫동안 보유할 수 있는 입지인지, 튼튼한 상권인지, 세금 등을 따졌을 때 투자가치가 어느정도 인지 등도 살펴봐야 하고요.

오히려 요즘처럼 시장이 침체된 시기에 좋은 매물이 급매물로 나올 가능성이 높기 때문에 지속적인 모니터링도 필수일 것입니다.

지금까지 꼬마빌딩 시장의 현재 상황 및 투자 시 유의점 등을 살펴봤습니다. ‘조물주 위에 갓물주’라는 말이 나올 정도로 꼬마빌딩이 투자의 대세로 떠올랐던 적이 있었는데요.

고금리와 시장 침체 등의 영향으로 현재 주춤하는 상황이지만 최근 거래량이 조금씩 늘고 있다는 점에서 바닥을 벗어났다는 기대감이 나오고 있습니다.

하지만 워낙 초기 투자비용이 크고 대출에 대한 부담도 큰 만큼 이자를 감당할 만한 임대수익이 나오는지, 향후 자산가치 증가로 인한 시세 차익을 기대할 수 있는지 등등을 잘 살펴보고 투자에 나서야 하겠습니다.

목차

![[환율 전망] 이란의 강경 대응에 국제유가 다시 급등](https://cdn.kbthink.com/content/dam/tam-dcp-cms/webadmin/thumbnail/investment-02-pc.jpg)