30일 달러/원 환율은 전날 달러 약세 여파에 1,310원에서 개장한 이후, 중국 위안화 강세 및 역외 달러 매도세에 장중 1,303원까지 하락함. 하지만 저점 매수 결제수요 유입 및 국내증시에서의 외국인 순매도세에 추가 하락은 제한, 전일 종가 대비 10.8원 하락한 1,307.8원에 마감함

야간 장에서는 유로 ECB의 10월 추가 금리인하 기대에 따른 유로화 약세에 낙폭을 줄이며 1,316.8원에 마감함, 역외 NDF 환율은 전일 종가 대비 17.45원 급등한 1,322.75원에 최종 호가됨

금일 달러/원 환율은 전날 미 달러 지수 급등 및 역외 거래를 감안해 1,320원대에서 출발이 예상됨. 중동 리스크로 인해 안전자산 선호심리가 불거졌고, 이는 위험자산인 원화에 부정적 재료임

또한 국내증시에서의 외국인 자금 유출이 예상, 이에 따른 달러 수요도 달러/원 상승에 기여할 것으로 보임. 한편 징검다리 휴일로 인해 역내 거래는 제한적인 가운데, 역외 수급 상황이 금일 환시 변동성을 주도할 것으로 예상됨

[환율 전망] 중동발 위험회피에 1,320원대로 레벨 업

작게

보통

크게

핵심 내용 요약

- 달러/원 환율, 위험회피에 원화 약세, 증시 외인 자금 이탈에 상승 압력

- 글로벌 동향, 이란-이스라엘 전면전 우려에 안전자산 쏠림, 미 달러 강세

- 마켓 이슈, 유로 9월 소비자물가 2% 하회, ECB의 10월 추가 인하 기대

달러/원 환율, 위험회피에 원화 약세, 증시 외인 자금 이탈에 상승 압력

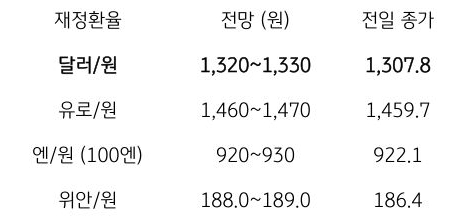

금일 주요 환율 전망

전망: KB국민은행 자본시장사업그룹 자본시장영업부

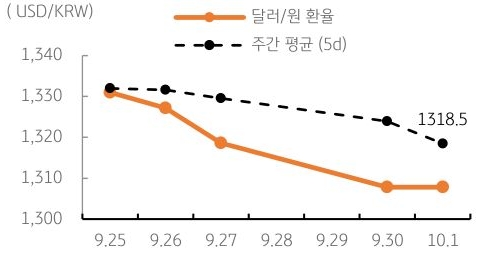

달러/원 환율 주간 추이

자료: 인포맥스

글로벌 동향, 이란-이스라엘 전면전 우려에 안전자산 쏠림, 미 달러 강세

전일 미 달러화는 중동지역 지정학적 리스크에 따른 위험회피심리에 강세를 나타냄. 주요 6개국 통화로 구성된 달러 지수는 0.44% 급등한 101.21pt를 기록함. 이란이 이스라엘을 향해 다수의 탄도미사일을 발사하며 전면전 우려가 고조, 이로 인해 미 달러 및 국채 등 안전자산에 대한 쏠림 현상이 나타남

뉴욕증시는 3대 지수 모두 하락 마감, 미 국채금리도 장단기 모두 하락함. 국제유가 (WTI 근월물)는 2.44% 급등한 배럴당 69.83달러에 거래됨. 전날 발표된 ISM의 9월 제조업 지수는 47.5pt로 전월과 같았지만, 기준치 50pt를 하회하며 업황 둔화를 시사함

반면 8월 JOLTs 구인건수는 804만건으로 집계되며 예상치 (770만건) 및 전월치 (771만건)을 모두 상회함. 한편 유로지역의 9월 소비자물가 상승률은 전년비 1.8%를 기록했고, 이로 인해 ECB의 10월 금리인하 기대가 부상함. 이에 따른 유로화 약세가 달러 지수 상승에 기여함

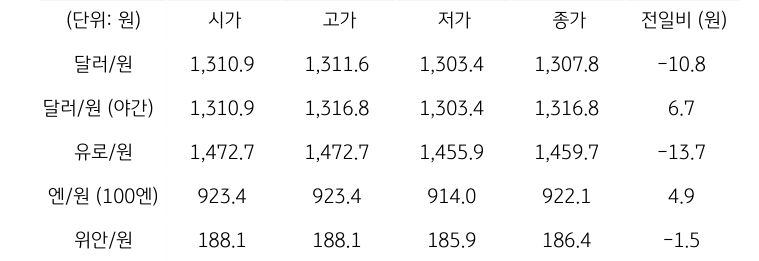

주요 통화 전일 동향

마켓 이슈, 유로 9월 소비자물가 2% 하회, ECB의 10월 추가 인하 기대

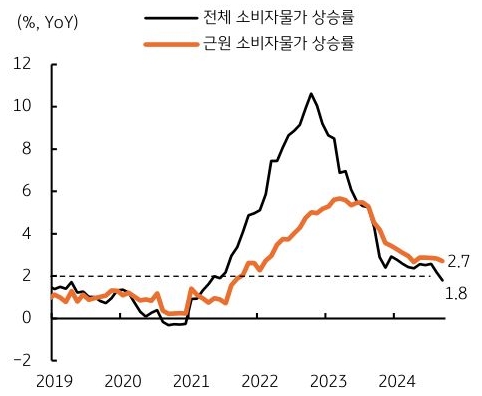

1일 발표된 유로지역의 9월 소비자물가 지수 (HICP)는 전년비 1.8% 상승에 그치며, 예상치 (1.9%) 및 전월치 (2.2%)를 모두 하회함. 이는 2021년 4월 이후 가장 낮은 수치이며, 2021년 6월 이후 처음으로 유로 ECB의 물가 목표치 2%를 하회함

식료품 및 에너지를 제외한 근원 소비자물가 상승률은 2.7%로 예상치 및 전월치 (2.8%)를 역시 하회함. 유로지역 인플레이션 압력이 전방위적으로 약화함에 따라, 시장의 유로 ECB 추가 금리인하 기대가 커지고 있음

블룸버그에 따르면, OIS 선도금리에 반영된 ECB 10월 금리인하 확률은 90.9%이며, 연말까지 약 2.3회의 금리인하를 예상 중임. 유로지역의 미약한 경기회복 및 약화한 인플레이션 압력, 그리고 10월 ECB 추가 인하 기대가 점차 커짐에 따라 최근 유로화의 강세도 제약될 것으로 보임. 유로화 비중 (57.6%)이 높은 미 달러화 지수 (DXY)도 추가 하락이 제한될 것으로 보임

유로 9월 소비자물가 상승률, 2% 하회

자료: 인포맥스

한 눈에 보는 환율 동향

국내 외환 시장 동향

자료: 인포맥스

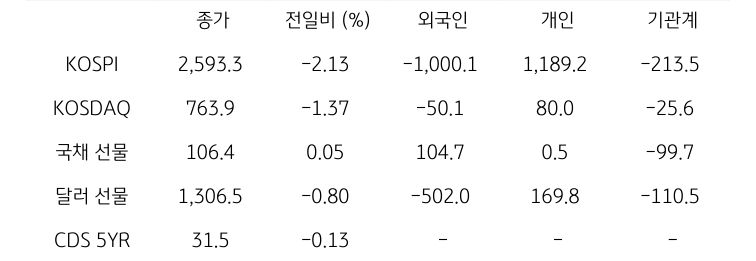

국내 금융시장 및 시장별 수급 동향

자료: 인포맥스

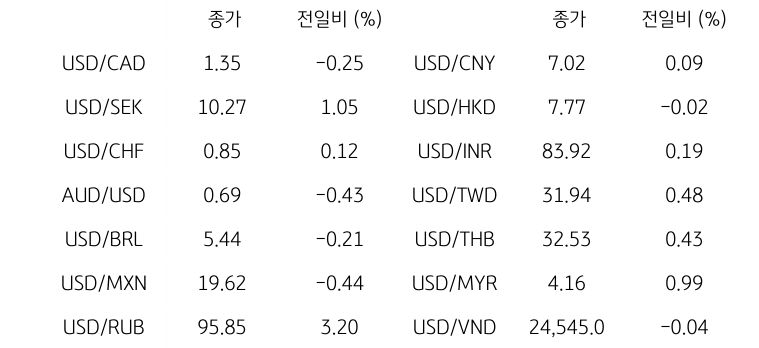

글로벌 주요 통화 동향

자료: 인포맥스

글로벌 증시, 채권금리, 원자재 시장 동향

자료: 인포맥스

한국과 미국 채권 금리 동향

자료: 인포맥스

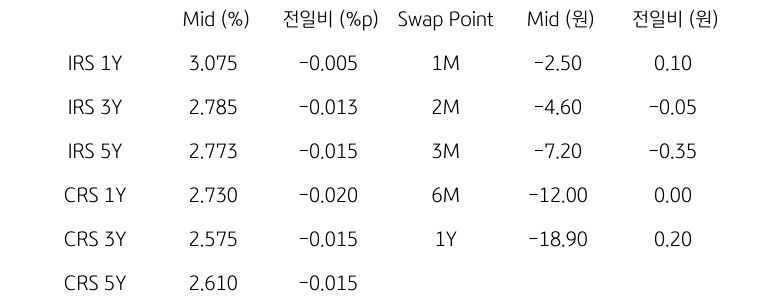

IRS/CRS 및 Swap Point

자료: 인포맥스

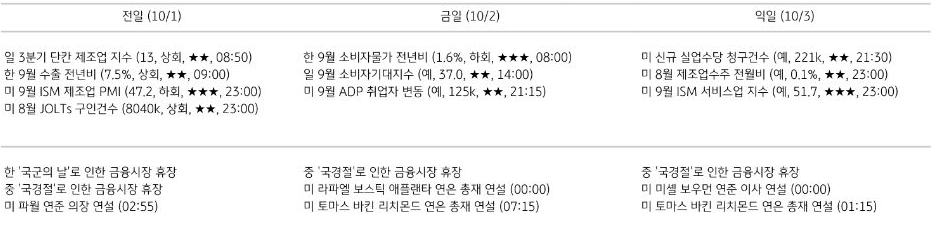

주요 경제지표 일정

자료: 인포맥스, Bloomberg 주: 예 (예상치), 전 (전기차) / ★은 지표 중요도 (개인 의견) / 지표 발표 시간은 한국 시간

본 자료는 경제 및 투자여건에 대한 이해를 돕기 위한 정보제공 목적으로 작성, 배포되는 조사분석자료로서 오직 정보제공만을 목적으로 합니다. 본 자료의 내용은 어떠한 경우라도 금융투자상품의 투자권유 또는 투자관련 또는 투자 판단 상담 자료, 고객의 투자 결과에 대한 법적 책임소재와 관련된 증빙 자료로 사용될 수 없으며 최종적 투자 결정은 고객의 판단 및 책임에 근거하여 이루어져야 합니다. 과거의 성과가 미래의 투자수익을 보장하지 않으며 본 자료에 서 제시된 어떠한 예상이나 예측 또는 전망도 실현된다는 보장은 없습니다. 당행직원은 투자권유 또는 투자관련 고객 상담 시 “자본시장과 금융투자업에 관한 법률” 및 당행 규정업무 프로세스를 준수할 의무가 있습니다. 또한 본 자 료의 지적 재산권은 KB국민은행에 있으므로 당행의 사전 서면 동의 없이 본 자료의 무단 배포 및 복제는 금지됩니다.

목차

![[3월 1주차] 금리 전망](https://cdn.kbthink.com/content/dam/tam-dcp-cms/webadmin/thumbnail/investment-03-pc.jpg)