① 가계부채, 국내총생산, 대출금리는 한국은행 경제통계시스템, 주택가격은 KB국민은행 주택매매가격 종합지수를 이용

*가계소득의 대용변수 (Proxy)로 국내총생산을 사용

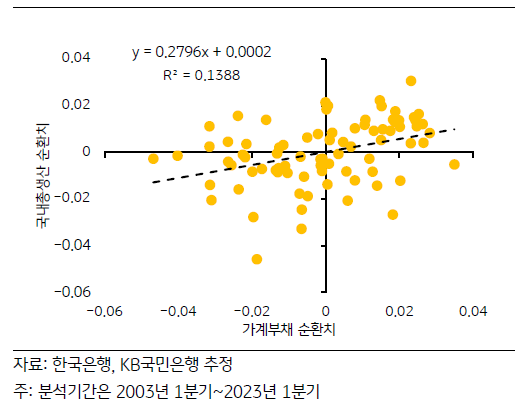

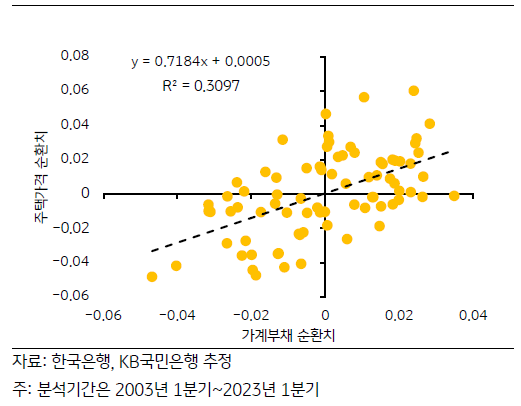

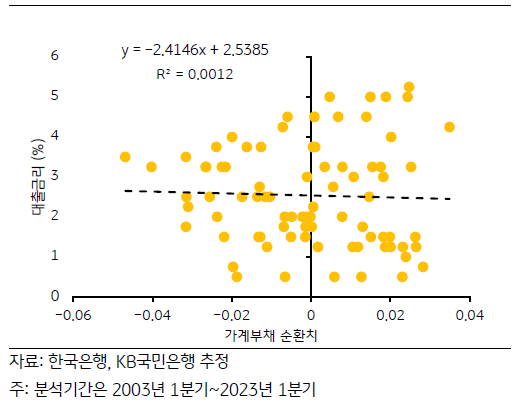

② 변수들의 장기 추세를 제거한 순환치를 도출하기 위해 HP 필터 (Hodrick-Prescott filter)를 사용

③ 한편 가계부채와 다른 변수들 간의 순환치 관계를 단순히 확인했을 때, 가계소득 및 주택가격 순환치와 가계부채 순환치의 결정계수 (R-Squared)가 가계부채와 대출금리 간 결정계수보다 상대적으로 높은 점을 확인

④ 모형 분석에서 사용된 기본 산식은 다음과 같으며, 변수들의 이분산성 (Heteroskedasticity)을 고려한 추정치를 사용

𝐻𝐻𝐷𝑐𝑦𝑐𝑙𝑒𝑡 = 𝐺𝐷𝑃𝑐𝑦𝑐𝑙𝑒𝑡 + 𝐻𝑃𝑐𝑦𝑐𝑙𝑒𝑡 + 𝐿𝑜𝑎𝑛𝑅𝑎𝑡𝑒𝑡 + 𝑒𝑡

⑤ 분석 기간은 2002년 4분기 ~ 2023년 1분기로 선정했으며, 분석 결과의 강건성을 위해 글로벌 금융위기 이후 기간(2010년 1분기 ~ 2023년 1분기)을 포함해 별도의 분석을 진행

*금융위기 이후를 포함할 경우 대출금리의 통계적 유의성을 확보할 수 있었으며, 주택가격 및 경제규모 순환치는 통계적 유의성에 변화가 없는 만큼 분석 결과에 강건성을 부여한 것으로 평가

⑥ 또한 분석의 강건성을 위해 대체 변수 (기준금리, 가계 금융자산 순환치 등)를 이용해 별도 분석을 진행했으며, 유의성에 변화가 없는 만큼 기존 분석 결과에 부합한다고 판단

한국_가계부채_증가의_원인과_시사점_6205136945876611_12.png)