전일 달러/원 환율은 주말간 미국의 6월 소비심리 약화 및 5월 수입물가 둔화에도, 프랑스 정치적 혼란에 따른 유로화 약세 및 미 달러화 강세 영향에 1,380원대로 상승 출발함. 하지만 장중 네고 물량 유입으로 인해 상승 폭이 제한되며, 14일 종가 대비 1.9원 소폭 상승한 1,381.2원에 마감함

NDF 역외 환율은 프랑스 정치 혼란 완화 및 위험선호심리에 전일 종가 대비 0.8원 하락한 1,377.9원에 최종 호가됨

금일 달러/원 환율은 프랑스 정치 혼란 완화에 따른 유로화 반등과 뉴욕증시 호조 등 위험선호심리에 힘입어 하방이 우세할 것으로 예상. 그간 미 달러화 가치를 지지했던 유로화가 강세로 돌아섰으며, 달러 인덱스도 3거래일 만에 하락 전환함

또한 증시 낙관론으로 인해 금일 국내 증시의 반등 및 외국인 순매수가 나타날 경우, 달러/원 하방에 힘을 보탤 것으로 보임. 다만 전일 중국 경제지표 부진에 따른 위안화 약세 압력이 달러/원 상방 요인으로 작용할 수 있음에 유의

[6월 18일] 한숨 돌린 프랑스, 달러/원 소폭 하락 전망

읽는시간 4분

핵심 내용 요약

- 달러/원 환율, 유로화 반등 및 증시 낙관론에 하방 우위 장세 예상

- 글로벌 동향, 프랑스 정치 혼란 완화에 유로화 강세, 미 달러화 약세

- 마켓 이슈, 중국 5월 주택가격 하락 폭 확대, 5년물 LPR 인하 가능성

달러/원 환율, 유로화 반등 및 증시 낙관론에 하방 우위 장세 예상

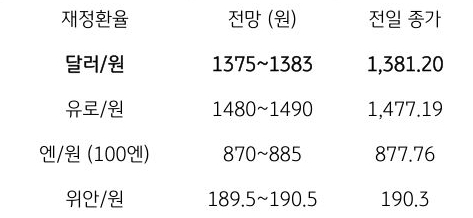

금일 주요 환율 전망

전망: KB국민은행 자본시장영업부

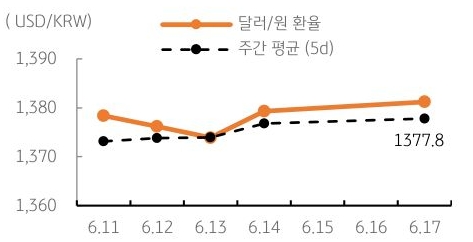

달러/원 환율 주간 추이

자료: 인포맥스

글로벌 동향, 프랑스 정치 혼란 완화에 유로화 강세, 미 달러화 약세

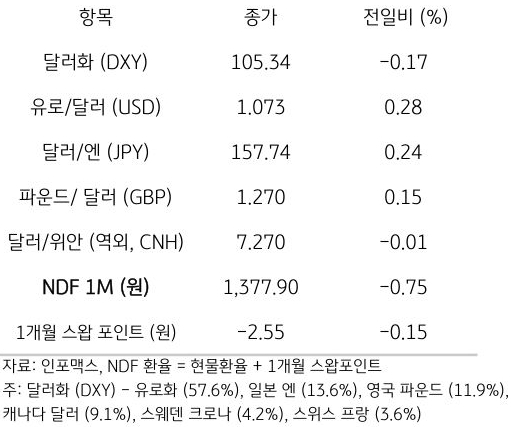

전일 미 달러화는 프랑스 정치 혼란 완화에 따른 유로화 반등에 3거래일 만에 약세로 전환함. 주요 6개국 통화로 구성된 달러 인덱스는 0.17% 하락한 105.34pt를 기록함. 유로/달러 환율은 0.28% 상승한 1.073달러를 기록함

프랑스 극우 정당 국민연합 (RN)의 마린 르펜은 '제도적 혼란을 바라지 않으며, 조기 총선에 승리하더라도 마크롱 대통령의 사임을 요구하지 않을 것'이라고 발언함. 르펜의 이 같은 발언에 프랑스 증시 (CAC40)는 0.91% 상승함. 한편 미국 장단기 국채금리는 반등하며 그간의 하락을 일부 되돌렸음. 2년물과 10년물 각각 5.9bp씩 상승함

패트릭 하커 필라델피아 연은 총재는 연내 1회 인하가 적절하지만 데이터에 따라 달라질 수 있다고 언급함. 기술주 호조 및 증시 낙관론에 뉴욕증시는 3대 지수 모두 상승 마감함

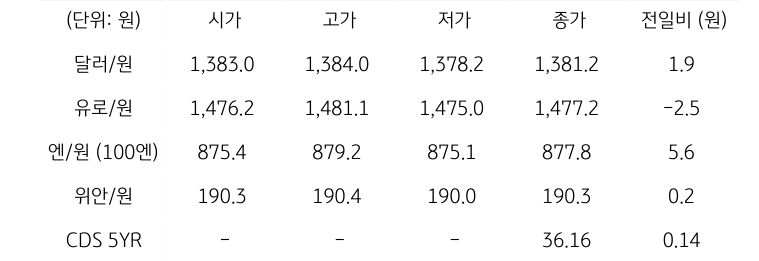

주요 통화 전일 동향

마켓 이슈, 중국 5월 주택가격 하락 폭 확대, 5년물 LPR 인하 가능성

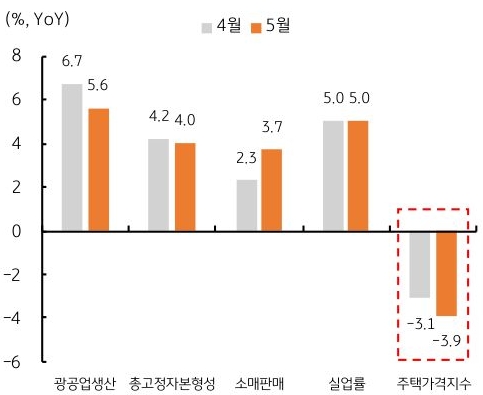

월요일 (17일) 발표된 중국의 5월 핵심 경제 지표 결과는 소매판매를 제외하고는 전반적으로 부진했던 것으로 나타났음. 5월 소매판매는 전년비 3.7% 증가하며 전월치 (2.3% 증가) 및 예상치 (3.0% 증가)를 상회했고, 실업률은 5.0%로 전월치 수준을 유지했음

하지만 광공업생산은 5.6% 증가에 그치며 전월치 (6.7% 증가) 및 예상치 (6.2% 증가)를 하회했고, 투자 (총고정자본형성)도 둔화되었음. 특히 중국 경제의 아킬레스건인 부동산 경기가 여전히 부진했는데, 5월 주택가격지수가 전년비 3.9% 하락하며 전월치 (3.1% 하락)보다 하락 폭이 더욱 확대되었음

지난 5월 중순 중국 정부의 대규모 부동산 경기부양책 발표에도 불구하고 경기가 여전히 부진하다는 점에서 이번 주 목요일 (20일) 인민은행의 대출우대금리 (LPR) 결정에 주목할 필요가 있음. 특히 부동산 대출과 관련이 있는 5년물 LPR이 소폭 인하될 가능성이 제기됨

중국 5월 소매판매 개선, 부동산경기는 부진

자료: 인포맥스

한 눈에 보는 환율 동향

국내 외환 시장 동향

자료: 인포맥스

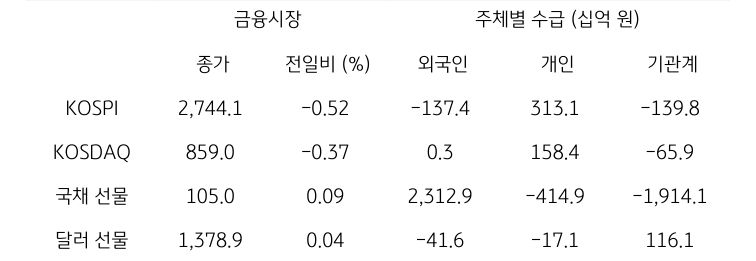

국내 금융시장 및 시장별 수급 동향

자료: 인포맥스

글로벌 주요 통화 동향

자료: 인포맥스

글로벌 금융시장 동향

자료: 인포맥스

한국과 미국 채권 금리 동향

자료: 인포맥스

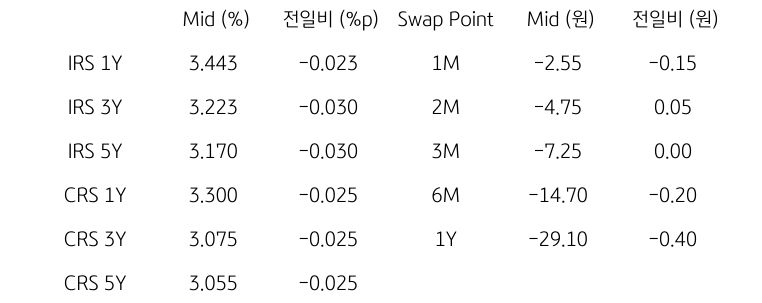

IRS/CRS 및 Swap Point

자료: 인포맥스

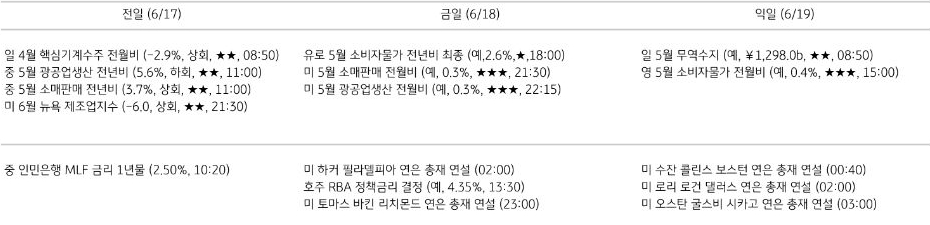

주요 경제지표 일정

자료: 인포맥스, Bloomberg 주: 예 (예상치), 전 (전기차) / ★은 지표 중요도 (개인 의견) / 지표 발표 시간은 한국 시간

본 자료는 경제 및 투자여건에 대한 이해를 돕기 위한 정보제공 목적으로 작성, 배포되는 조사분석자료로서 오직 정보제공만을 목적으로 합니다. 본 자료의 내용은 어떠한 경우라도 금융투자상품의 투자권유 또는 투자관련 또는 투자 판단 상담 자료, 고객의 투자 결과에 대한 법적 책임소재와 관련된 증빙 자료로 사용될 수 없으며 최종적 투자 결정은 고객의 판단 및 책임에 근거하여 이루어져야 합니다. 과거의 성과가 미래의 투자수익을 보장하지 않으며 본 자료에 서 제시된 어떠한 예상이나 예측 또는 전망도 실현된다는 보장은 없습니다. 당행직원은 투자권유 또는 투자관련 고객 상담 시 “자본시장과 금융투자업에 관한 법률” 및 당행 규정업무 프로세스를 준수할 의무가 있습니다. 또한 본 자 료의 지적 재산권은 KB국민은행에 있으므로 당행의 사전 서면 동의 없이 본 자료의 무단 배포 및 복제는 금지됩니다.

![[6월 17일] 달러/원 변수로 떠오른 '유럽 정치 혼란'](/etc.clientlibs/tam-dcp-cms/clientlibs/site/resources/images/thumbnail/economy-01-pc.jpg)