지난 주 미국 증시는

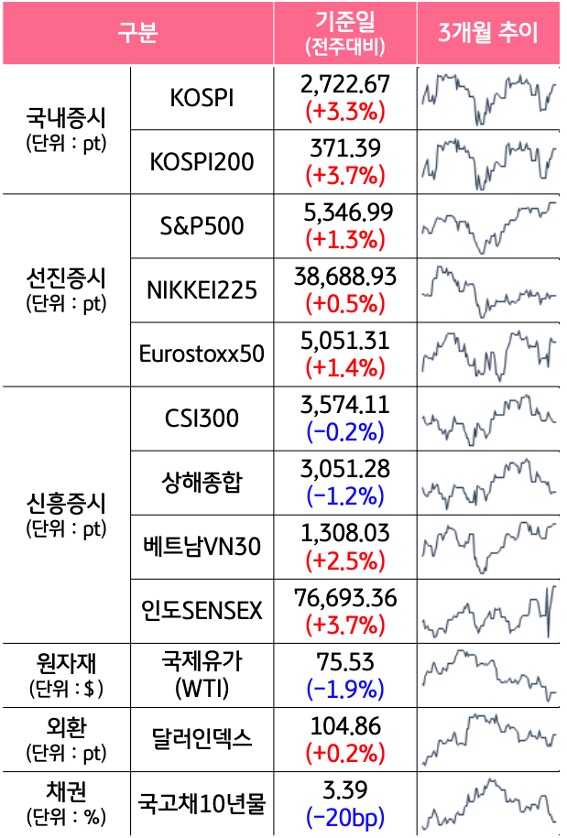

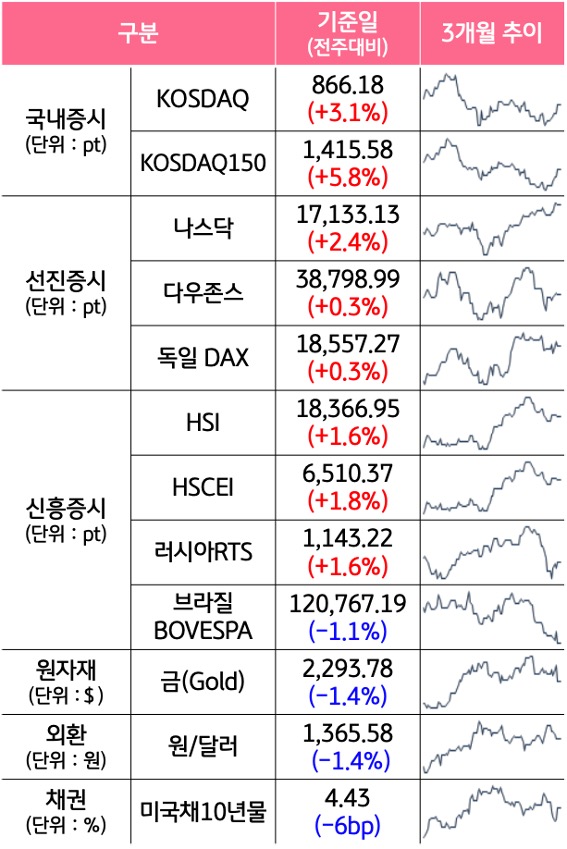

고용 지표가 예상치를 상회한 가운데 반도체 업종 강세에 힘입어 상승세를 이어 갔습니다. 필라델피아 반도체 지수는 생성형 AI의 성장성이 지속될 것이라는 전망에 따라 큰 폭 상승하고, 엔비디아, 마이크론 등 관련주도 강세를 보였습니다.

한편 미국 5월 고용 보고서에 따르면, 비농업 부문 신규 고용이 +27.2만건을 기록해 전월치(+16.5만건) 및 예상치(+19만건)를 상회했습니다. 여전히 견조한 고용 지표 결과에 따라 9월 금리 인하 기대는 다소 후퇴하는 모습입니다.

이번 주에는

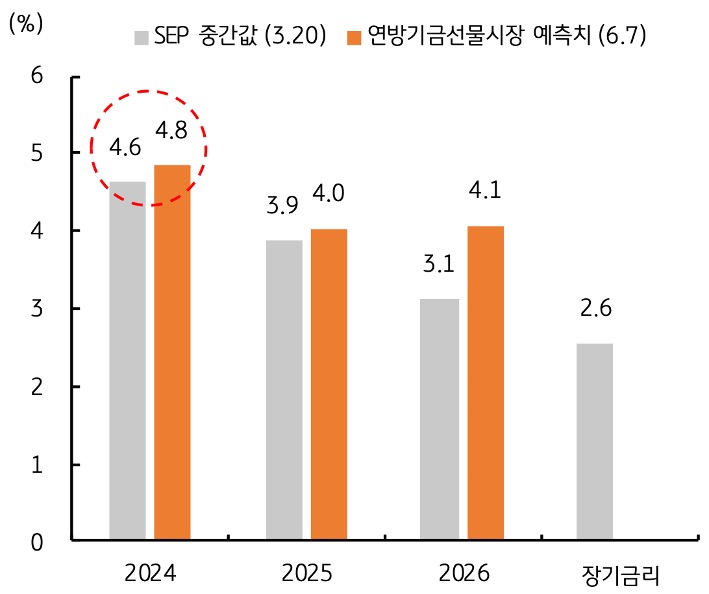

6월 FOMC, 미국 5월 소비자물가지수(CPI) 발표가 예정되어 있습니다. 우선 연준은 이번 FOMC에서 금리를 동결할 것으로 전망합니다. 아울러 이번 FOMC에서는 연준 위원들의 금리 전망을 보여주는 점도표가 발표될 예정인데, 지난 점도표 대비 인하 전망이 줄어들 것으로 예상하고 있습니다.

더불어 FOMC 결과가 공개되는 12일에 함께 발표되는 5월 CPI(소비자물가지수) 결과에도 주목할 필요가 있습니다.

![[환율 전망] AI와 CPI의 연결고리](https://cdn.kbthink.com/content/dam/tam-dcp-cms/webadmin/thumbnail/investment-01-pc.jpg)