지난 주에는

2022년의 마지막 거래 주간을 보낸 가운데 연말 산타랠리 부재 속에 약세를 보였습니다. 2022년 글로벌 증시는 2008년 금융위기 이후 최악의 한해를 보내면서 역대급으로 부진한 모습을 보였습니다.

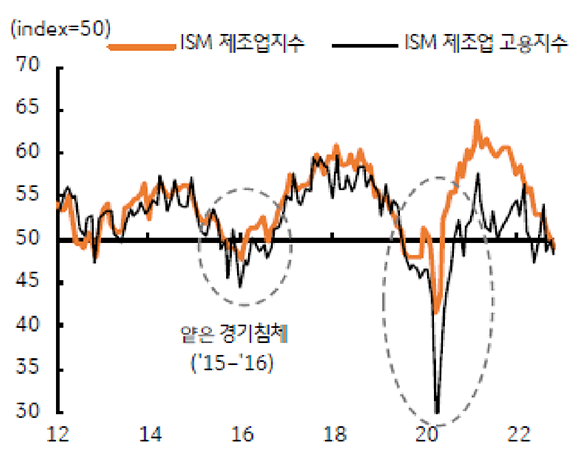

증시가 부진한 원인으로는 인플레이션, 미 연준의 공격적 긴축, 지정학적 리스크, 경기 침체 우려 등을 꼽을 수 있습니다. 특히, S&P 500 지수는 지난 2001년 이후 처음으로 약세장(고점 대비 20% 이상 하락)에 진입한 뒤 140 거래일 연속 머물렀고, 나스닥 지수도 4개 분기 연속 하락하는 등 기록적인 하락이 나타났습니다.

이번 주에는

1월 효과와 미국의 12 월 고용보고서 (1. 6 금) 발표에 주목할 필요가 있습니다.

1월 효과는 특별한 호재 없이 연초 증시에 대한 기대로 상승세가 나타나는 현상입니다. 글로벌 증시는 1 월 효과에 대한 기대 속에 방향성을 탐색할 전망입니다. 아울러 고용시장은 물가지표와 함께 미 연준의 긴축에 결정적인 영향을 미치는 요인으로 그 결과에 시장의 관심이 모아지고 있습니다.

.JPG)

.JPG)

![[환율 전망] 가속 붙는 달러/원 하락세(트럼프를 곁들인)](https://cdn.kbthink.com/content/dam/tam-dcp-cms/webadmin/thumbnail/investment-02-pc.jpg)