전일 달러/원 환율은 글로벌 강 달러 및 중국 위안화 약세에 연동해 장 초반부터 상승 흐름을 보였음. 이후 결제수요 유입에 장중 1,359원까지 상승한 뒤 고점 매도에 하락 전환했으나, 1,355원을 중심으로 추가 하락은 제한되며 전일 종가 대비 6.4원 상승한 1,355.9원에 마감함

야간 장에서는 유로화 약세에 연동되며 장중 1,360원을 상회, 이후 상승 폭을 축소하며 1,358.5원에 마감함. 역외 NDF 환율은 전일 종가 대비 2.15원 상승한 1,355.60원에 최종 호가됨

금일 달러/원 환율은 유로화 및 중국 위안화 약세와의 동조 및 역외 거래를 감안해 1,350원대 중후반에서 출발이 예상됨. ECB 금리인하 기대에 유로화가 약세, 글로벌 달러 가치 (DXY) 상승에 기여하며 달러/원 상방 압력으로 작용 중임

또한 중국 경기부양책 실망에 위안화가 약세를 보인 점도 원화 약세 요인임. 다만 단기간 레벨이 빠르게 높아진 만큼 저항이 예상되며, 상단은 100일 이평선인 1,362원으로 전망함

[환율 전망] 유로 및 위안화 약세에 1,360원 상단 테스트

작게

보통

크게

핵심 내용 요약

- 달러/원 환율, 유로화 및 위안화 약세 동조, 다만 1,360원대에서 저항

- 글로벌 동향, 연준 인사 발언 및 ECB 금리인하 기대가 달러 강세 유발

- 마켓 이슈, 미 경제지표 호조에 장기금리 상승세, 미 9월 소매판매 주목

달러/원 환율, 유로화 및 위안화 약세 동조, 다만 1,360원대에서 저항

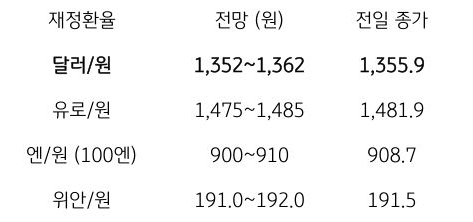

금일 주요 환율 전망

전망: KB국민은행 자본시장사업그룹 자본시장영업부

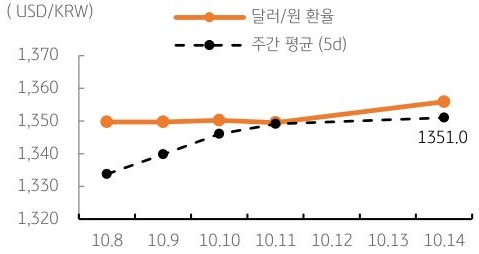

달러/원 환율 주간 추이

자료: 인포맥스

글로벌 동향, 연준 인사 발언 및 ECB 금리인하 기대가 달러 강세 유발

전일 미 달러화는 연준 인사의 매파적 발언과 유로 ECB 금리인하 기대에 유로화가 약해지며 강세를 나타냄. 주요 6개국 통화로 구성된 달러 지수는 0.28% 상승한 103.20pt로 지난 8월 중순 이후 최고치를 기록함

크리스토퍼 월러 연준 이사는 최근 발표된 데이터를 감안했을 때 향후 인하 속도는 '점진적'일 필요가 있다고 언급하며, 달러 강세를 유발함. 유로화는 이번 주 목요일 (17일) ECB 회의를 앞두고 금리인하 기대에 약세를 나타냄. 유로/달러 환율은 0.26% 하락하며 달러 지수 상승에 기여함

중국 위안화는 당국의 경기부양책 실망감에 약세, 역외 위안화 (CNH) 환율은 7.1위안 부근까지 상승함. 한편 뉴욕증시는 기업 실적 호조 기대에 3대 지수 모두 상승 마감, 다우존스 지수는 역대 최고치를 경신함. 국제유가 (WTI 근월물)는 OPEC의 원유 수요 전망치 하향 조정에 2.29% 하락한 배럴당 73.83달러에 거래됨

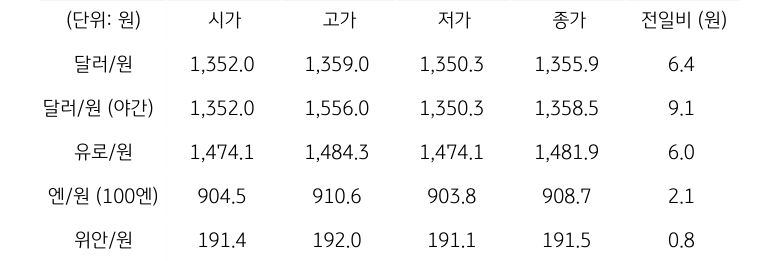

주요 통화 전일 동향

마켓 이슈, 미 경제지표 호조에 장기금리 상승세, 미 9월 소매판매 주목

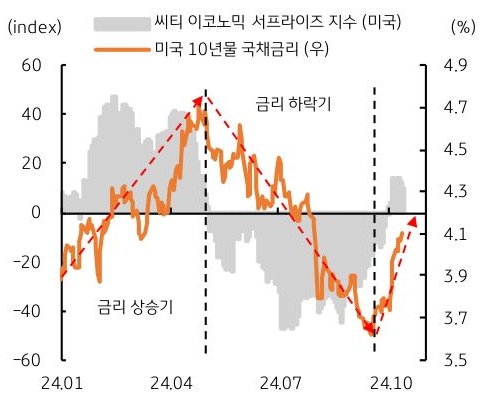

최근 미 장기금리는 미국 경제지표 실적에 민감하게 반응하고 있음. 2024년 현재까지 미 10년물 국채금리 흐름은 크게 두 구간으로 구분됨. 경제지표 실적이 시장 예상보다 대체로 양호했던 1~4월에는 국채금리가 상승 추세였고, 반대로 경제지표가 예상보다 부진했던 5~9월에는 국채금리도 하향 추세를 보였음

10월 들어 다시 주요 경제지표 (ISM 지수, 고용 지표, 소비자물가지수 등)가 예상보다 양호한 모습을 보임에 따라 국채금리도 반등하고 있음. 현재 10년물 국채금리는 4.1%로 올해 9월 저점 대비 약 50bp나 급등했음

미 장기금리와 동조성이 강한 미 달러화 지수 (DXY)도 10년물 국채금리 반등에 힘입어 103pt대까지 상승했음. 이번 주 가장 주목할 경제지표로는 목요일 (17일) 발표될 9월 소매판매 지표이며, 시장 컨센서스는 전월비 0.3% 증가임. 소매판매가 예상치를 상회할 경우, 미 장기금리의 추가 상승 및 달러 강세가 예상됨

예상보다 양호한 미국 경제지표에 장기금리 반등

자료: 인포맥스

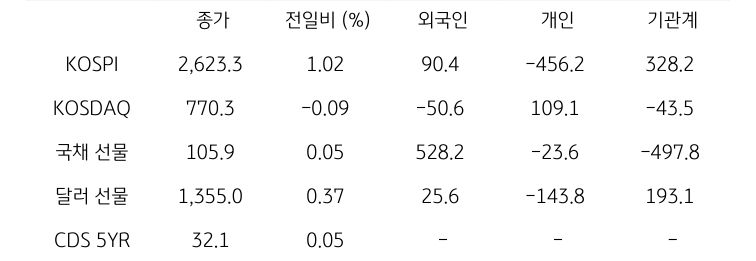

한 눈에 보는 환율 동향

국내 외환 시장 동향

자료: 인포맥스

국내 금융시장 및 시장별 수급 동향

자료: 인포맥스

글로벌 주요 통화 동향

자료: 인포맥스

글로벌 증시, 채권금리, 원자재 시장 동향

자료: 인포맥스

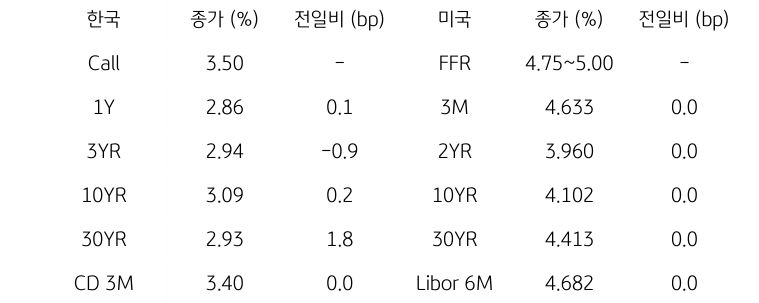

한국 및 미국 채권 금리 동향

자료: 인포맥스

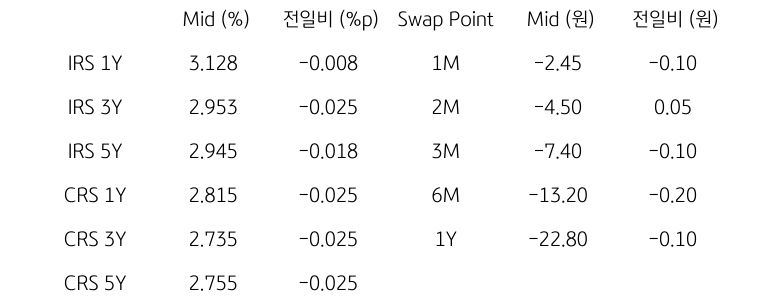

IRS/CRS 및 Swap Point

자료: 인포맥스

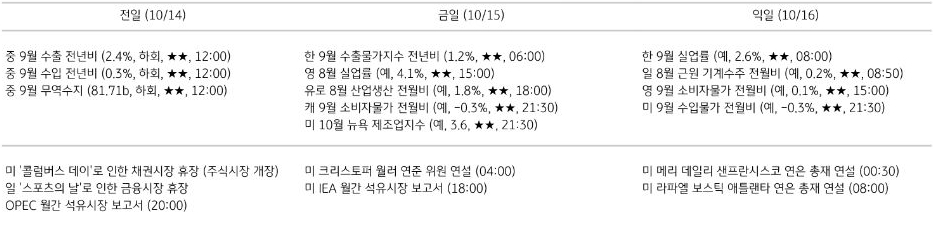

주요 경제지표 일정

자료: 인포맥스, Bloomberg 주: 예 (예상치), 전 (전기차) / ★은 지표 중요도 (개인 의견) / 지표 발표 시간은 한국 시간

본 자료는 경제 및 투자여건에 대한 이해를 돕기 위한 정보제공 목적으로 작성, 배포되는 조사분석자료로서 오직 정보제공만을 목적으로 합니다. 본 자료의 내용은 어떠한 경우라도 금융투자상품의 투자권유 또는 투자관련 또는 투자 판단 상담 자료, 고객의 투자 결과에 대한 법적 책임소재와 관련된 증빙 자료로 사용될 수 없으며 최종적 투자 결정은 고객의 판단 및 책임에 근거하여 이루어져야 합니다. 과거의 성과가 미래의 투자수익을 보장하지 않으며 본 자료에 서 제시된 어떠한 예상이나 예측 또는 전망도 실현된다는 보장은 없습니다. 당행직원은 투자권유 또는 투자관련 고객 상담 시 “자본시장과 금융투자업에 관한 법률” 및 당행 규정업무 프로세스를 준수할 의무가 있습니다. 또한 본 자 료의 지적 재산권은 KB국민은행에 있으므로 당행의 사전 서면 동의 없이 본 자료의 무단 배포 및 복제는 금지됩니다.

목차

![[환율 전망] 상단을 무겁게 눌러줄 반도체](https://cdn.kbthink.com/content/dam/tam-dcp-cms/webadmin/thumbnail/investment-02-pc.jpg)