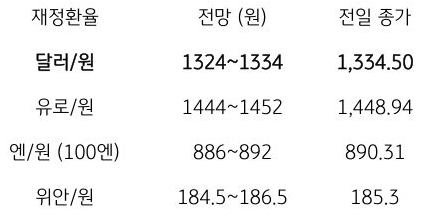

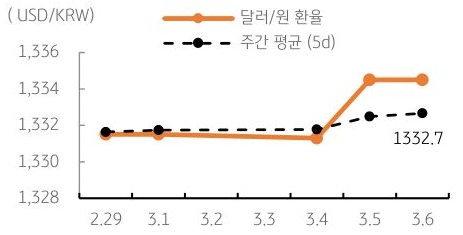

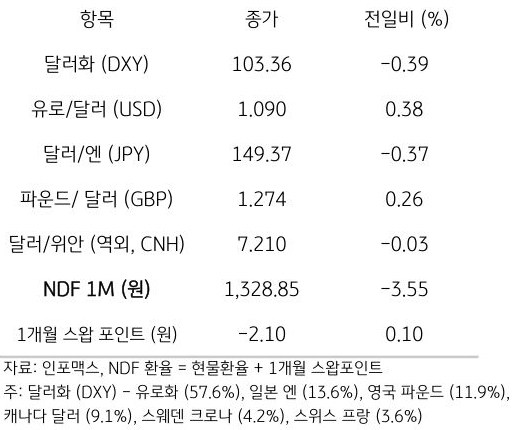

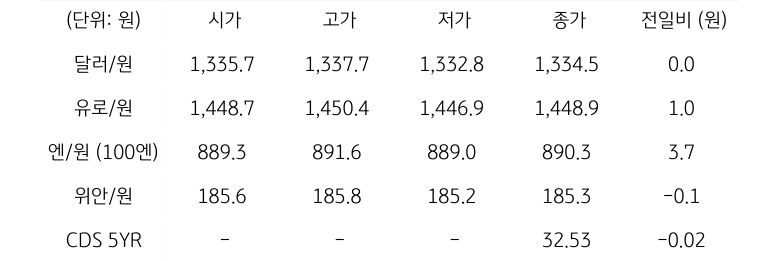

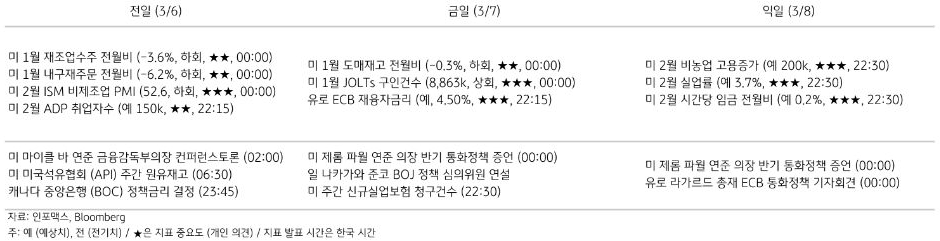

전일 달러/원 환율은 달러 강세와 국내 증시 조정에 따른 외국인 순매도세에 장중1,337.7원까지 상승했으나, 홍콩 증시 반등에 따른 위험선호 회복과 대기 중이었던 네고물량 유입에 1,334.5원 보합으로 마감함. NDF 역외 환율은 파월 의장의 연내 금리인하 입장 유지와 미국 경제지표 부진에 따른 미 국채금리 하락, 달러 약세에 전일종가 대비 3.55원 하락한 1,328.85원에 최종 호가됨

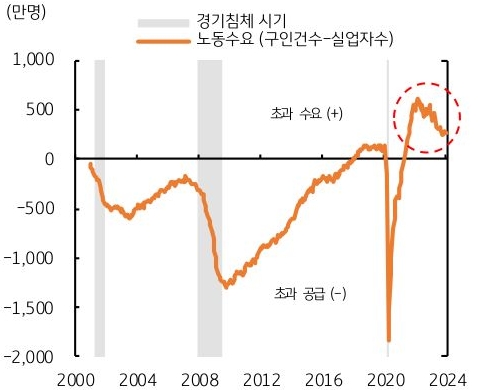

금일 달러/원 환율은 연준의 연내 금리인하 기대에 따른 달러 약세, 미국 증시 호조에 연동한 국내 증시 반등 기대와 위험선호심리 회복을 감안하여 1,320원대 중반에서 등락이 예상. 다만 미국 노동시장이 여전히 초과 수요 상태에 있다는 점에서 8일 저녁 발표될 미국 고용지표 (비농업 고용, 시간당 평균임금)에 대한 경계 심리가 여전히 남아있어 변동성은 크지 않을 것으로 예상. 또한 수업업체 결제수요와 저점 매수에 환율 하단은 1,320원대 초반에서 지지될 전망

![[한국] 금융스트레스지수는 하락, 경보단계는 ‘주의’에서 ‘관심’으로 한 단계 개선](https://cdn.kbthink.com/content/dam/tam-dcp-cms/webadmin/thumbnail/investment-02-pc.jpg)