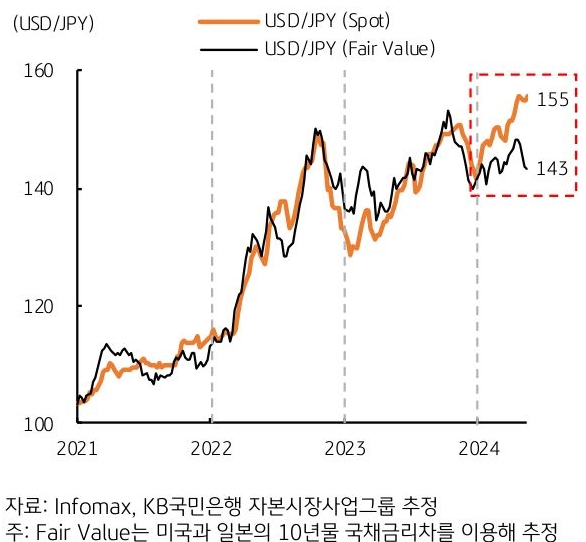

- 연초부터 약세를 보인 일본 엔화는 지난 4월 달러당 160엔까지 상승한 이후 현재는 150엔대 중후반에 머물며 약세가 지속 중임

- 우선 엔화 약세의 근본적 원인은 미국 금리 상승 및 일본 금리 하락에 따른 미일 장기금리차 확대이나, 문제는 현재 엔화 환율이 금리차를 반영한 적정 수준보다 더 높다는 것임. 현재 미일 장기금리차를 반영한 엔화 환율의 적정 수준은 140엔 초중반 정도로 추정됨

- 엔화 환율의 오버슈팅, 즉 과도한 저평가는 심리 및 수급 요인 때문이며 엔화에 대한 투기적 매도가 있는 것으로 추정됨

- 한편 한국 원화와 일본 엔화의 동조성이 상당히 강하다는 점에서 엔화 약세는 달러/원 환율의 하방을 제약하는 요인이 될 수 있음

일본 엔화 약세 및 연준 불확실성이 달러/원 하방 제약

작게

보통

크게

핵심 내용 요약

- 지난주 달러/원 환율은 예상보다 매파적으로 평가된 미국 연준의 5월 FOMC 회의록과 일본 엔화 약세에 동조한 원화에 장중 1,370원을 상회하며 그동안의 낙폭을 모두 되돌렸습니다

- 회의록에서는 연준의 물가둔화 확신 부족 및 긴축적 통화정책 지속의 필요성, 추가 금리인상 가능성 등이 언급되며 달러가 강세를 보였습니다

- 한편 일본의 국채매입 축소에 따른 국채금리 상승에도 불구하고 엔화는 여전히 약한 모습이었습니다

- 이번 주에는 미국의 4월 PCE 물가 지표 발표, 연준 인사들의 발언이 예정되어 있습니다

- 달러/원 환율은 엔화 약세에 하방이 제약되는 가운데, 연준 인사들의 발언 수위에 따라 등락이 예상됩니다

지속되는 일본 엔화 약세가 달러/원 하방 제약

달러/엔 환율, 적정 수준 대비 7~8% 저평가

주간 환율 예상

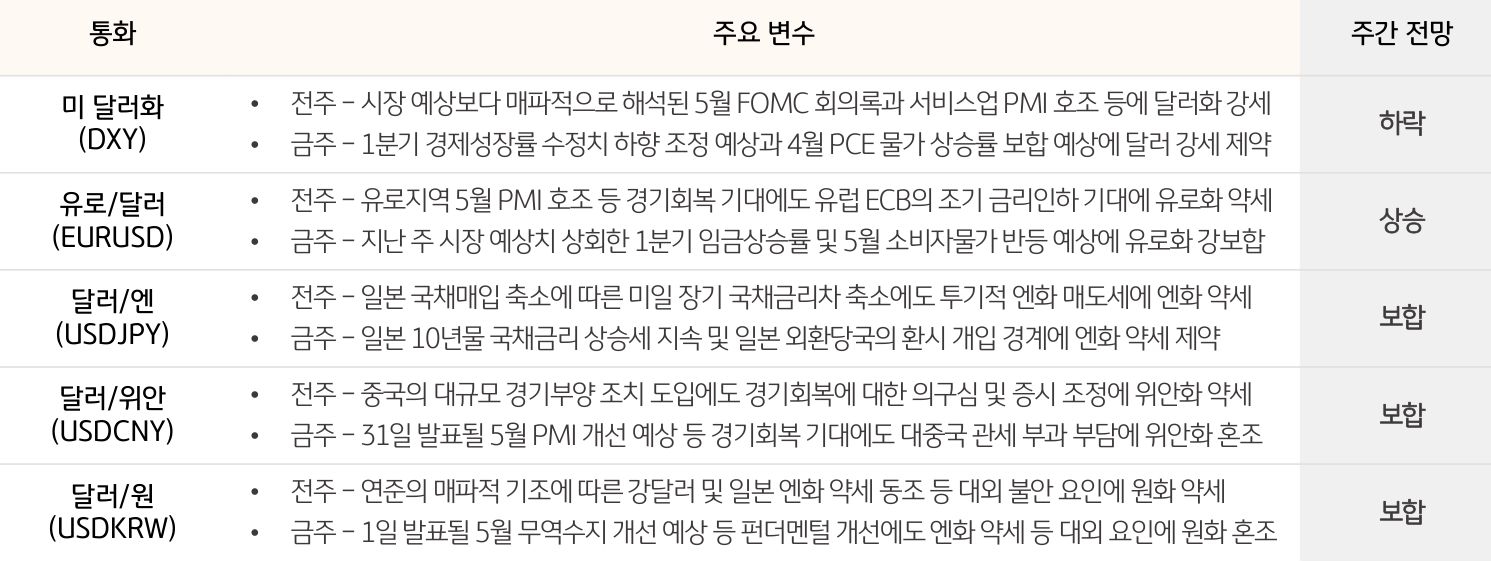

- 지난 주 달러 지수 (DXY)는 목요일 (23일)까지 4거래일 연속 상승한 뒤 금요일 (24일)에 일부 조정됨. 이번 주에도 조정 흐름이 지속될 수 있으나, 연준 통화정책에 대한 불확실성이 잔존해 있다는 점에서 104pt대 중후반에서의 약보합 장세가 예상됨

- 이번 주 유로/달러는 지난 주 하락에 대한 되돌림 장세가 예상됨. 달러/엔은 현재 오버슈팅 구간이라는 점에서 추가 상승 여력은 제한적이나, 투기적 매도 심리 지속 예상에 하락 폭도 크지 않을 전망

- 지난 주 달러/원은 장중 1,370원을 상회하며 그동안의 하락 폭을 모두 되돌림. 이번 주는 엔화 흐름에 연동해 하방이 제약되는 가운데, 미국 PCE 물가 경계 및 연준 인사 발언 수위에 따라 등락이 예상됨

- 이번 주 달러/원 환율 레인지는 1,350~1,380원으로 예상

환율 예상 범위

Note: 위 예상치는 국민은행의 공식견해는 아니며, 시장환경에 따라 변경될 수 있음

주요 통화 동향 및 전망 (2024. 5. 27 ~ 2024. 5. 31)

비고: USD는 달러지수 기준, 나머지는 달러대비 환율 기준

금리 스왑 (IRS) 및 통화 스왑 (CRS) 전망

금리 스왑 (IRS), 주 후반 미국 물가 지표 및 연준 인사 발언 주목하며 뚜렷한 방향성이 없는 장세가 예상

- 지난주 IRS 금리는 좁은 레인지 속에서 금리 소폭 상승하며 마감함. 최근의 플래트닝 추세에 대한 되돌림 스프레드 비드가 출회하며 전반적으로 스티프닝 마감

- 이번주 IRS 금리는 주 후반 미국 4월 PCE 물가 지표에 대한 경계 심리가 지속되는 가운데, 연준 인사들의 발언 및 미국채 시장 흐름을 주목, 방향성이 제한된 레인지 장세를 이어갈 것으로 예상

통화 스왑 (CRS), 주 초반 미국 휴장에 한산한 장세로 출발, 이후 월말 시즌 맞아 변동성 커지는 장세 예상

- 지난주 CRS 금리는 주 초반의 공공기관 발행 소화 후 대내외 금리 상승세에 따라가지 못하고 레벨 상단이 막히는 모습이었으며, 커브 플래트닝 마감

- 이번주 CRS 금리는 월요일 (27일) 미국장 휴장으로 인해 한산한 모습으로 출발한 이후, 주 후반으로 갈수록 월말 시즌을 맞이하여 변동성이 커지는 장세가 예상됨

기간별 환율 및 스왑 금리 변동

비고: 2024. 5. 24 종가 기준 (1bp=0.01%p)

본 자료는 경제 및 투자여건에 대한 이해를 돕기 위한 정보제공 목적으로 작성, 배포되는 조사분석자료로서 오직 정보제공만을 목적으로 합니다. 본 자료의 내용은 어떠한 경우라도 금융투자상품의 투자권유 또는 투자관련 또는 투자판단 상담 자료, 고객의 투자 결과에 대한 법적 책임소재와 관련된 증빙 자료로 사용될 수 없으며 최종적 투자 결정은 고객의 판단 및 책임에 근거하여 이루어져야 합니다. 과거의 성과가 미래의 투자수익을 보장하지 않으며 본 자료에서 제시된 어떠한 예상이나 예측 또는 전망도 실현된다는 보장은 없습니다. 당행직원은 투자권유 또는 투자관련 고객 상담 시 “자본시장과 금융투자업에 관한 법률” 및 당행 규정업무 프로세스를 준수할 의무가 있습니다. 또한 본 자료의 지적 재산권은 KB국민은행에 있으므로 당행의 사전 서면 동의 없이 본 자료의 무단 배포 및 복제는 금지됩니다.

목차

![[2월 2주차] FX 전망](https://cdn.kbthink.com/content/dam/tam-dcp-cms/webadmin/thumbnail/investment-02-pc.jpg)

![[환율 전망] 엔화發 변동성 주의보 발령](https://cdn.kbthink.com/content/dam/tam-dcp-cms/webadmin/thumbnail/investment-03-pc.jpg)