일본 BOJ, 무려 8년여 만에 기준금리 인상 (3/19일 발간)

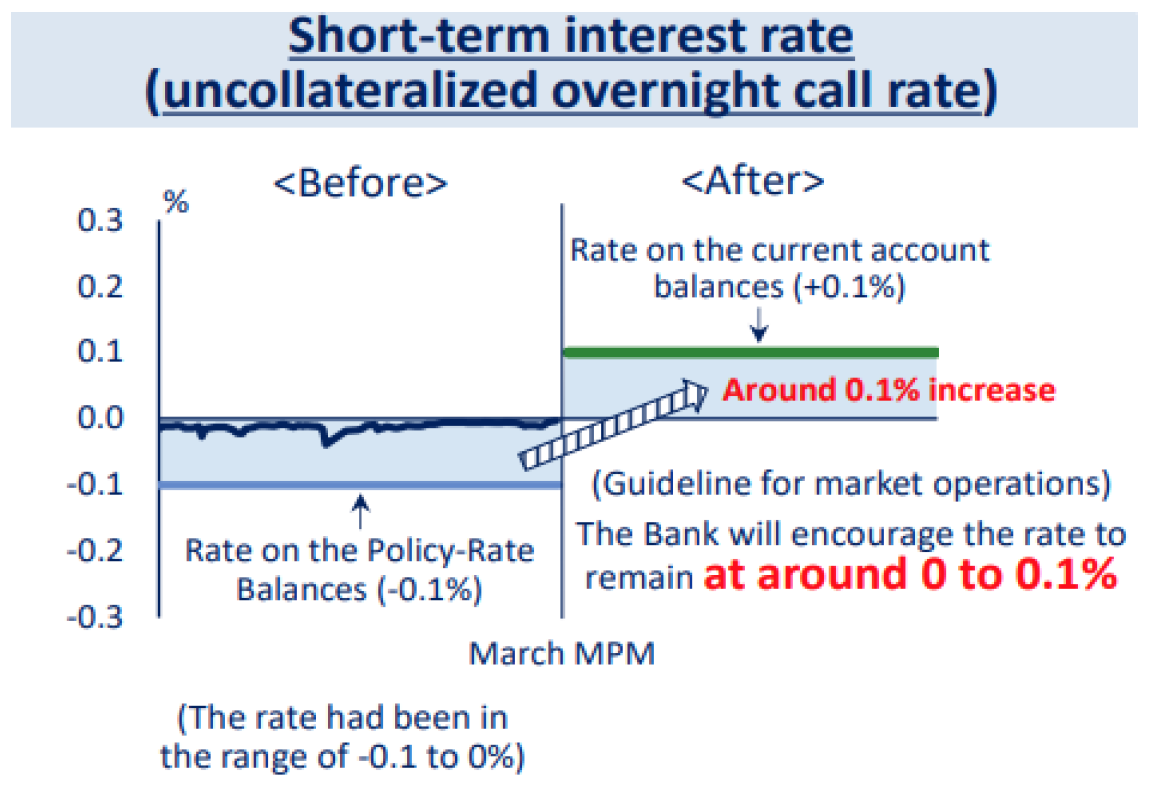

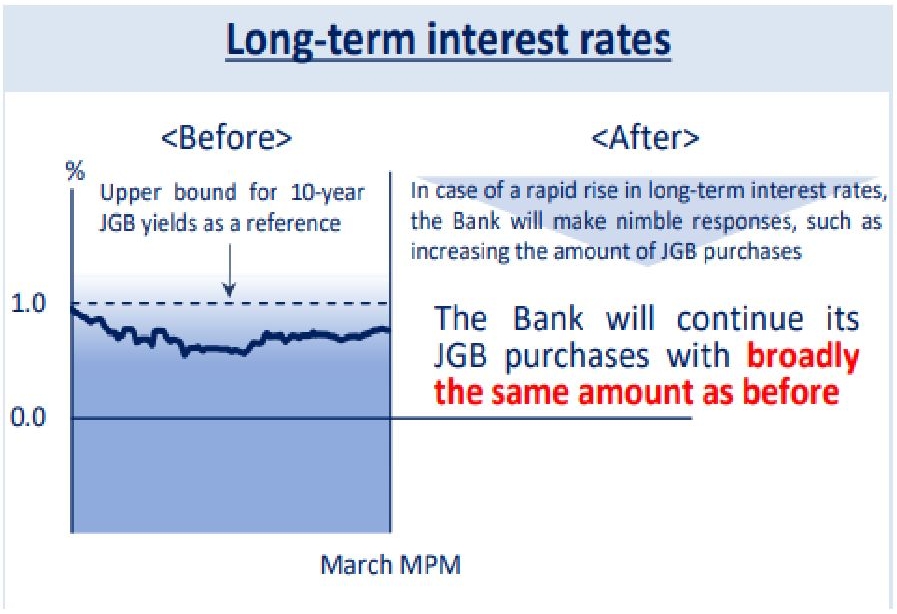

- 3월 18~19일 개최된 BOJ 금정위, 단기 콜 기준금리를 상하단 10bp 인상 (0.0~0.10%) - 2016년 1월 이후 8년 3개월 만에 마이너스 금리 (NIRP) 폐지, 추가로 장기 10년물 금리 상단을 제약하는 ‘수익률곡선조절 (YCC)’ 정책도 폐지

- BOJ 정책 전환에도 10년물 금리는 하락, 엔화는 더욱 약세 => 1) 정책 결정에 반대 2인 확인, 2) 결정문에 ‘금융완화’ 문구 유지

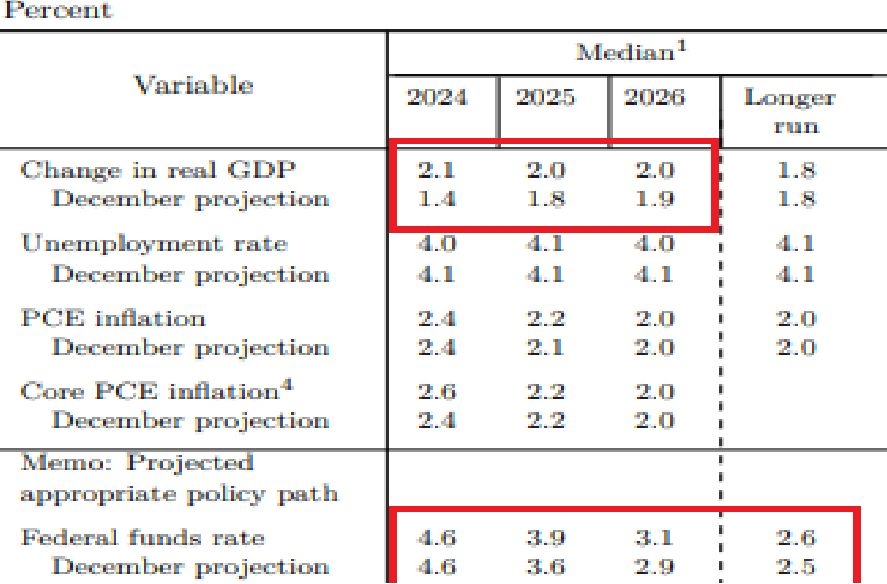

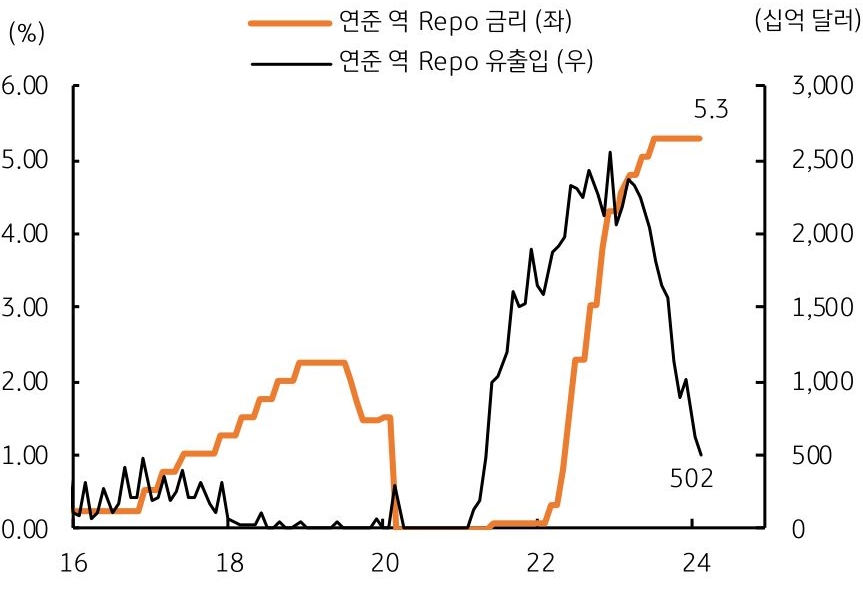

- 중기적으로는 금리 상승, 엔화 점진적 강세 전망 – 일본은 통화정책 유지 혹은 인상 vs. 미국은 유지 혹은 인하 (정책 차별화)

![[2월 4주차] 금리 전망](https://cdn.kbthink.com/content/dam/tam-dcp-cms/webadmin/thumbnail/investment-01-pc.jpg)

![[환율 전망] AI와 CPI의 연결고리](https://cdn.kbthink.com/content/dam/tam-dcp-cms/webadmin/thumbnail/investment-02-pc.jpg)