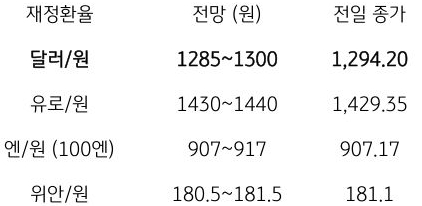

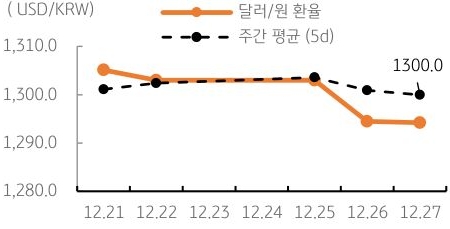

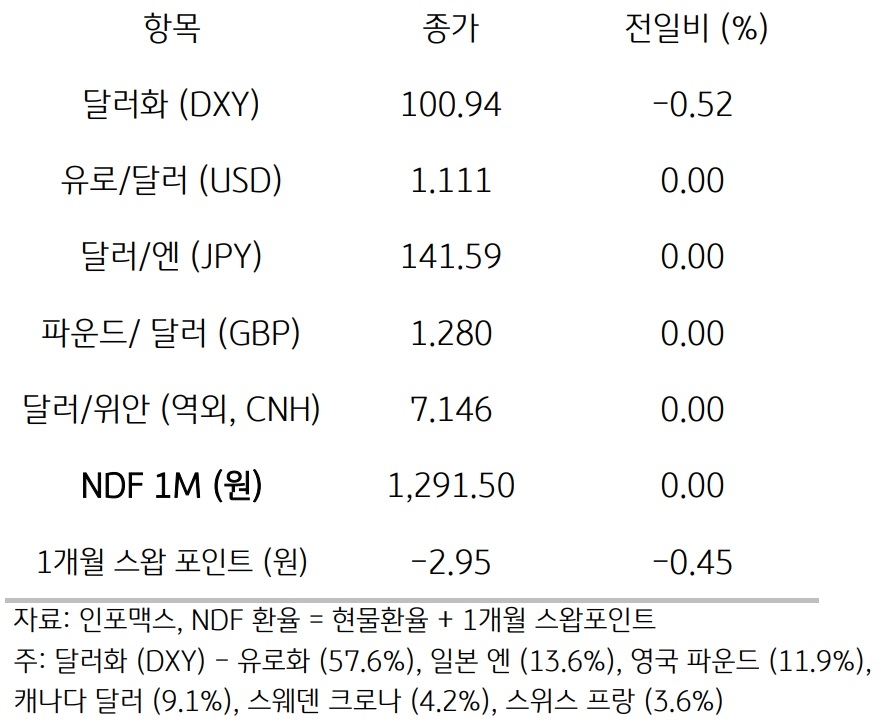

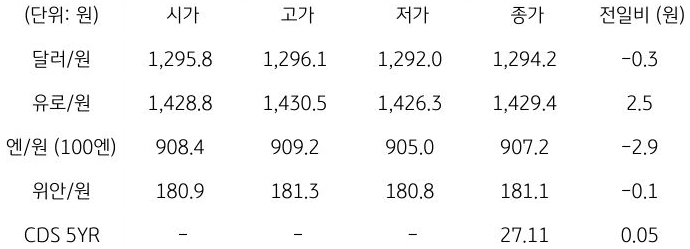

전일 달러/원 환율은 증시에서의 배당락으로 인해 개장은 역외환율보다 소폭 상승 출발한 가운데 장중 일본 BOJ 의사록에서 완화 기조 유지를 확인하고 엔화와 중국 위안화 등의 약세에 동조, 종가는 0.3원 하락에 그친 1,294.2원에 마감함. NDF 역외 환율은 미 국채 금리 및 달러인덱스 하락에도 불구하고 원화에 미치는 영향은 제한되며 0.3원 상승한 1,291.50원에 호가됨

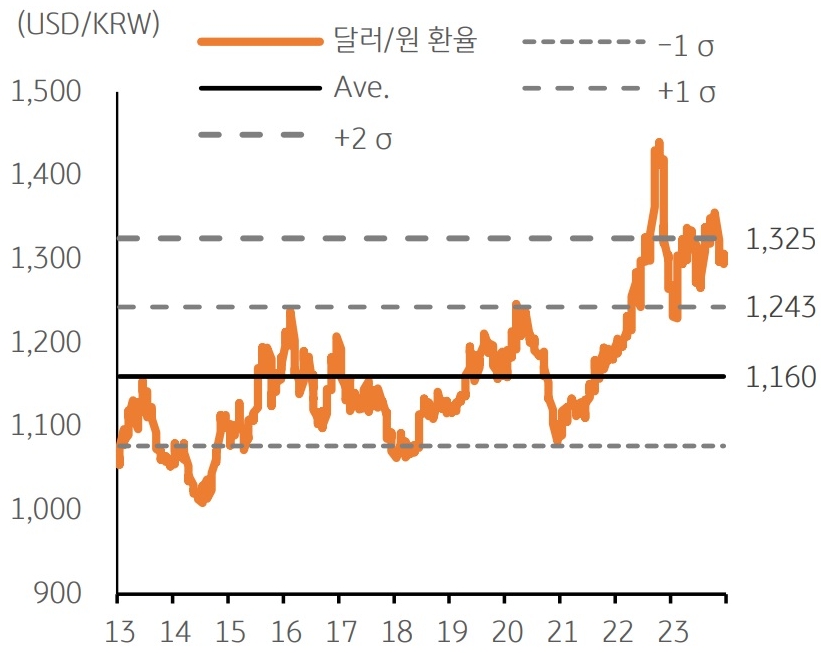

금일 달러/원 환율은 가파른 미 국채금리 하락과 뉴욕증시 상승에 따라 1,290원 하방 돌파를 시도할 것으로 예상됨. 하지만, 연말 장세의 특수성에 따라 얇은 장 지속되는 가운데 달러 펀드멘탈보다는 장중 수급에 영향 받으며 2023년 마지막 거래일을 보낼 것으로 생각됨. 달러인덱스는 지난 7월 이후 약 5개월만에 100선까지 내려왔지만, 위안화 약세가 지속되고 금리인하 기대감이 과도하다는 경계에 따라 달러/원 환율에 미치는 영향은 제한 받음

![[ASEAN5] 금융스트레스지수 하락, 단계는 ‘주의’에서 ‘관심’으로 한 단계 개선](/content/dam/kb-financial-group/Bank/SFX/05/004/2024/07/202407151409570/images/004.jpg.thumb.319.319.png)

![[미리보기] 2024년 상반기 KB 상업용 부동산시장 리뷰](/content/dam/kb-financial-group/holdings/IBR/03/2024/06/202406041542400/images/001.jpg.thumb.319.319.png)