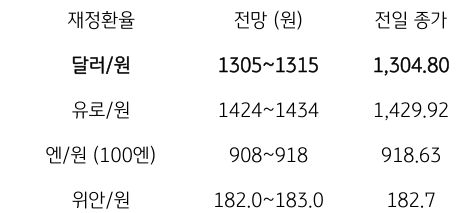

전일 달러/원 환율은 뉴욕증시 조정에 따른 위험회피 영향에 개장부터 10원 이상 급등 출발한 가운데 장중에도 외국인의 국채, 주식 순매도로 상승폭이 확대되기도 했으나 수출업체의 네고물량 등으로 상승폭 축소, 종가는 4.4원 상승한 1,304.8원에 마감함

NDF 역외환율은 시장에서 주목한 미국 연준의 12월 FOMC 의사록 내용이 예상에 부합했으나 뉴욕증시 하락 등 위험회피로 5.9원 상승한 1,308.4원에 호가됨 금일 달러/원 환율은 전일 뉴욕증시 하락 등 위험회피 심리와 역외환율 상승을 감안, 전일과 유사한 1,310원 전후에서 등락할 것으로 예상됨

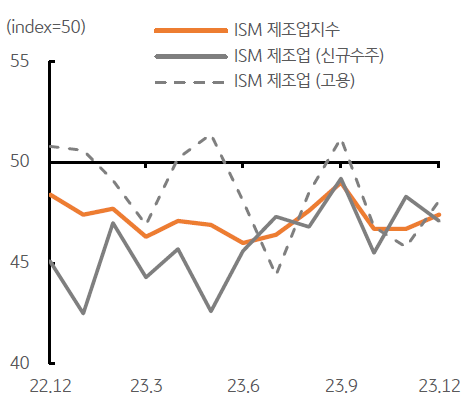

전일 공개된 FOMC 의사록 내용은 금리인하에 대한 구체적 신호는 없었지만 금리인하에 대부분 동의한 것으로 해석됨. 미 국채 금리 혼조에도 뉴욕증시 하락은 고점에 대한 가격 부담으로 판단됨. 달러화가 반등하고 있으나 강세 전환은 아닌 것으로 보여 위험회피 여부가 중요해짐

![[환율 전망] 한 숨 돌린 지정학적 위험](https://cdn.kbthink.com/content/dam/tam-dcp-cms/webadmin/thumbnail/investment-01-pc.jpg)

![[환율 전망] 중동 불안에 극심한 변동성 장세](https://cdn.kbthink.com/content/dam/tam-dcp-cms/webadmin/thumbnail/investment-02-pc.jpg)