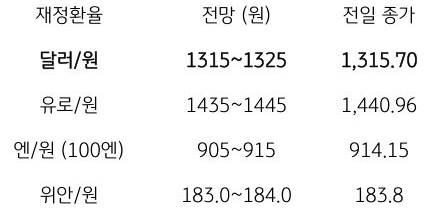

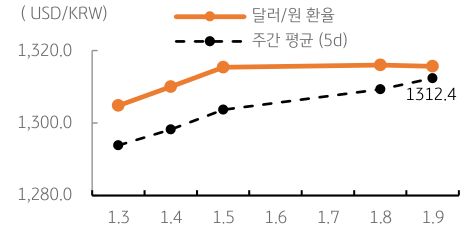

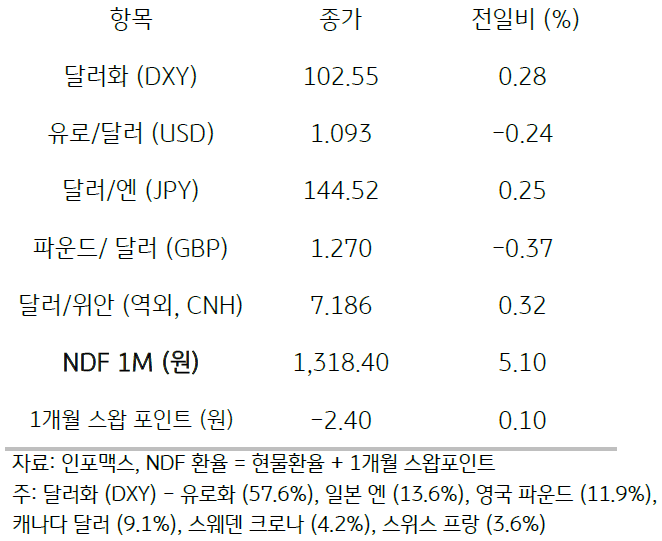

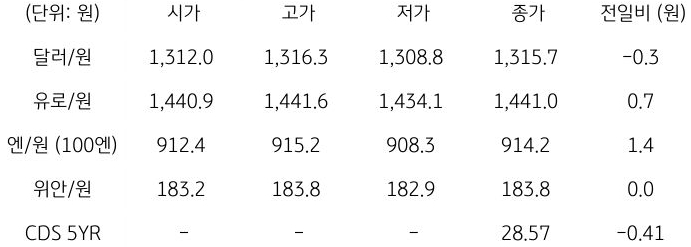

전일 달러/원 환율은 뉴욕증시 상승과 달러 약세 등에 개장은 4원 하락 출발했으나, 장중 중국 위안화의 약세와 국내 증시의 하락 전환, 역외 달러 매수 유입 등으로 반등, 종가는 0.3원 하락에 그친 1,315.7원에 마감함

NDF 역외환율은 뉴욕증시가 혼조를 보이고 미국채 금리도 소폭 조정을 보였으나 달러화가 강세를 이어감에 따라 전일 종가대비 5.10원 상승한 1,318.4원에 호가됨. 금일 달러/원 환율은 전일 미 달러화의 강세와 뉴욕증시 조정, 역외환율이 5원 이상 상승함에 따라 1,320원 전후에서 등락할 것으로 예상됨

최근 원화는 달러화뿐만 아니라 유로화, 엔화, 위안화 등에 대해 모두 약세를 보임. 채권 금리의 혼조와 증시 조정, 중국 위안화 약세에 동조하는 흐름이 이어짐. 11일 한국은행 금통위와 미국 12월 소비자물가 등 주요 경제지표 발표 앞두고 경계심리 및 위험회피가 지속됨

![[환율 전망] 헷갈리는 워시, 혼란스러운 환시](https://cdn.kbthink.com/content/dam/tam-dcp-cms/webadmin/thumbnail/investment-01-pc.jpg)

![[환율 전망] 베센트 가라사대 "원화 약세가 과도하구나"](https://cdn.kbthink.com/content/dam/tam-dcp-cms/webadmin/thumbnail/investment-02-pc.jpg)