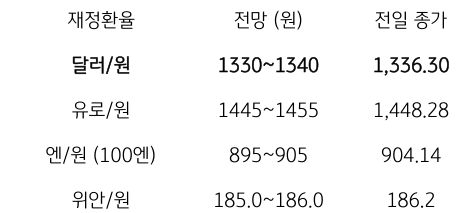

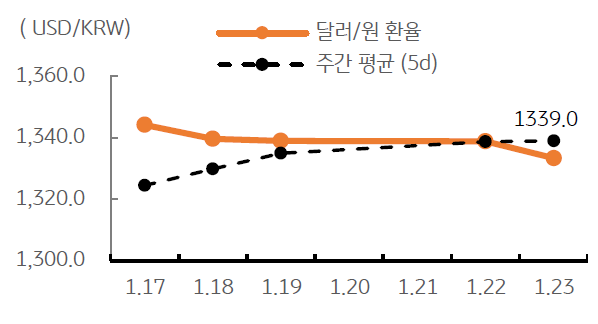

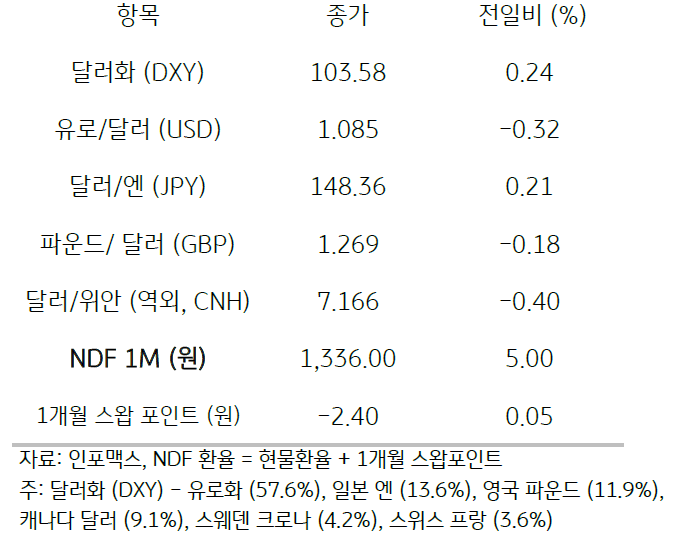

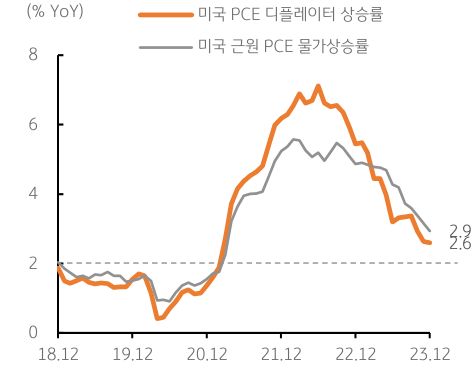

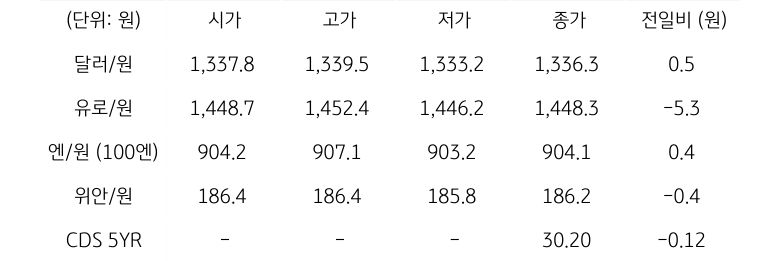

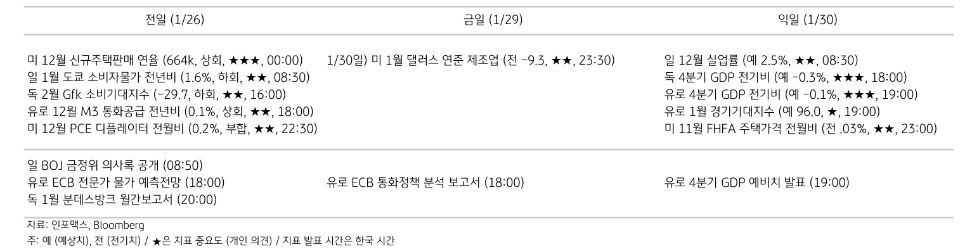

지난 26일 달러/원 환율은 미국 4분기 성장률 예상 상회, 달러화 강세 등에 개장은 2원 상승하여 출발한 가운데 장중에는 위험선호심리 회복에 하락 전환하기도 했으나, 종가는 역외 달러 강세 등에 0.5원 상승한 1,336.3원에 마감함. NDF 역외환율은 미국12월 PCE 물가지표 둔화에도 뉴욕증시가 조정을 보이고 일본 엔화 약세 등 아시아통화 조정에 동조하여 0.85원 상승한 1,335.0원에 호가됨

금일 달러/원 환율은 최근 환율 흐름과 역외환율 등을 감안하여 1,330원대에서 좁은 박스권에 등락할 것으로 예상됨. 4분기 성장률 등을 통해 미국 경제가 여전히 견고한 성장 흐름을 보이고 있고, 금주에 미국 1월 FOMC 회의가 예정되어 시장 경계심리도 강할 전망. 지난주 중국 증시는 정부의 부양조치 소식 등에 반등했으나, 아직 하락추세라는 점도 원화에 부담. 하지만 상단에서는 수출 네고 출회 등에 막힌 모습임

![[환율 전망] 엔비디아 훈풍은 한때, 증시·환율 불안은 한패](https://cdn.kbthink.com/content/dam/tam-dcp-cms/webadmin/thumbnail/investment-01-pc.jpg)