예를 들어, 국내시장에 상장된 해외ETF에 투자해 1000만원(수익률 50%)의 이익이 발생한다면 투자한 계좌에 따라 세후 수익률이 달라지게 된다.

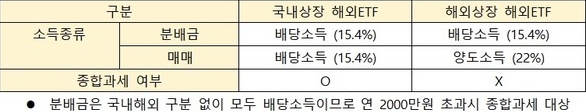

먼저, 일반계좌에서 투자한다면 배당소득으로 15.4%의 세율로 원천징수되며 154만원을 납부하고 남은 수익은 846만원으로 세후수익률은 42.3%가 된다.

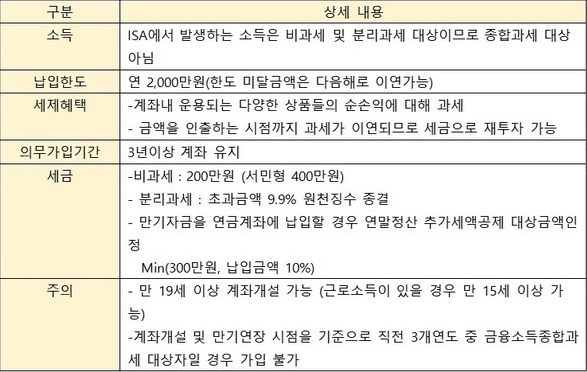

두 번째로 ISA에서 투자를 할 경우 비과세 및 9.9%의 세율이 적용되므로 79만2000원이 세금으로 원천징수된다. 남은 수익은 약 920만원이므로 세후수익률은 46.04%가 된다.

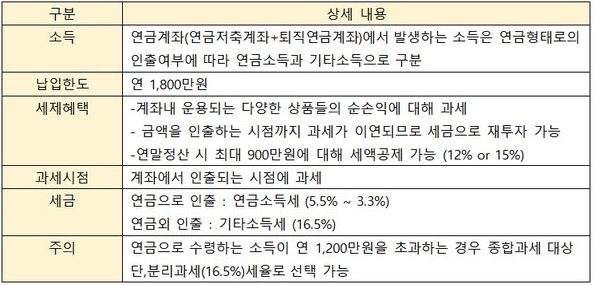

마지막으로 연금계좌에서 투자했다면 연금으로 수령할 때 5.5%의 세율을 적용해 55만원의 세금을 납부하고 945만원의 수익이 남아 세후수익률은 47.25%가 된다.

해지하거나 연금외 수령을 할 경우는 16.5%의 세율이 적용돼 165만원의 세금 납부 후 세후수익률은 41.75%가 된다.

일반계좌에서 투자하는 것보다 세후수익률은 낮지만, 금융소득종합과세 대상이 아니라는 점을 고려한다면 연금계좌로 투자하는 것이 매력적인 상황이 된다.

간혹 국내시장에 상장된 해외ETF를 절세하기 위해 증여를 활용할 수 있지 않을까 생각할 수 있는데 결론부터 말하자면 절세수단으로 사용하기는 어렵다.

펀드는 보유기간 과세가 적용되므로 실제 매도로 인해 배당소득이 발생하지 않더라도 투자자 본인이 증여시점까지 보유한 기간의 배당소득(과세표준기준가 증감에 따른 소득)에 대해서는 배당소득세가 원천징수되기 때문이다.