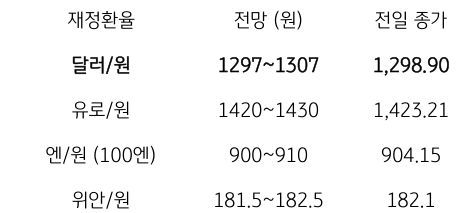

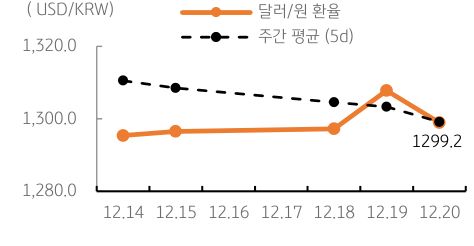

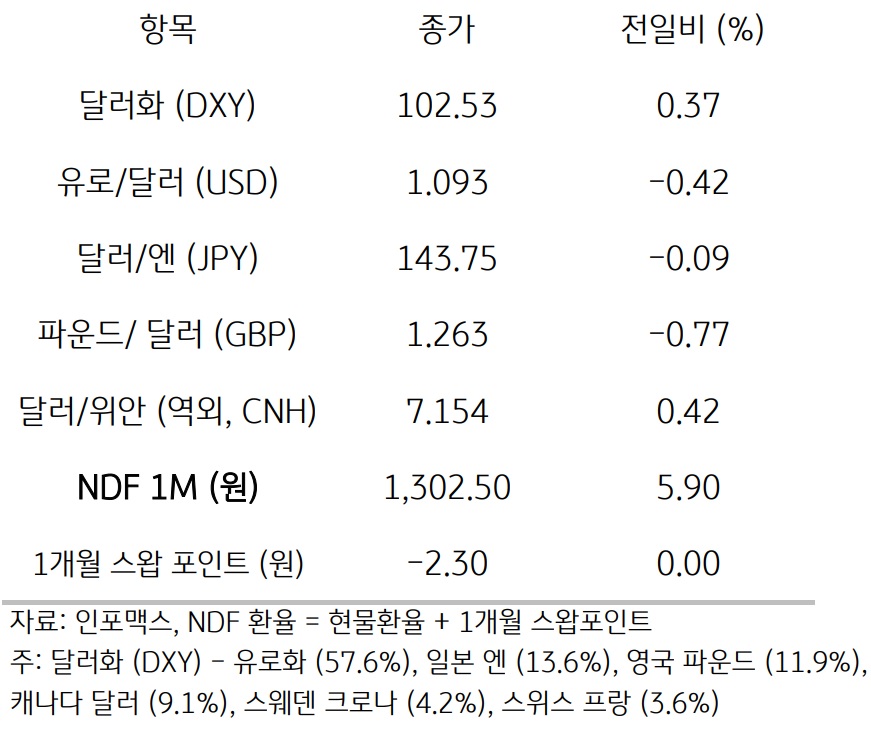

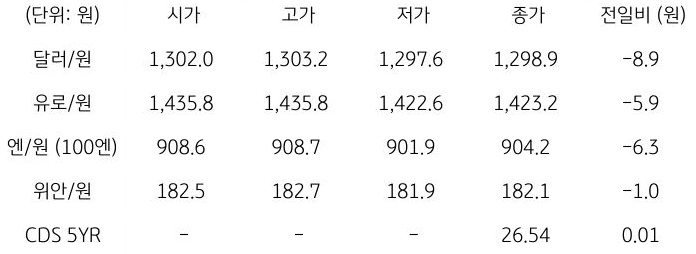

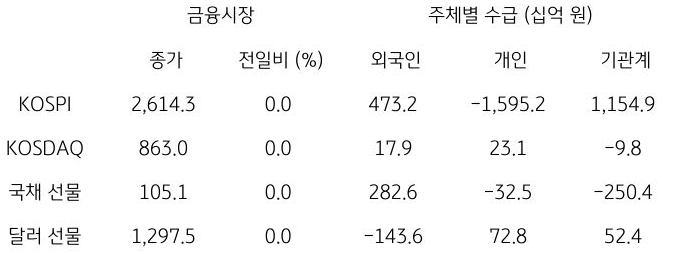

전일 달러/원 환율은 뉴욕증시 상승과 위험선호 등으로 개장부터 하락 출발한 가운데 외국인 투자자의 국내 주식, 국채 선물 매수가 꾸준히 유입되고 역외에서 달러화가 더 약세를 보임에 따라 8.9원 하락한 1,298.9원에 마감함. NDF 역외환율은 미국 소비 심리 등 경제지표가 양호하고 금리인하에 대한 의구심, 증시 하락에 따른 위험회피 심리가 반영되어 5.90원 상승한 1,302.5원에 호가됨

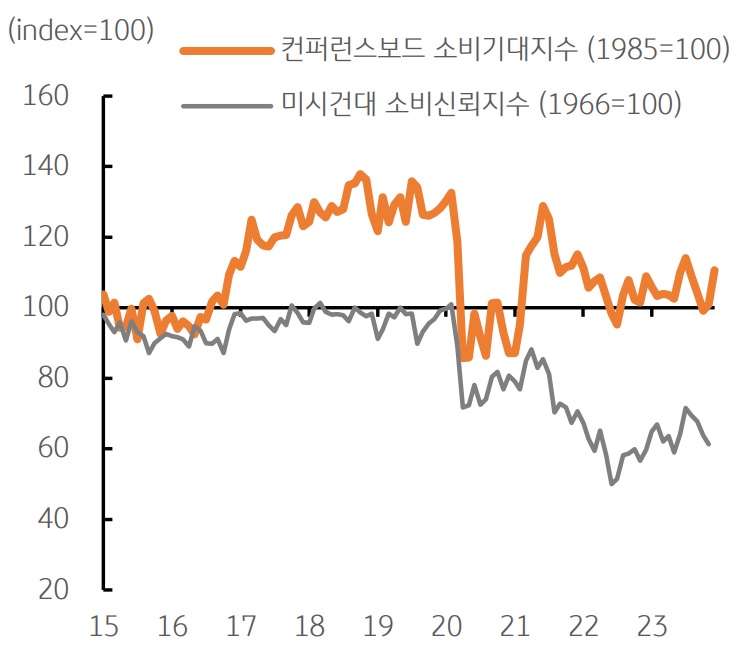

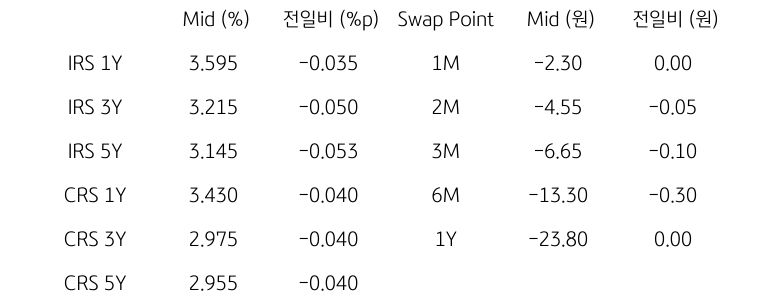

금일 달러/원 환율은 미 국채 금리 하락에도 뉴욕증시 하락에 따른 위험회피심리와 역외환율 상승 등으로 다시 1,300원 수준에서 등락할 것으로 예상됨. 독일에 이어 영국 소비자물가가 하락하고 글로벌 채권금리도 하락세를 이어감. 전일 뉴욕증시 하락은 단기 상승 랠리에 대한 가격 부담, 차익실현 등으로 판단됨. 여전히 미국의 금리 인하에 대한 의구심이 남아있어 환율은 1,300원에서 박스권 등락이 예상됨