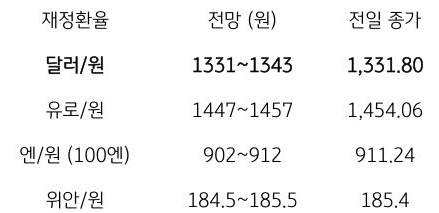

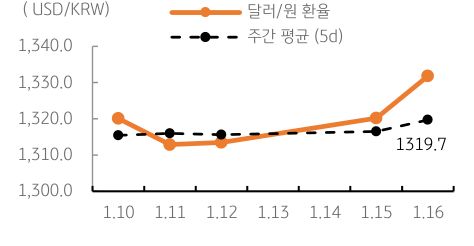

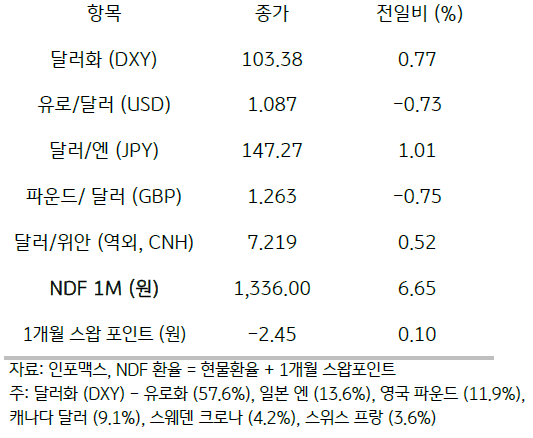

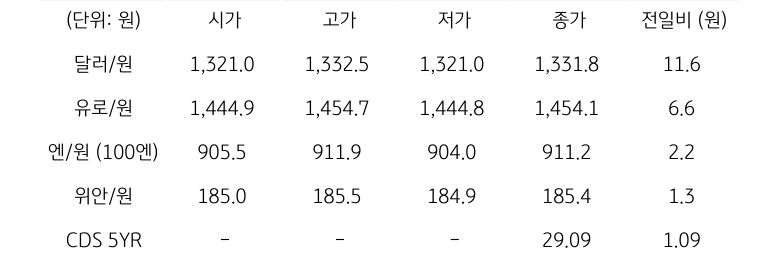

전일 달러/원 환율은 홍해에서 무력 충돌 소식과 북한의 위협 발언 등에 투자심리가 위축되고, 일본 엔화 약세에 동조 및 중국 등 아시아 증시 조정에 국내 증시도 낙폭이 확대됨에 따라 11.6원 급등한 1,331.8원에 마감함. NDF 역외환율은 중동에서의 지정학적 위험 지속 및 미국, 유로 등 선진국의 금리인하 지연, 위험회피심리의 강화와 달러화 강세에 6.65원 상승한 1,336.0원에 호가됨

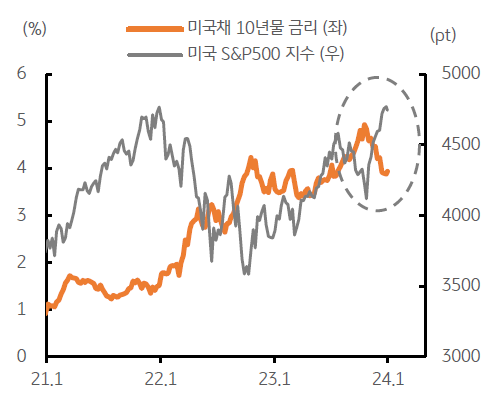

금일 달러/원 환율은 전일 국내 증시 조정의 낙폭 확대 및 현물 환율의 강한 상승 흐름, 대외에서 위험회피 심화 등을 감안하여 1,330원대 중후반에서 등락할 것으로 예상됨. 중동의 지정학적 위험이나 한반도 지정학적 위험 등에도 국제유가와 한국 CDS의 움직임은 제한적. 결국 미국 국채 금리의 반등과 뉴욕증시 조정 등이 관건임. 환율이 단기 급등하고 레벨 부담 등에 일부 되돌림이 예상되나 변동성은 더욱 확대됨