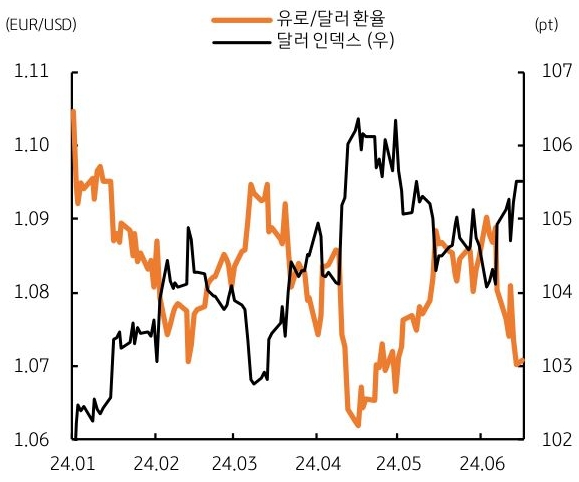

- 지난 6월 초 있었던 유럽의회 선거에서 극우 세력의 약진으로 인해 유럽 금융시장의 변동성이 커진 상황임. 유로/달러 환율은 지난 주 장중 1.06달러 대까지 추락했고, 유럽 주요 증시도 모두 조정을 보임

- 특히 프랑스 마크롱 대통령은 유럽의회 선거 직후 의회 해산 및 조기 총선 실시를 공표했지만, 정치 혼란은 여전히 지속되고 있음. 이로 인해 약해진 유로화가 달러 강세를 자극하고 있음. 유로화는 달러 인덱스를 구성하는 6개 통화 중 57.6%의 비중을 차지함

- 한편 최근 달러/원 환율은 달러 인덱스의 움직임을 추종하고 있는 상황임. 따라서 현재 유로화의 약세는 달러/원에는 상방 요인으로 작용할 수 있음 (유로화 약세 → 달러 인덱스 상승 → 달러/원 상승)

‘유럽 정치 혼란’이 미 달러화의 강세를 뒷받침

읽는시간 4분

핵심 내용 요약

- 지난 주 달러/원 환율은 미국 5월 핵심 물가 지표 둔화에도 불구하고, 연준의 목표금리 상향 및 유럽의 정치적 불확실성으로 인해 1,370원대에서 하방 경직적인 흐름을 보였습니다

- 미국 5월 소비자 및 생산자물가 모두 시장 예상을 하회하며 위험선호심리가 나타났지만, 연준이 올해 연말 목표금리를 기존 4.6%(연내 3회 인하)에서 5.1%(연내 1회 인하)로 상향 조정함에 따라 달러는 강세 압력을 받았습니다

- 유로화는 유럽내 극우 정당 약진으로 인한 정치적 불확실성에 조정을 보였습니다

- 이번 주에는 미국 5월 소매판매 발표 및 영국 BOE의 통화정책회의 결과와 더불어 유럽내 정치 혼란 지속 여부에 주목할 필요가 있어 보입니다

유럽의 정치 혼란, 달러/원에는 상방 요인

유로/달러 환율과 달러 인덱스 추이

자료: Infomax

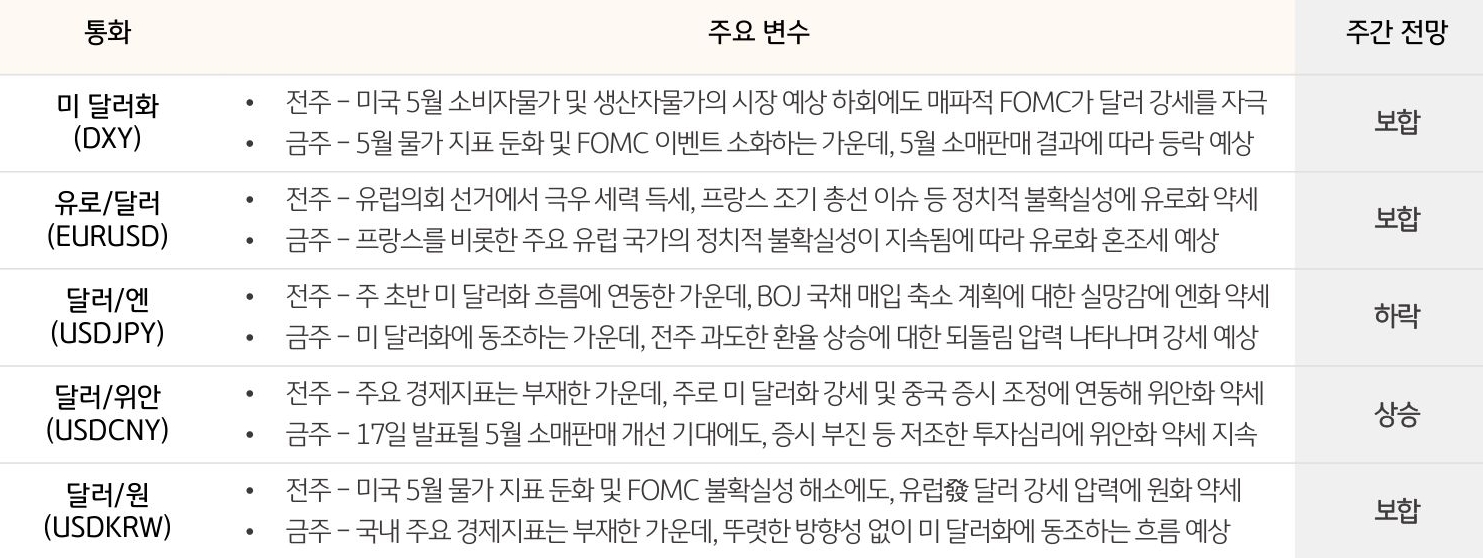

주간 환율 예상

- 지난 주 달러 인덱스는 미 연준의 매파적 FOMC 결과와 유로화 조정 등에 5거래일 중 4거래일을 105pt 위에서 마감했음. 이번 주 달러 인덱스는 시장에 큰 영향을 미칠 재료가 부족하다는 점에서 지난 주와 비슷한 105pt 초중반 부근에서 등락하는 흐름이 예상됨

- 지난 주 유로/달러는 주로 정치적 요인으로 인해 조정을 받았으며, 정치 혼란이 한동안 지속될 것이라는 점에서 이번 주에도 박스권 흐름이 예상. 달러/엔도 역시 상하방이 막힌 흐름이 예상되며, 159엔이 심리적 저항선으로 작용할 전망

- 이번 주 달러/원은 박스권 장세 속에서 주로 유로화 및 달러 인덱스 흐름에 연동하는 움직임을 보일 것으로 판단

- 이번 주 달러/원 환율 레인지는 1,365~1,390원으로 예상

환율 예상 범위

Note: 위 예상치는 국민은행의 공식견해는 아니며, 시장환경에 따라 변경될 수 있음

주요 통화 동향 및 전망 (2024. 6. 17 ~ 2024. 6. 21)

비고: USD는 달러지수 기준, 나머지는 달러대비 환율 기준

금리 스왑 (IRS) 및 통화 스왑 (CRS) 전망

금리 스왑 (IRS), 국채 10년 입찰 및 미국 5월 소매판매 경계에 강보합 장세 예상

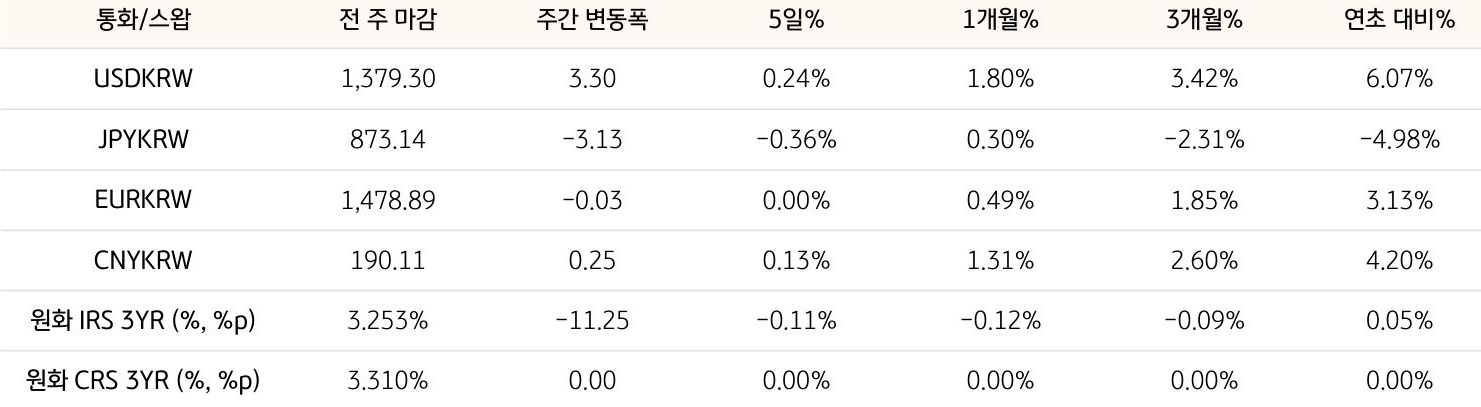

- 지난주 IRS 금리는 미국 비농업 고용지표 호조로 상승 출발한 이후, 글로벌 주요 이벤트 대기하며 장기물 중심으로 오퍼 우위 흐름을 보였음. 이후 미국 소비자물가 둔화 및 FOMC 불확실성 해소에 금리 하락세 이어지며 불 플래트닝 마감

- 이번주 IRS 금리는 지난 주 하락한 금리 레벨을 상단으로 인식하며 오퍼 물량 추가 출회될 수 있으나, 국채 10년 입찰 및 미국 5월 소매판매에 대한 경계에 추가 낙폭은 크지 않은 강보합 장세 예상

통화 스왑 (CRS), 부채스왑 물량들이 주 재료로 작용. 에셋 물량 품귀 현상 지속될 전망

- 지난주 CRS 금리는 주 초반부터 에셋 프라이싱으로 추정되는 오퍼가 2년물 위주로 공격적으로 나오며, 하락 출발 후 되돌리려는 모습 보였으나, 대내외 금리 강세에 연동하여 레벨 하락하는 모습

- 이번주 CRS 금리는 대기 중인 부채스왑 물량들이 주 재료로 작용할 것으로 보이는 가운데, 예정된 발행 스케줄에 비해 에셋 물량 품귀 현상이 지속되는 추세 이어지는 모습 예상

기간별 환율 및 스왑 금리 변동

비고: 2024. 6. 14 종가 기준 (1bp=0.01%p)

본 자료는 경제 및 투자여건에 대한 이해를 돕기 위한 정보제공 목적으로 작성, 배포되는 조사분석자료로서 오직 정보제공만을 목적으로 합니다. 본 자료의 내용은 어떠한 경우라도 금융투자상품의 투자권유 또는 투자관련 또는 투자판단 상담 자료, 고객의 투자 결과에 대한 법적 책임소재와 관련된 증빙 자료로 사용될 수 없으며 최종적 투자 결정은 고객의 판단 및 책임에 근거하여 이루어져야 합니다. 과거의 성과가 미래의 투자수익을 보장하지 않으며 본 자료에서 제시된 어떠한 예상이나 예측 또는 전망도 실현된다는 보장은 없습니다. 당행직원은 투자권유 또는 투자관련 고객 상담 시 “자본시장과 금융투자업에 관한 법률” 및 당행 규정업무 프로세스를 준수할 의무가 있습니다. 또한 본 자료의 지적 재산권은 KB국민은행에 있으므로 당행의 사전 서면 동의 없이 본 자료의 무단 배포 및 복제는 금지됩니다.

![[6월 24일] 글로벌 강달러 지속, 달러/원 하방 제한적](/etc.clientlibs/tam-dcp-cms/clientlibs/site/resources/images/thumbnail/economy-01-pc.jpg)