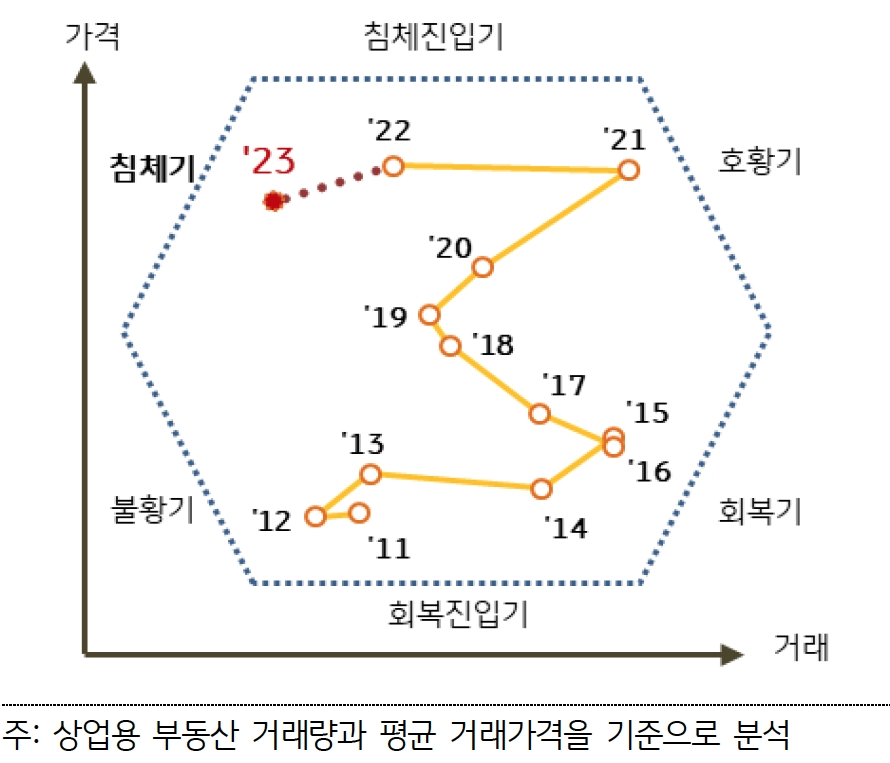

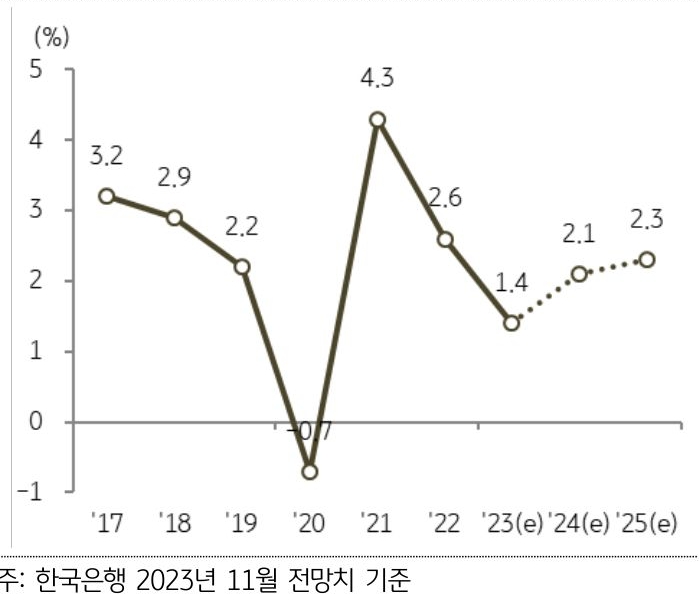

경기 불확실성 확대와 고금리 영향으로 상업용 부동산 거래량 줄고 매매가격도 하락

고금리와 경기 불확실성 확대 영향으로 2023년 상업용 부동산시장은 거래량7 이 크게 감소하고 평균 매매가격 역시 하락하였다.

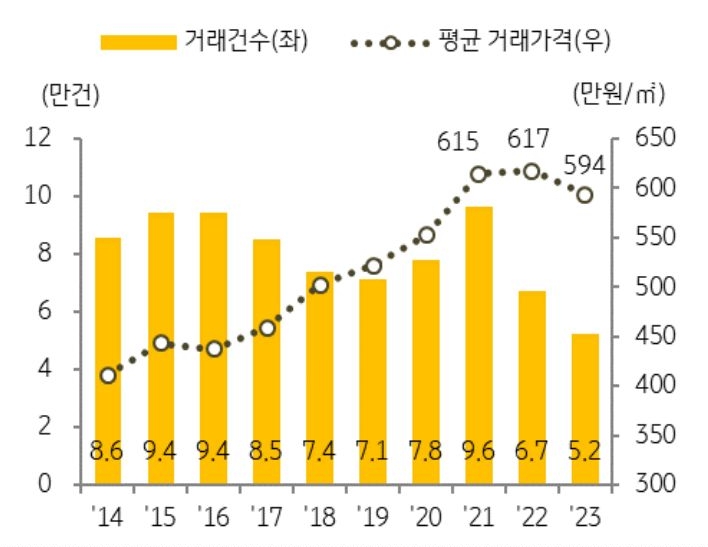

국토교통부 실거래 자료를 분석한 결과에 따르면 2023년 전국 상업용 부동산 거래량은 총 5.2만 건으로 전년 대비 22.2% 감소하였다. 9.6만 건으로 역대 최고치를 기록하였던 2021년과 비교해 거래량이 2년 만에 거의 절반 수준으로 줄어든 것이다. 거래 부진 속에 평균 매매가격(2022년 대비 2.9% 하락) 역시 2016년 이후 7년 만에 하락을 기록하였다.

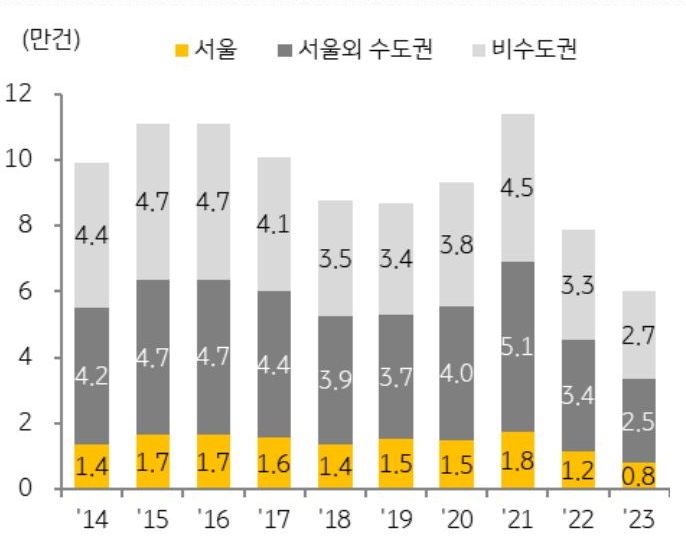

지역별로는 서울 상업용 부동산 거래량이 2022년 대비 30.9% 감소하여 인천·경기(25.1%) 지역과 비수도권 지역(19.3%) 대비 감소폭이 컸다.