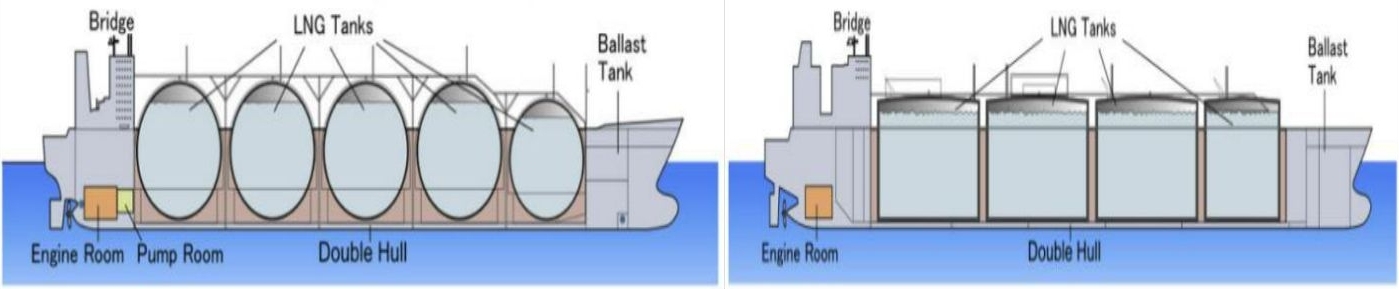

LNG 액화가스를 저장하는 화물창의 종류에 따라 모스(MMOSS)형식과 멤브레인(MEMBRANE) 형식이 있음. 최근에는 맴브레인타입 화물창이 모스타입 보다 더 많은 양을 실을 수 있기 때문에 대부분 맴브레인타입 화물창을 설치.

맴브레인타입 화물창은 프랑스 GTT社가 특허를 보유, 1척을 만들 때 로열티를 선박 가격의 약 5%가량인 100억원 이상을 특허권을 보유하고 있는 GTT사에 지불. 한국 조선사들이 카타르로부터 액화천연가스선 100척을 SLOT 계약을 하였는데, 계약대로 모두 건조하여 인도하게 되면 프랑스 GTT사는 약 1조원의 이득을 보는 셈.

이에 한국형 LNG 화물창 국산화(하이멕스, 솔라더스, KC-1)가 진행되고 있는데 가스 공사 및 국내 조선 3사가 공동으로 개발한 한국형 화물창 KC-1은, 삼성중공업에서 건조한 SK해운의 LNG선에 첫 적용했지만, 화물창 외벽 결빙 문제 발생.

이후 현대중공업과 대우조선해양이 각각 하이멕스와 솔리더스라는 독자 화물창 설계기술을 선보이고 세계적 선급들로부터 안정성을 인정받았지만 아직까지 이를 적용한 건조 사례는 없음. 선주들은 이미 기술력, 안정성이 검증된 GTT사 멤브레인 화물창을 여전히 선호하고 있기 때문