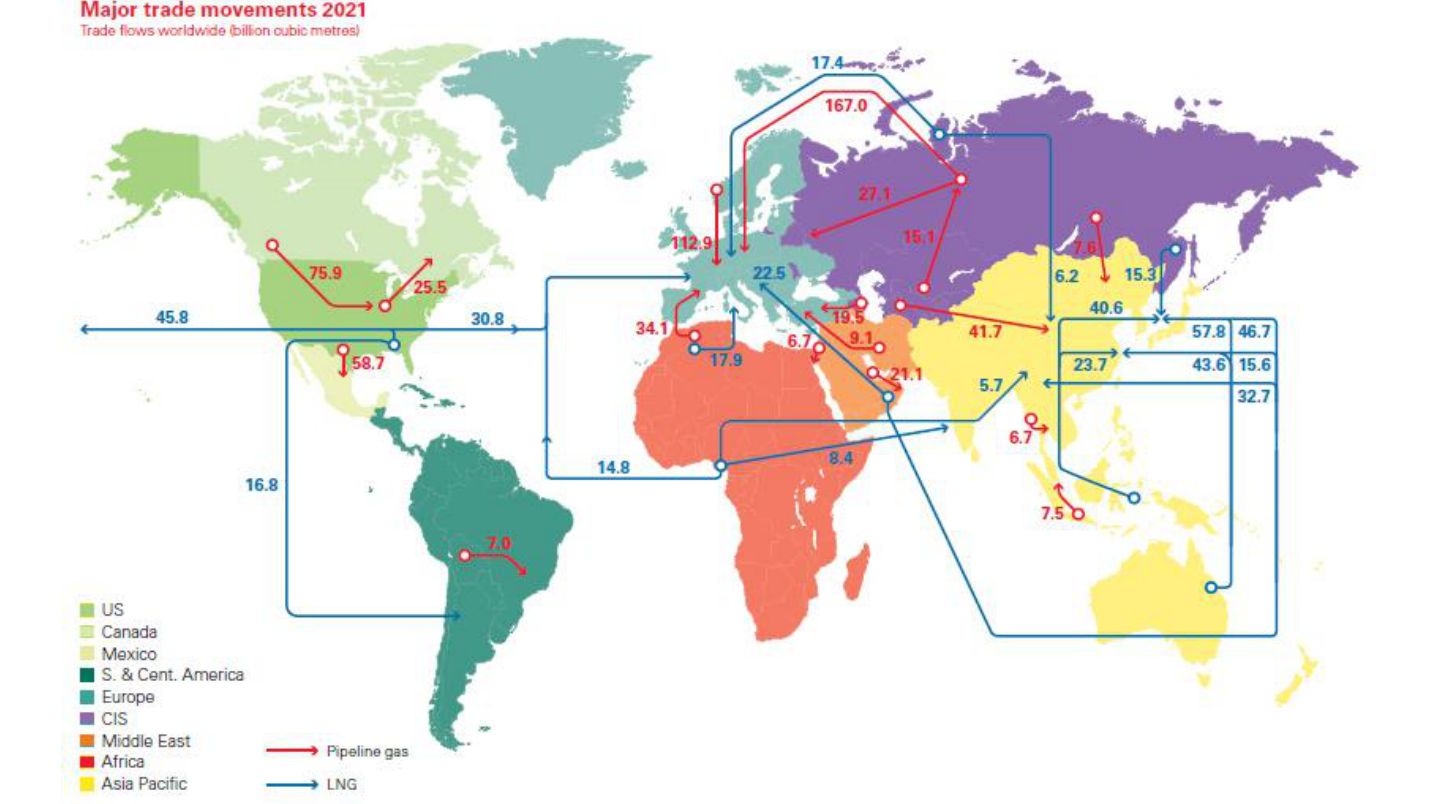

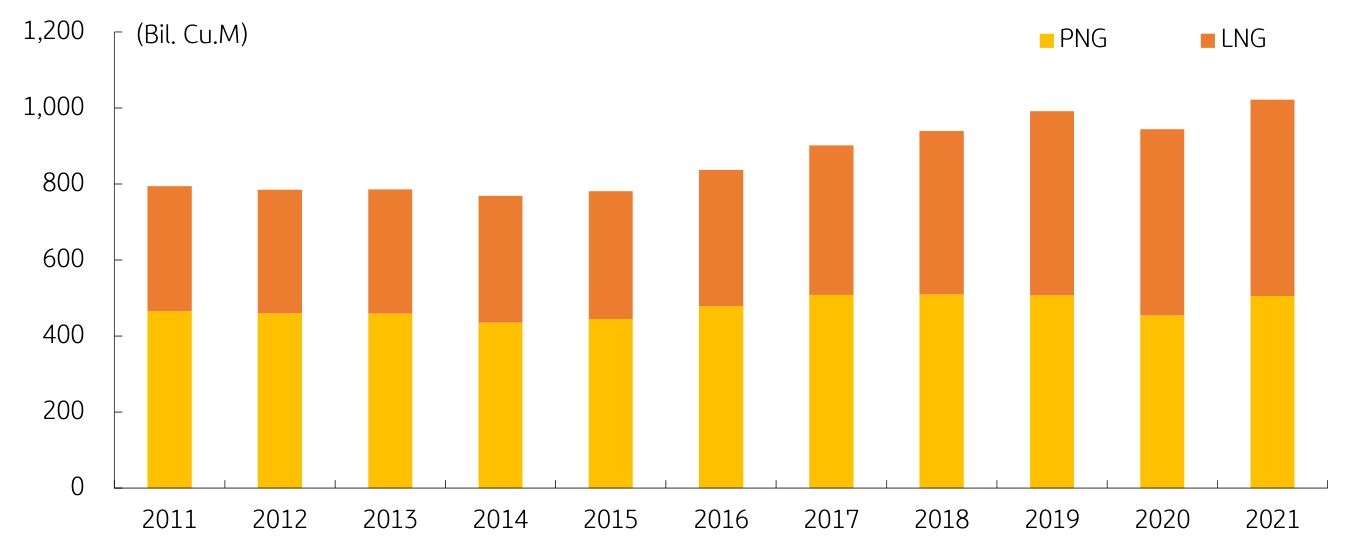

■ 신재생에너지 전환 과정에서 전력 수요의 갭을 매워주는 현실적 대안 ‘천연가스’

- 글로벌 에너지 전환 초기 단계에서 신재생에너지가 자리를 잡아가는 동안 석탄 및 석유 소비를 가장 능동적으로 대체할 수 있는 에너지원은 단연 ‘천연가스’

- 기후의 영향을 많이 받는 신재생 에너지(태양열, 풍력)의 전력공급 안정성을 고려할 경우 향후 천연가스와 원자력은 기저 발전으로 계속 사용될 것으로 예상

- 천연가스는 신재생에너지 저장의 핵심인 수소와 암모니아를 만들 수 있는 자원으로 향후 수소 및 암모니아 수요 증가와 더불어 중요성이 더욱 부각되고 있는 자원

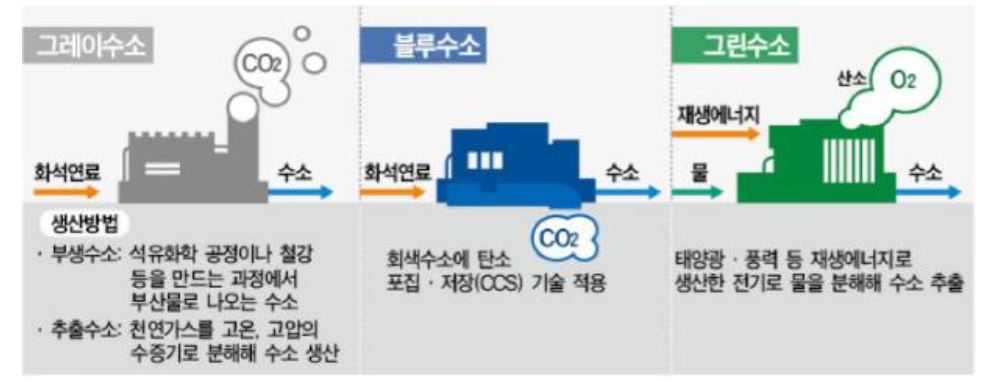

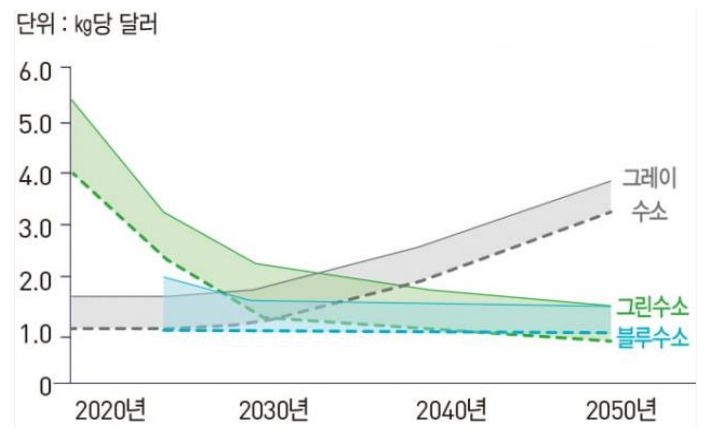

- 천연가스를 이용해 탄소 포집이 가능한 장비를 갖춘 시설에서 만들어진 수소를 ‘블루수소’라 하는데 향후 탄소포집 시설이 증가하면서 블루수소 추출은 더욱 늘어날 전망

- 수소에너지는 생산방식에 따라, 화석연료 기반(탄소배출저감기술 미적용)의 'Grey', 저탄소배출 방식의 'Blue' 및 신재생에너지 활용 무탄소배출의 'Green'으로 구분

- 가장 친환경적인 수소 생산방식인 ‘그린수소’의 경우 신재생에너지에서 생산해낸 전기를 활용하여 물에 전류를 흘려 보내 수소를 얻는 방식으로 효율성이 크게 낮음