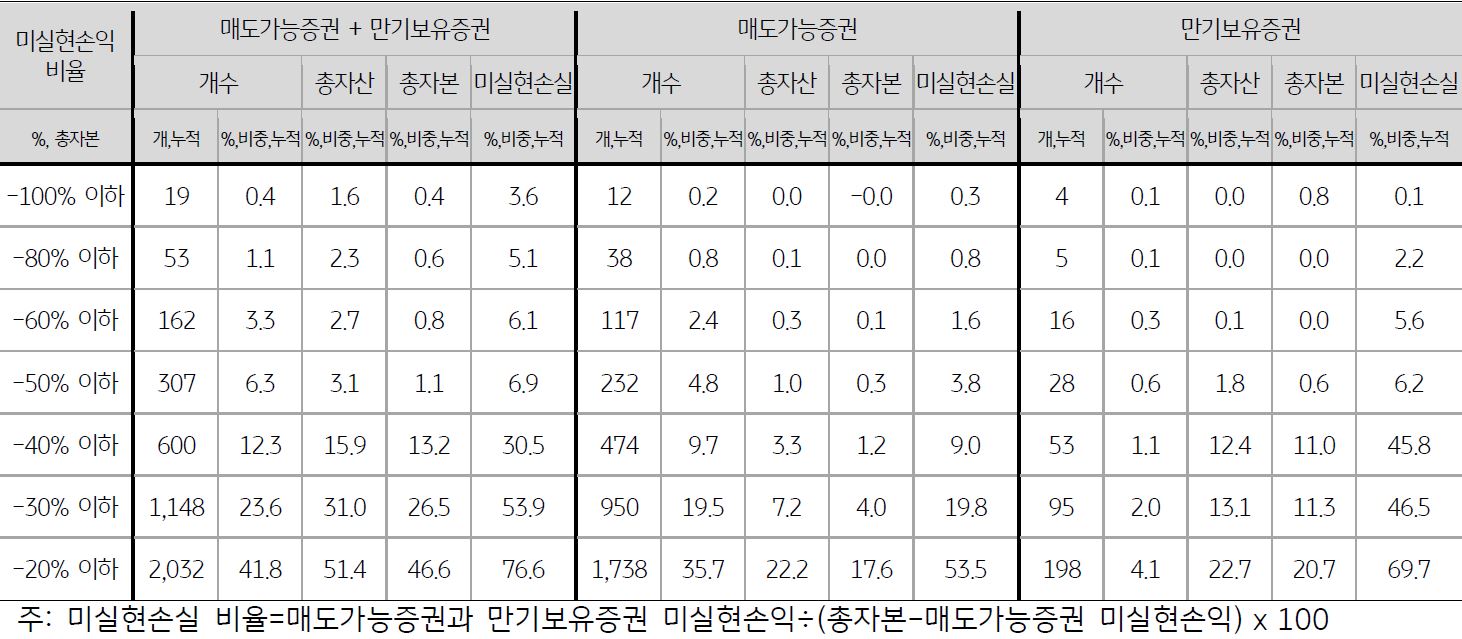

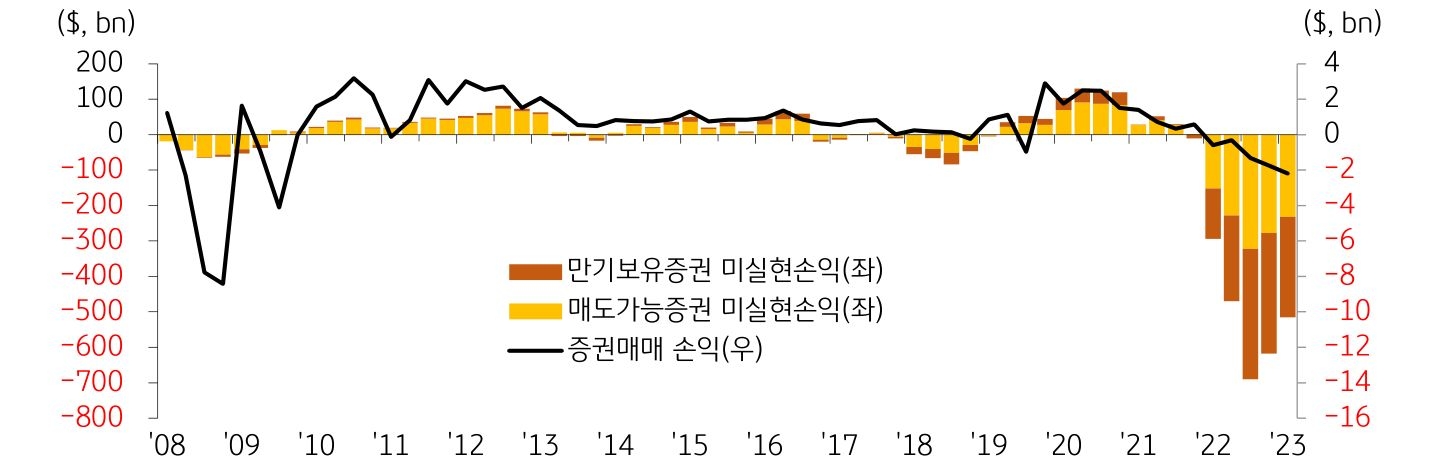

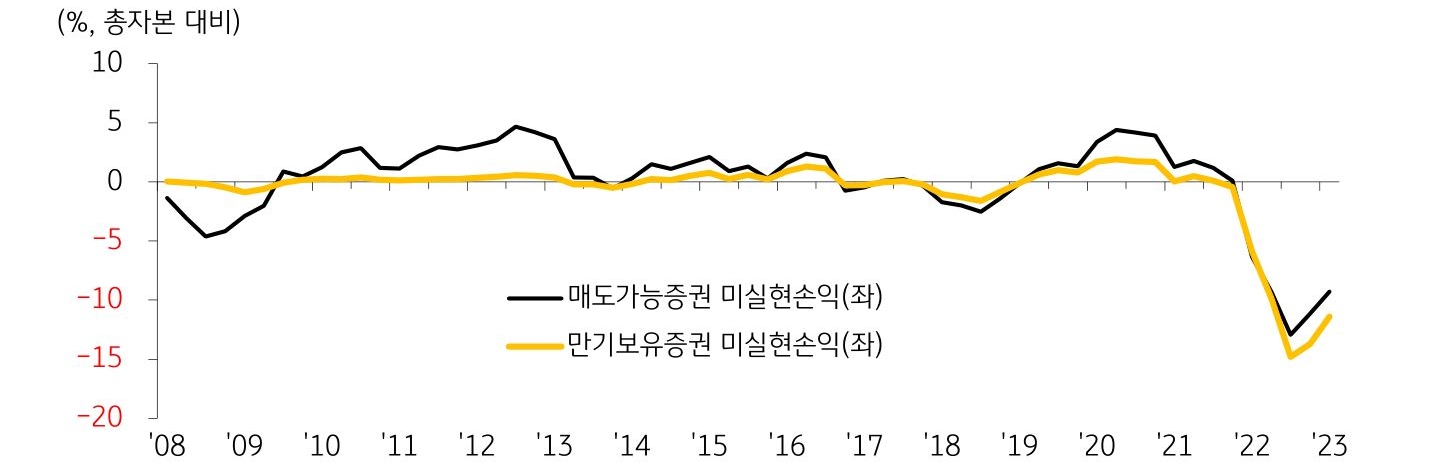

- 매도가능증권과 만기보유증권의 미실현손실은 2021년 4분기 79억 달러에서 2022년 3분기 6,899억 달러로 급증(총자본 대비 27.7%)

- 2022년 3분기 매도가능증권과 만기보유증권의 미실현손실은 각각 3,216억 달러와 3,683억 달러를 기록

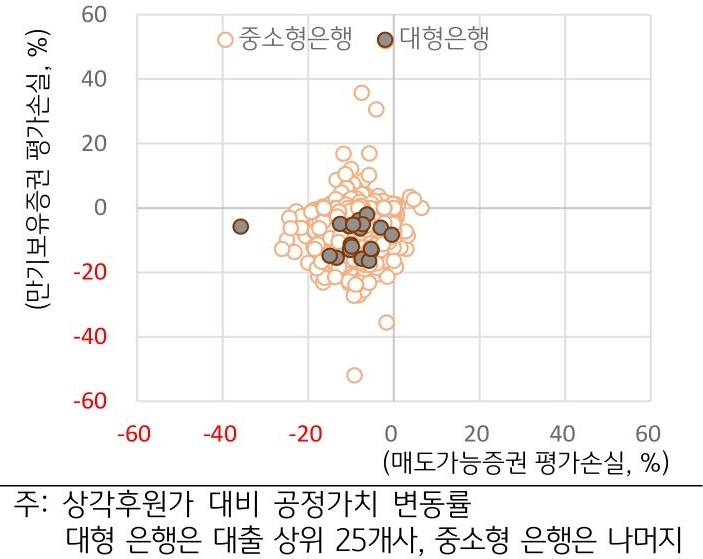

- 2022년 다수 은행들이 미실현손실에 따른 자본 감소를 최소화하기 위해 매도가능채권을 만기보유증권으로 전환

▫ 2021년 4분기부터 2022년 3분기까지 만기보유증권(상각후원가¹) 보유 잔액은 6,051억 달러 증가한 반면, 매도가능증권(공정가치²) 보유 잔액은 9,245억 달러 감소. 평가손실을 고려하더라도 상당한 규모의 자금이 매도가능증권에서 만기보유증권으로 전환되었음을 시사

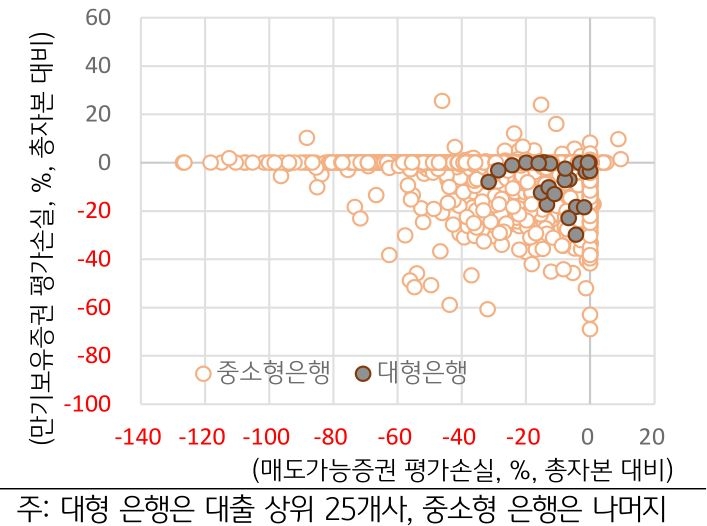

- 이후 2분기 연속 감소세를 보여 2023년 1분기에는 5,156억 달러(총자본 대비 20.7%)로 감소했지만, 금액이나 총자본 대비 비중 면에서 여전히 부담스러운 수준을 유지

- 자본 계정의 누적기타포괄손익에 포함³되는 매도가능증권의 미실현손실은 2022년 3분기 3,216억 달러(총자본 대비 12.9%)에서 2023년 1분기 2,316억 달러(총자본 대비 9.3%)로 고점 대비 28.0% 감소

- 누적기타포괄손익에 포함되지 않는 만기보유증권의 미실현손실은 같은 기간 3,683억 달러(총자본 대비 14.8%)에서 2,840억 달러(총자본 대비 11.4%)로 고점 대비 22.9% 감소

- 2023년 1분기 총자본 대비 누적기타포괄손익 비율은 2022년 3분기 -16.1%에서 소폭 개선된 -12.5%를 기록했으나, 과거와 비교해 여전히 우려되는 수준

- 총자본 대비 누적기타포괄손익 비율의 과거 저점: 2008년 4분기 -6.1%, 2000년 1분기 3.0%, 1994년 4분기 -2.4%

!['코로나19 위기'가 시작된 2020년 1분기부터 2021년 1분기까지 '미국 은행은 위험 가중치가 낮은' '채권투자'[국채, 지방채, '주택저당증권'(MBS)]와 함께 '정책적으로 위험 가중치가 하향 조정'된 '중소기업대출을 확대'.](https://cdn.kbthink.com/content/dam/kb-financial-group/holdings/IBR/01/2023/07/202307061054140/images/최근%20미국%20은행의%20불안요인과%20취약성%20점검_8.jpg)