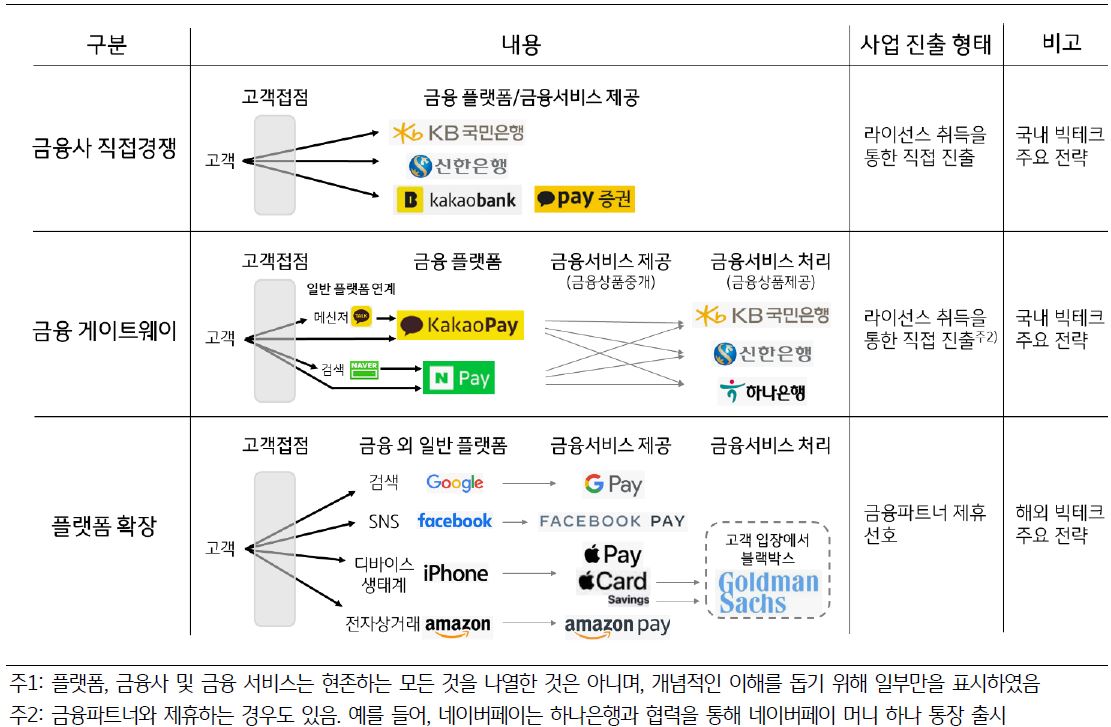

○ [금융사 직접경쟁] 국내 빅테크들은 다수의 금융 라이선스를 보유하여 애플과 같은 자사 플랫폼 확장에 초점을 맞추기보다는 플레이어로서 본격인 금융산업 진출을 추구함

- 카카오는 인터넷 전문 은행 라이선스를 통해 카카오뱅크를, 카카오페이증권은 혁신 금융서비스 지정을 통해 주식거래 서비스를 제공 중

○ [금융 게이트웨이] 최근에는 금융상품 중개를 통해 빅테크 금융 플랫폼이 타 금융사에 대한 게이트웨이로 발전할 가능성도 예상되는 상황

- 카카오페이는 온라인 대출중개업 라이선스를 토대로 대출 비교 플랫폼을 운영 중이며, 네이버파이낸셜은 혁신 금융 서비스 지정을 통해 예금 비교 플랫폼 진출 예정

- 빅테크 대출 비교 플랫폼은 시중은행을 포함한 대다수 금융사 금융상품 입점을 통해 고객과 금융사를 연결하는 게이트웨이로 확장될 가능성도 있음

- 빅테크 금융 플랫폼은 메신저 및 검색 등을 통해 기존 플랫폼과 연계 가능하므로 상호 간의 시너지를 일으킬 수 있으며, 빠르게 금융 중개 시장을 장악할 수 있음. 카카오 페이는 카카오톡, 네이버파이낸셜의 네이버 페이는 네이버 검색과 연계

- 지난 5월 31일 출시된 온라인 대환대출 이동 시스템은 빅테크의 금융 플랫폼 역할이 확대될 수 있는 요인 중 하나

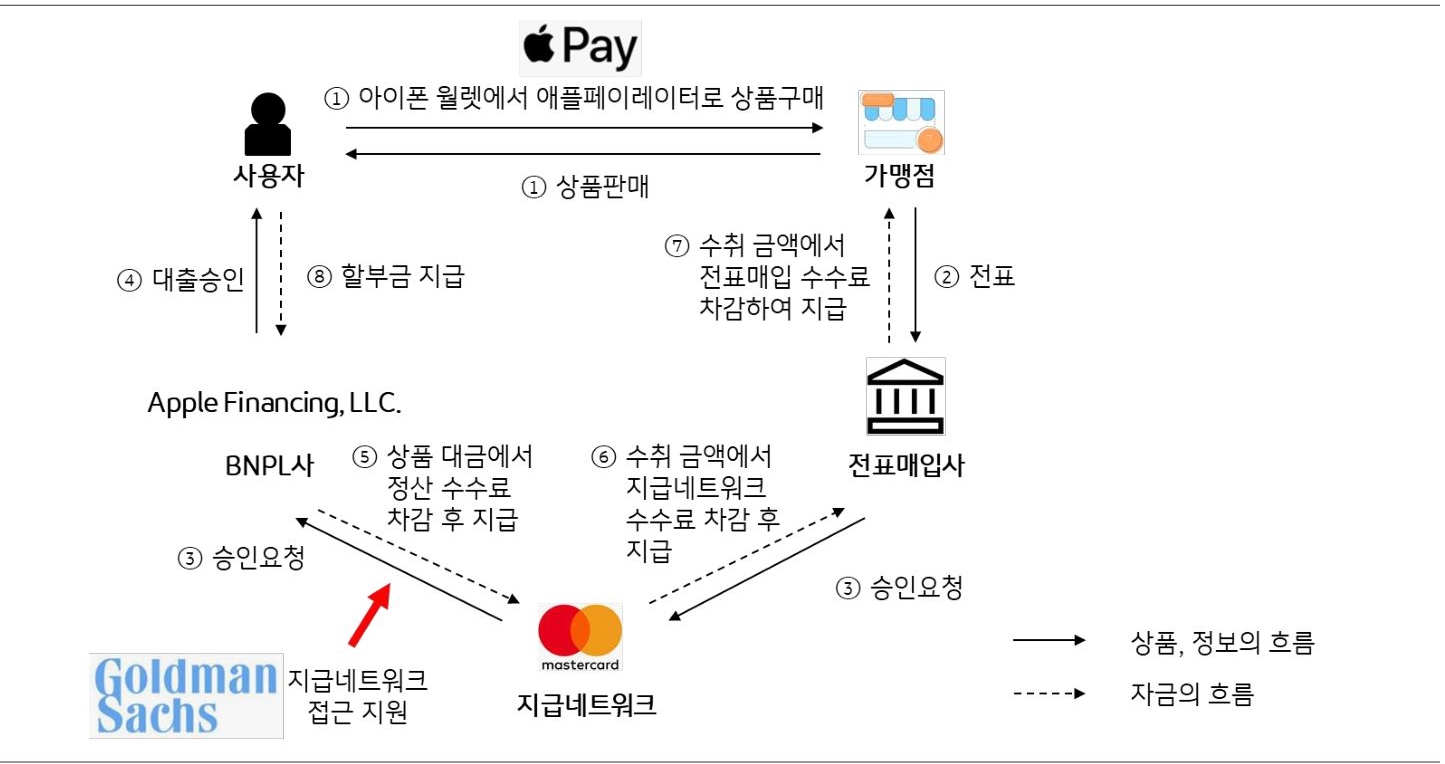

○ [플랫폼 확장] 애플과 같은 해외 빅테크는 자사 플랫폼 확대를 추진하고 있어 국내 금융사 직접 경쟁, 금융 게이트웨이와 대비되는 특징을 보임

- 국내 빅테크는 금융 라이선스로 금융산업 직접 진출을 추진하는 데 비해 해외 빅테크는 금융사 협력을 선호하며, 이 경우 금융사는 소비자에게 드러나지 않는 블랙박스에 해당