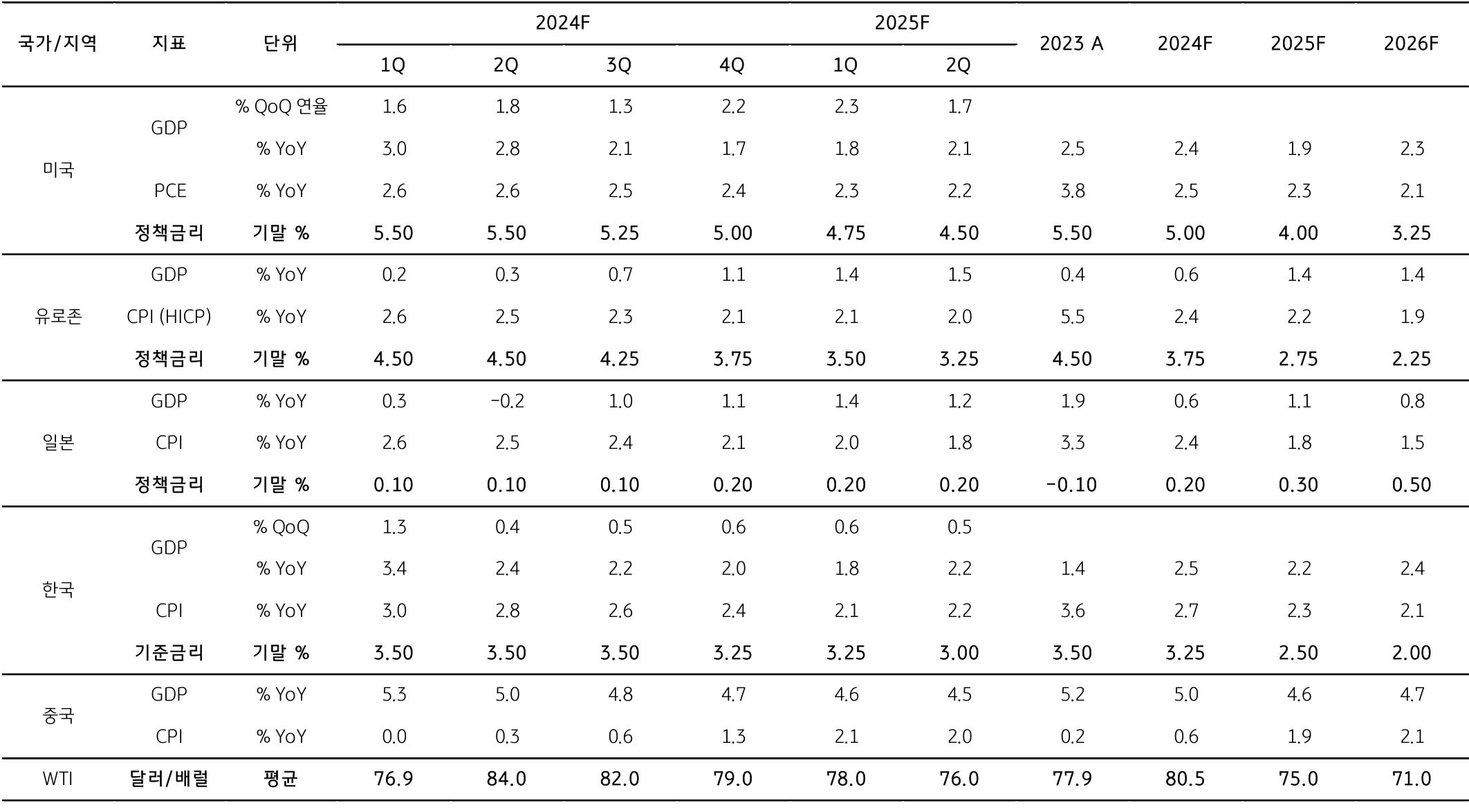

글로벌 경제, 중국 등 신흥국의 경기회복과 유로지역의 부진 완화 (▲)

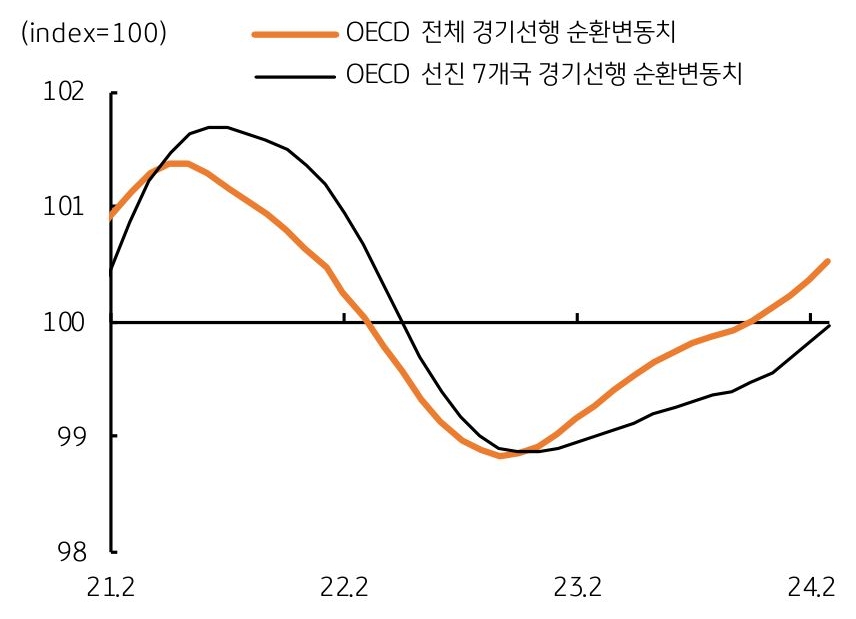

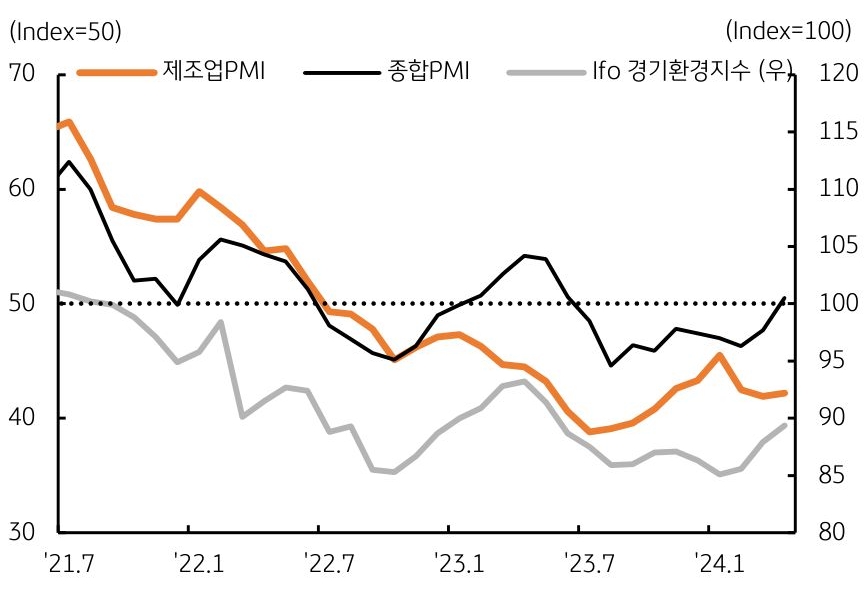

- OECD 전세계 경기선행지수는 5개월 연속 기준 상회, 글로벌 경기 회복 기대 – 유로 경기 저점 통과로 선진국 지수도 기준 근접

* 선진국에서는 미국, 영국 등이 기준치 상회, 유로지역 (독일, 프랑스)은 회복, 반면 일본 선행경기는 둔화 - 글로벌 구매관리자지수 (PMI) 업황도 개선 – 서비스업 업황 호조에 이어 제조업 업황도 기준치 상회

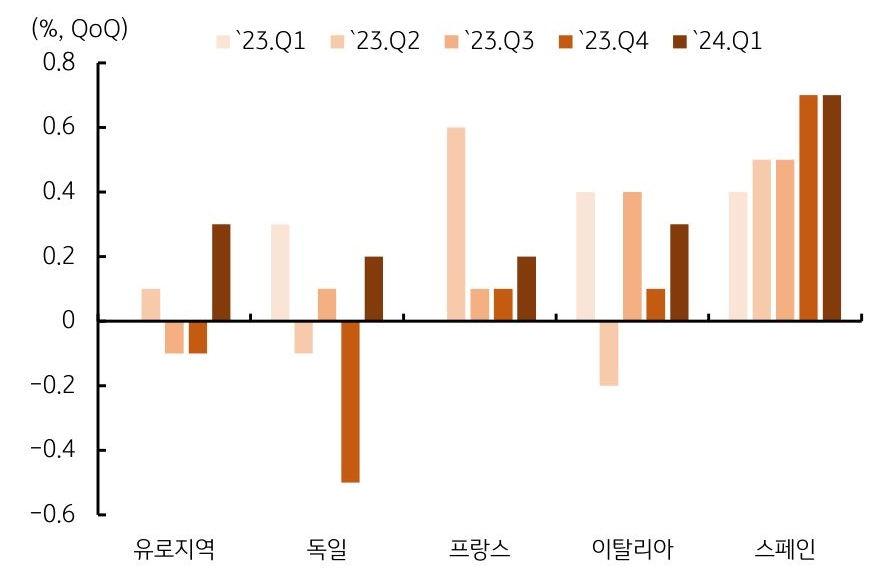

* 중국, 브라질, 인디아 등 주요 신흥국의 PMI 업황 개선, 유로지역에서도 독일, 프랑스 등은 완만한 개선

![[2월 4주차] 금주 국내외 경제 전망](https://cdn.kbthink.com/content/dam/tam-dcp-cms/webadmin/thumbnail/investment-01-pc.jpg)