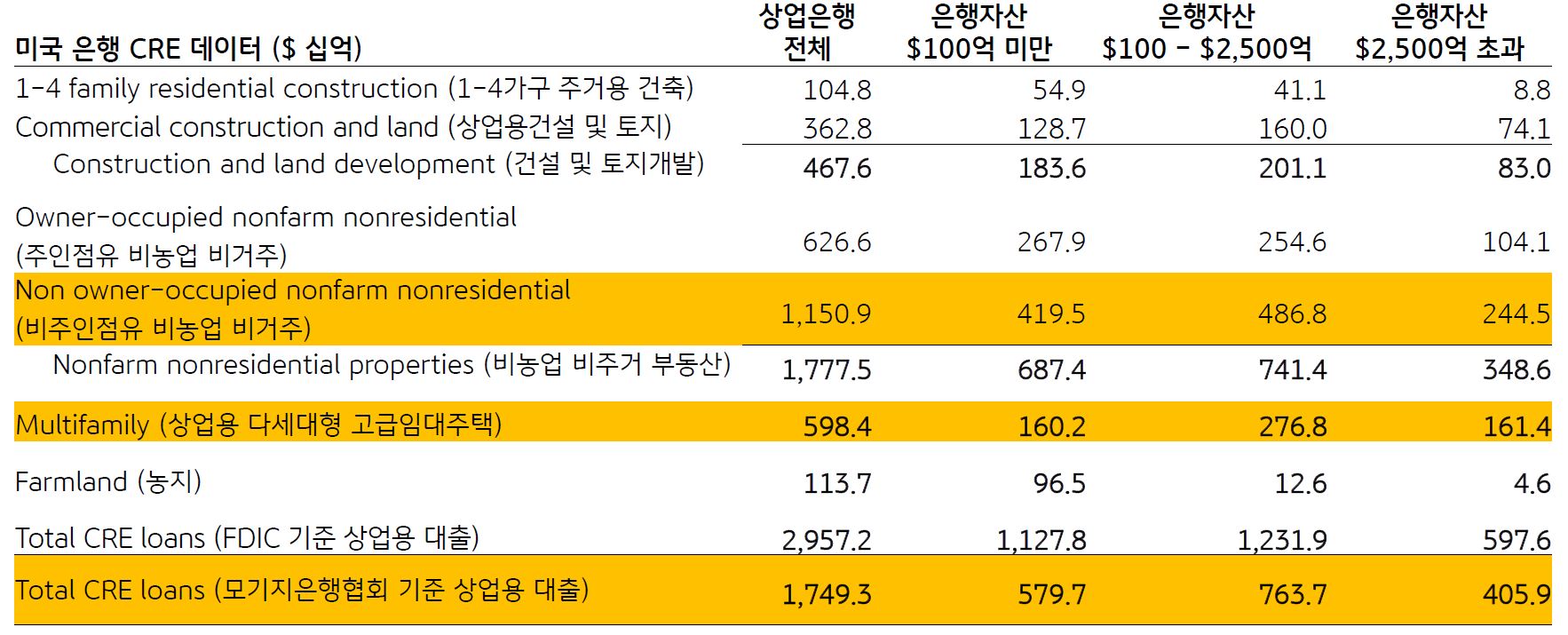

미국은행의 상업용 부동산 대출의 정의 (MBA vs. FDIC)

- MBA 통계상 은행권 상업용 부동산 대출은 수익 (Income)을 발생시키는 아파트, 오피스, 리테일, 산업용 부동산이 포함됨

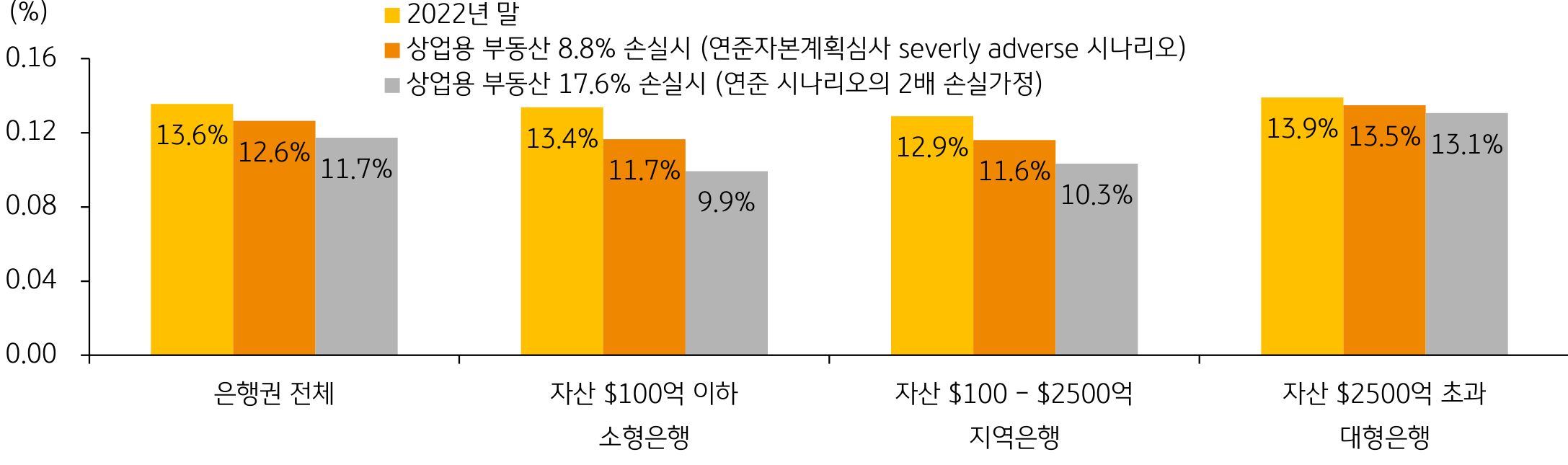

(2022년 말 기준 1.75 조 달러) → MBA 통계상 미국 상업용 부동산 대출은 4.5조 달러 - FDIC 통계상 은행권 상업용 부동산 대출은 MBA 통계 이외에 소유자 점유의 상업용 부동산과 단독주택 및 매매용 주택의 건설 및 개발관련 대출, 농지 등이 포함됨 (2022년 말 기준 2.96조 달러) → FDIC 통계상 미국 상업용 부동산 대출은 6.0조원