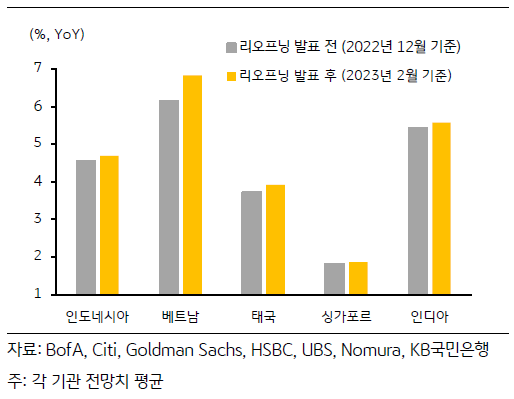

중국 리오프닝에 따른 물가상승 영향이 우려만큼 크지 않을 것으로 보지만, 예상과 달리 그 영향이 크게 나타나면 글로벌 경제를 위협할 가능성도 상존

- 병목 현상 해소가 물가 하락압력으로 작용하나, 원자재 수요 확대는 상승압력

- GS가 상향식 (Bottom-up) 및 하향식 추정 (Top-down estimating)으로 리오프닝의 물가에 미치는 영향은 크지 않을 것으로 분석

*다만 코로나 이후의 회복이 과거 경기침체로부터 회복했던 비즈니스 사이클과는 다를 수 있다는 불확실성이 있다는 점에 유의할 필요 - 중국의 경기 회복이 예상보다 오래 이어지지 못할 것으로 보이는 가운데, 중국發 물가 상승보다는 각국 노동시장이 개별국 물가에 미치는 영향을 염두에 둘 필요

- 반면 일부는 위안화 강세가 중국 수출품 가격 상승에 일조해 글로벌 인플레이션 압력으로 작용할 것으로 예상

중국_리오프닝의_파급효과_14.png)

![[2월 4주차] 금리 전망](https://cdn.kbthink.com/content/dam/tam-dcp-cms/webadmin/thumbnail/investment-01-pc.jpg)

![[환율 전망] 계속해서 매섭게 쏘겠어 (feat. 트럼프)](https://cdn.kbthink.com/content/dam/tam-dcp-cms/webadmin/thumbnail/investment-03-pc.jpg)