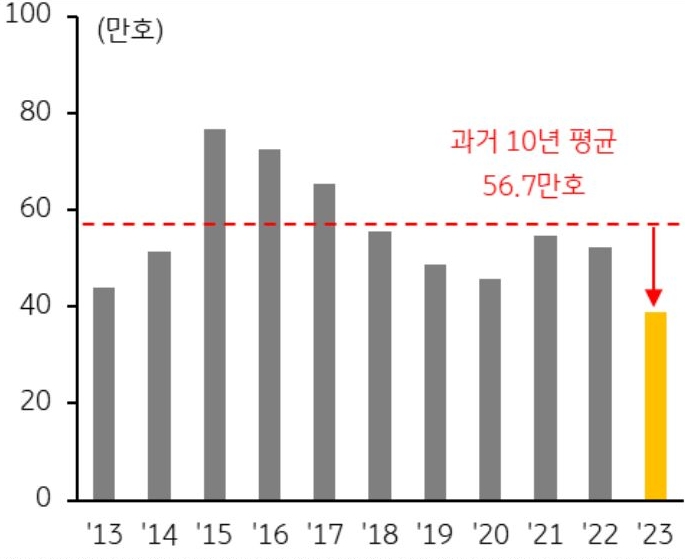

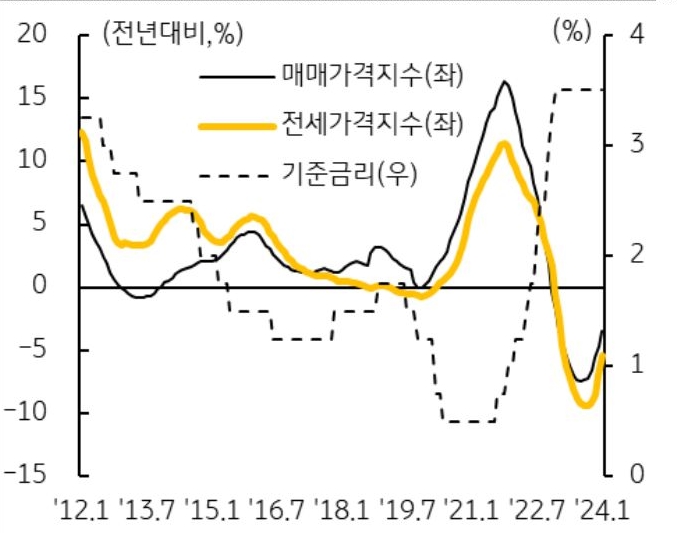

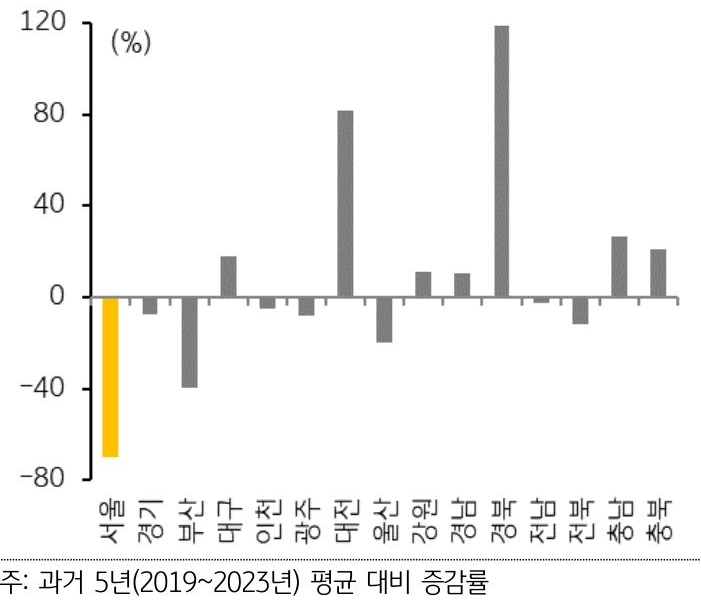

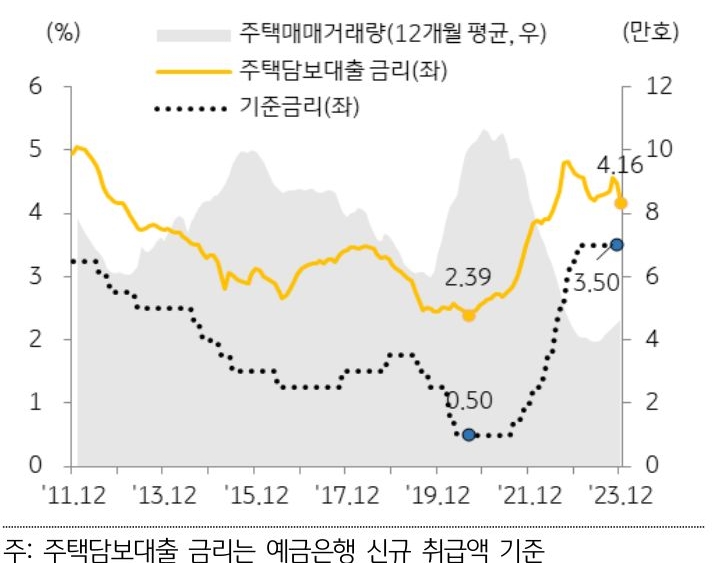

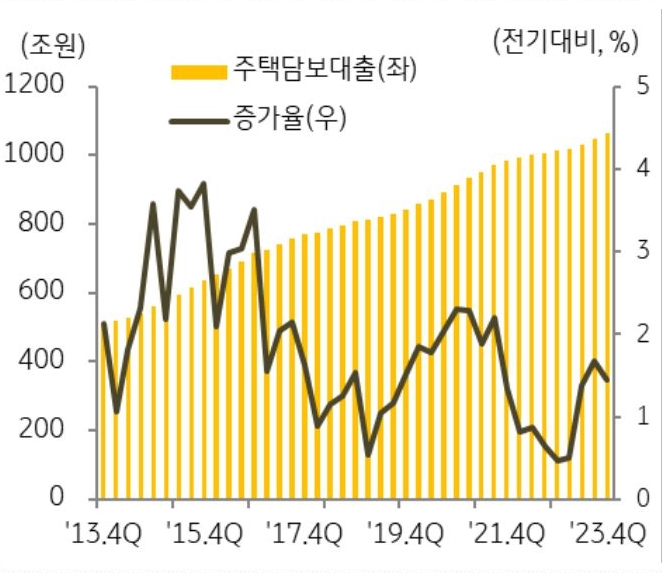

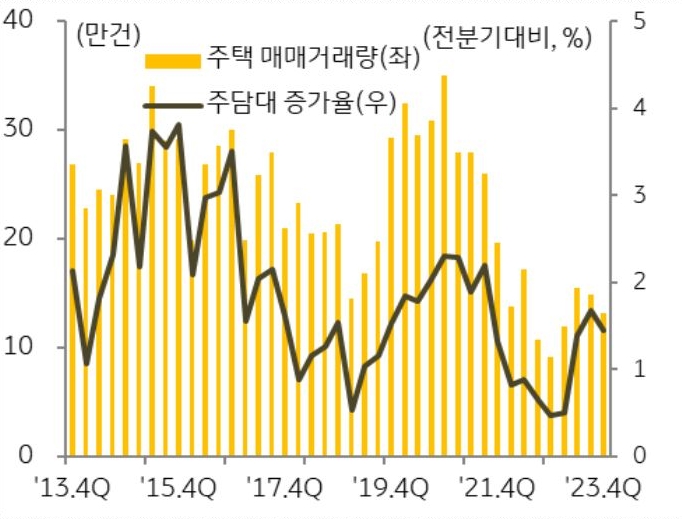

주택 매매 거래는 지난해 소폭 회복되는 모습을 보였으나 여전히 역대 최저 수준 지속

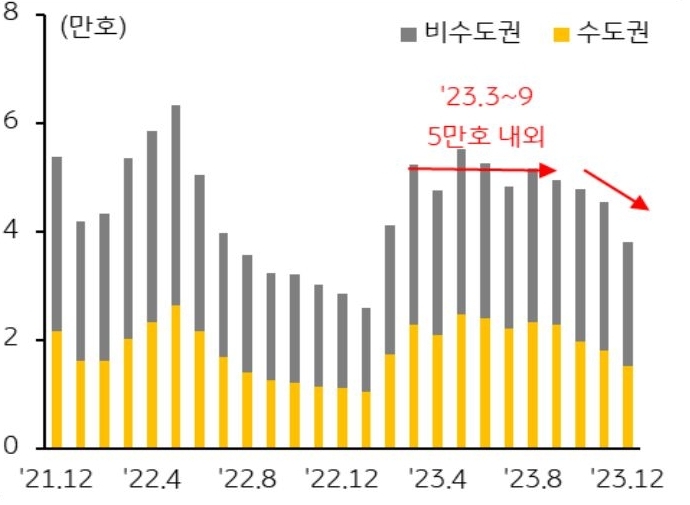

2023년 주택 매매 거래량은 1월 2.6만 호까지 감소한 후 정부에서 주택시장 회복을 위해 다양한 규제를 빠르게 완화하면서 다소 회복되었으나 회복세를 이어가지 못했다. 월간 주택 매매 거래량은 3월 들어 5만 호를 초과하면서 두 달 만에 2배 이상 증가하기도 했으나 8월 이후에는 다시 감소세를 보였으며 12월 들어 4만 호 이하로 떨어졌다.

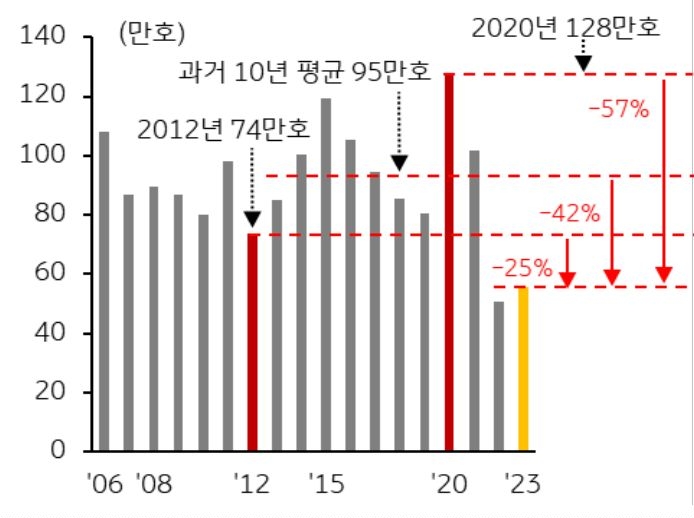

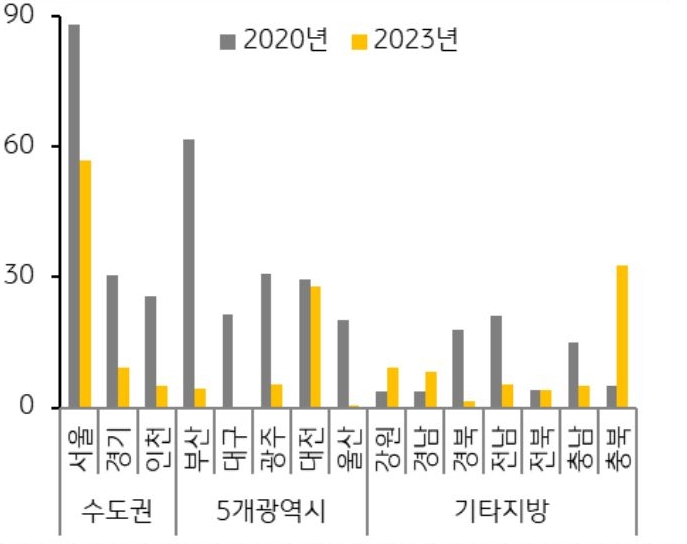

2023년 연간 주택 매매 거래량은 55.5만 호로 역대 최저치를 기록하였던 2022년 50.9만 호 대비 소폭 증가하였으나 역대 최대치를 기록하였던 2020년 128만 호에 비해서는 절반에도 미치지 못하였다.

과거 평균인 95만 호 대비 42% 낮았으며, 글로벌 금융위기 이후 최저치를 기록하였던 2012년 74만 호에 비해서도 25% 낮다. 주택 거래 침체 현상이 2년 연속 지속되고 있는 상황이다.